Divorce du chef d’Entreprise et patrimoine professionnel : comment procéder ?

Rédaction Web : JUST DEEP CONTENT

Le divorce nécessite un processus de maturation personnelle et familiale souvent long et douloureux.

Dès lors que l’entreprise constitue un élément significatif du patrimoine familial, les équilibres financiers de la rupture sont d’autant plus délicats à définir entre les époux qui ont pourtant objectivement un intérêt économique à gagner leur indépendance patrimoniale :

- l’entrepreneur, pour capter seul le fruit de son travail,

- le conjoint, pour ne plus subir l’aléa inhérent à l’entreprise et réaliser ses propres investissements.

Certaines séparations conduiront à une situation d’indivision sur l’entreprise, plus ou moins longue, par exemple en raison d’un désaccord persistant entre les époux ou parce que le désintéressement du conjoint n’est pas finançable.

Comment anticiper et gérer ces situations afin de préserver l’entreprise ?

en cas d’accord des époux, comment valoriser l’entreprise et indemniser le conjoint ?

Permettre la sortie du conjoint d de l’outil professionnel est toujours délicat, peu importe le régime matrimonial du chef d’entreprise.

En présence d’époux communs en biens, toute acquisition réalisée à titre onéreux en cours d’union confère en principe un caractère commun au bien ainsi acquis, en vertu de l’article 1401 du Code civil.

Ainsi, un époux qui créé sa société pendant le mariage, voit celle-ci entrer, au moins en valeur, dans l’actif de communauté (à moins d’avoir souscrit au capital à l’aide de fonds propres et d’avoir procédé à une déclaration de remploi (article 1434 du Code civil)).

Le conjoint commun en biens peut avoir renoncé à prendre la qualité d’associé (article 1832-2 du Code civil) mais ne se verrait pas pour autant privé de la moitié de la valeur des parts. C’est la fameuse distinction entre le titre et la finance.

En présence d’époux séparés de biens ou d’entreprise qualifiée de bien propre sous un régime communautaire, les parts sociales restent la propriété personnelle de l’entrepreneur mais la valeur de l’entreprise est néanmoins bien souvent au centre des discussions pour déterminer le montant de la prestation compensatoire due par l’entrepreneur.

Les sujets de valorisation de l’entreprise et de désintéressement du conjoint devront donc être systématiquement abordés lors d’un divorce, sur un terrain émotionnel des époux compliqué et avec toujours en toile de fond le sujet de la pérennité de l’entreprise.

comment valoriser l’entreprise lors du divorce ?

Dans le cadre d’une procédure de divorce, la valorisation financière de la société peut susciter de vifs débats entre les époux, leurs intérêts économiques étant objectivement divergents.

En général, l’entrepreneur accepte difficilement de devoir des comptes à son conjoint et de partager, même en valeur, le fruit de son travail. Il peut avoir tendance à mettre en avant les difficultés d’exploitation rencontrées et avoir la tentation de ne pas révéler tout le potentiel de l’entreprise.

L’époux non entrepreneur, quant à lui, a tendance à surévaluer l’entreprise, parfois par ignorance, ou au regard de son activité passée et de ses projections positives futures, manière peut-être de saluer les performances entrepreneuriales de son conjoint.

La transmission de l’entreprise en nue-propriété aux enfants peut parfois constituer un moyen de contournement des difficultés entre les époux et d’apaiser les tensions à ce titre. Les époux s’inscrivent alors dans une dynamique commune de gratification de leurs enfants.

Dans tous les cas, la valorisation de l’entreprise doit être basée sur une étude objective, ce qui requiert une phase d’analyse économique mais également des états financiers historiques de la société sur trois ou quatre exercices, suivant des méthodes d’évaluation spécifiques.

Les différentes méthodes d’évaluation de l’entreprise

Les professionnels du chiffre recourent à plusieurs méthodes d’évaluation :

- Approche patrimoniale: il est retenu l’actif net (total de l’actif moins les dettes), le cas échéant réévalué,

- Approche dite des « Discounted Cash Flows ou DCF »: il s’agit de déterminer les flux de trésorerie futurs de l’activité et de les actualiser. Cela nécessite de prendre en compte un plan d’affaires prévisionnel et des flux de trésorerie mais également un taux d’actualisation qui détermine grandement la valorisation,

- Approche dite des « comparables transactionnels »: on retient les multiples de valorisation de certains ratios tels l’excédent brut d’exploitation, le résultat d’exploitation et le résultat net, au regard des transactions avérées d’entreprises situées dans le même secteur économique, de même taille et de mêmes lieux géographiques d’activité.

Cet exercice permet de déterminer la valeur des titres de l’entreprise mais elle ne constitue pas nécessairement un prix. Le prix est pour l’essentiel fonction de l’intérêt des parties et sera fixé à l’aboutissement d’une transaction.

Problème particulier des comptes courants

La question du remboursement des comptes courants d’associés peut poser difficulté. L’entrepreneur pourrait devoir prélever, au moment de la liquidation du régime matrimonial, dans la trésorerie de son entreprise la moitié de la valeur desdits comptes pour dédommager son conjoint.

Ce remboursement peut mettre à mal les équilibres financiers de l’entreprise et partant la santé de l’outil professionnel.

A supposer que l’apport en compte courant n’ait pas été conclu en fraude de ses droits, le conjoint de l’entrepreneur se retrouvera en grande difficulté pour appréhender ces sommes pourtant communes.

Quelle est la date d’évaluation retenue : dissolution du mariage, jouissance divise, date du partage ?

Si c’est à la date de dissolution du régime matrimonial que la consistance des patrimoines propres et commun des époux doit être déterminée, c’est à la date de jouissance divise que ceux-ci doivent être évalués.

Cette date doit être fixée à la date la plus proche du partage en vue d’éviter des iniquités entre les époux.

La valorisation peut-elle être remise en cause ?

Dans le cas d’un divorce par consentement mutuel, en l’absence de contrôle opéré par le juge sur la convention de divorce, celle-ci est soumise au droit commun des contrats.

En conséquence les époux peuvent engager une action en nullité relative à l’encontre de la convention pour vice de consentement (erreur, dol…) dans un délai de cinq ans (article 2224 du Code civil).

Par ailleurs, en cas de sous-valorisation, une action en complément de part pourrait être initiée par l’ex-époux lésé de plus d’un quart. L’article 889 du Code civil dispose en effet : « Lorsque l’un des copartageants établit avoir subi une lésion de plus du quart, le complément de sa part lui est fourni, au choix du défendeur, soit en numéraire, soit en nature. Pour apprécier s’il y a eu lésion, on estime les objets suivant leur valeur à l’époque du partage. L’action en complément de part se prescrit par deux ans à compter du partage ».

En vue de sécuriser l’opération, le recours à des avis de valeur rendus par des professionnels du chiffre s’avère ainsi opportun. Cette expertise peut être de surcroît produite à l’administration fiscale en cas de redressement pour insuffisance de valorisation.

comment désintéresser le conjoint ?

Le partage entre les ex-époux est générateur d’un droit de partage de 1,8 % (passant à 1,3 % à compter du 1er janvier 2022). Cette imposition freine souvent la réalisation de l’opération et conduit de facto au maintien d’une indivision.

Le droit de partage étant un droit d’acte, il n’est dû que lorsque le partage et ses modalités sont précisés par écrit, quelle que soit la forme et la nature de l’acte concerné.

En présence de titres sociaux non négociables (parts sociales), il semble difficile, sous réserve des particularités propres à chaque situation, d’éviter un tel partage et l’acquittement du droit corrélatif si les deux époux souhaitent prendre leur indépendance. En effet, la mise à jour des statuts auprès du greffe du Tribunal de commerce compétent exige la formalisation d’un écrit et sa publication : procès-verbal d’assemblée générale, acte de partage …

En présence de titres sociaux négociables en revanche (actions), un partage verbal pourra parfois être envisagé entre les ex-époux, sous réserve naturellement d’une excellente entente et de liens de confiance entre les ex-conjoints. La mise à jour du registre des titres et des fiches d’actionnaires résultera alors d’un simple ordre de virement pris par le dirigeant et non signé par les deux ex-époux, en principe non générateur du droit de partage.

Le partage est-il nécessairement conforme aux droits théoriques des époux ?

Dans l’hypothèse d’estimations plus ou moins fantaisistes occultant un partage inégal, l’époux désavantagé pourrait se retourner plus tard contre le rédacteur de la convention, en sus de tenter une remise en cause de celle-ci.

Aussi, un partage causé entre les époux, même inégal, est sans nul doute préférable à un partage égalitaire de façade, établi lors du divorce sur la base de valeurs contestables. De la même manière, l’égalité à tout prix conduisant les époux à convenir artificiellement d’une prestation compensatoire est à proscrire.

Expliquer dans l’état liquidatif les raisons qui ont conduit à diminuer la soulte de partage participera à éviter le risque de requalification en libéralité, tant du point de vue civil que fiscal. Ainsi, préciser que le patrimoine commun n’a été constitué qu’au moyen de la seule activité professionnelle de l’époux entrepreneur serait de nature à justifier qu’une partie plus importante de la communauté revienne à celui-ci, en diminuant le montant de la soulte de partage dû à son conjoint. Permettre l’allocation d’actifs sécurisés au conjoint versus des actifs risqués à l’entrepreneur pourrait, également et au nom de l’équité, participer à justifier d’allocations inégales entre les époux.

Une fois le quantum défini, reste à étudier les moyens de dédommagement du conjoint de l’entrepreneur.

Les moyens de dédommager financièrement le conjoint

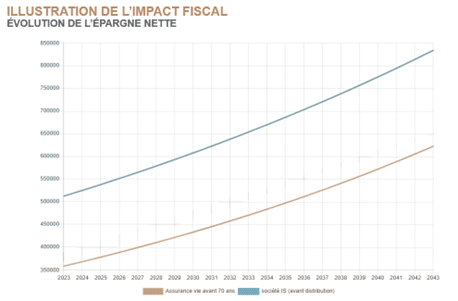

En vue de désintéresser son conjoint, l’entrepreneur peut procéder à une sortie de trésorerie existante de la société (financement interne) ou encore se tourner vers un établissement prêteur (financement externe).

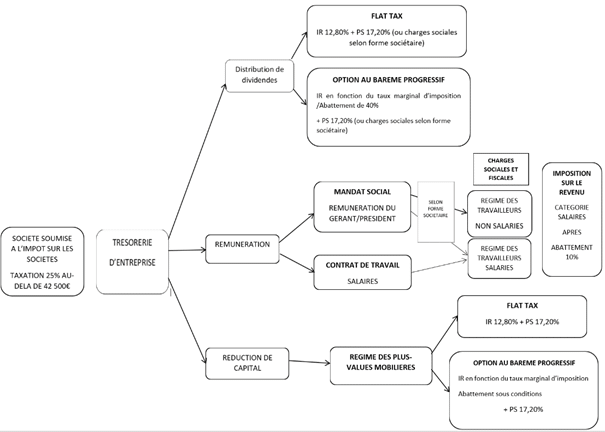

Recours à un financement interne : distribution de dividendes ou réduction de capital

L’entrepreneur peut rendre une partie de son patrimoine professionnel liquide en vue de désintéresser son conjoint, en décidant d’une distribution de dividendes.

Les distributions de dividendes font l’objet d’un prélèvement forfaitaire unique ou « flat tax » de 30 % composé de :

- 12,8 % au titre de l’impôt sur le revenu,

- 17,20 % au titre des prélèvements sociaux.

Les associés peuvent cependant opter pour l’imposition au barème progressif de l’impôt sur le revenu. Dans ce cas, les dividendes sont soumis à l’impôt sur le revenu dans la catégorie des revenus de capitaux mobiliers et s’ajoutent aux autres revenus de son foyer fiscal.

Le revenu net à déclarer doit alors être calculé de la façon suivante :

- application d’un abattement de 40 % sur le montant des dividendes bruts (et autres distributions), sous certaines conditions (distribution décidée en assemblée générale, société française ou ayant son siège social en Union européenne ou dans un État ayant conclu avec la France un accord en vue d’éviter les doubles impositions)

- déduction de la CSG à hauteur de 6,8 % sur les revenus imposables de l’année suivante

L’entrepreneur peut également procéder à une réduction de capital non motivée par des pertes par annulation de certains de ses titres en vue de recueillir leur contre-valeur.

De la même manière que pour une distribution de dividendes, le régime fiscal est celui de la « flat tax », avec possibilité d’opter pour le régime réel.

Une différence se situe néanmoins au niveau de l’assiette de l’impôt. Contrairement aux dividendes où l’assiette de taxation portera sur le montant des dividendes distribués, l’assiette en matière de réduction de capital correspond à la plus-value (prix de cession déduction faite du prix d’acquisition). Le prix d’acquisition s’entend du prix pour lequel les titres sont entrés dans le patrimoine du cédant, diminué de certaines charges et majoré des frais d’acquisition.

Dans certains cas, l’opération de réduction de capital peut s’avérer plus vertueuse fiscalement qu’une simple distribution de dividendes. Néanmoins, en présence d’autres associés, cette opération pourrait réduire la participation au capital de l’entrepreneur et avoir un effet de dilution non souhaité. La réduction de capital pourrait de surcroit, et dans certaines circonstances, être qualifiée d’abusive.

En vue d’éviter ce risque, l’entrepreneur devra prendre soin de justifier ce choix d’opération pour des raisons autres que fiscales, et ceci d’autant plus depuis l’entrée en vigueur de la notion de nouvel abus de droit fiscal (article L64 A LPF). Il devra veiller également à ne pas la renouveler trop souvent.

La sortie de trésorerie a des conséquences économiques pour l’entreprise, jusqu’à risquer de remettre en cause dans certains cas sa bonne santé. Aussi, l’entrepreneur peut n’avoir alors d’autres choix que de se tourner vers un financement externe.

Recours à un financement externe : emprunt bancaire de l’entreprise ou via un LBO (Leverage Buy Out)

En vue de dégager les liquidités nécessaires, l’entrepreneur peut se tourner vers ses partenaires bancaires, soit en souscrivant un prêt en direct, soit en faisant emprunter une société constituée ad hoc à laquelle serait vendue l’entreprise.

Financement bancaire par l’entrepreneur

L’entrepreneur peut souscrire un prêt à titre personnel auprès d’un établissement bancaire de son choix en vue de financer les sommes dues à son conjoint au titre de la liquidation et du partage du régime matrimonial.

L’offre de prêt émise pourrait l’être sous condition du prononcé du divorce. Une fois le divorce prononcé, la date de consistance tant active que passive serait arrêtée à la date de dissolution du régime matrimonial, laquelle serait antérieure à la date de souscription dudit prêt.

Le conjoint de l’entrepreneur ne serait ainsi de son côté aucunement engagé par la dette ainsi souscrite.

Reste que la banque pourrait, en fonction des circonstances, ne pas souhaiter apporter son concours à l’entrepreneur, préférant prêter à une société plutôt qu’à une personne physique, ou l’entrepreneur pourrait avoir lui-même intérêt à emprunter via une société.

Restructuration du groupe en vue de la souscription d’un prêt par la société cessionnaire de l’entreprise

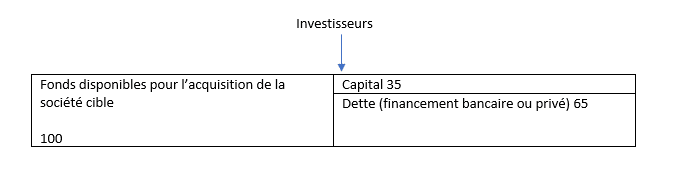

Le patrimoine acquis peut être un outil de financement dans le cadre d’un LBO (Leveraged buy-out).

En effet, le LBO permet à l’entrepreneur d’obtenir des liquidités en vendant son entreprise à une société qu’il aura lui-même constituée, à une date postérieure à la date de dissolution convenue par les époux. Le LBO permettrait donc d’externaliser les sommes dues au conjoint en le faisant supporter par une personne morale distincte.

Toutefois, la banque qui finance l’opération ne consentira vraisemblablement un prêt que si l’entreprise acquise par la société produit des revenus, ou si le vendeur obtient le concours de plusieurs associés pour renforcer la capacité de remboursement de la société ainsi constituée.

Comme toute vente, le LBO impose au vendeur diverses charges qu’il devra intégrer dans sa simulation pour déterminer le bénéfice réel de l’opération, notamment le cout de l’impôt sur les plus-values générée par la cession.

De son côté, la société qui acquiert le bien doit payer les frais de vente, les droits d’enregistrement et les couts de constitution des garanties demandées par la banque. Le montant cumulé de ces dépenses doit être pris en compte pour calculer la rentabilité et l’intérêt global de l’opération.

Si la faisabilité économique de l’opération est écartée par l’entrepreneur, restera à ce dernier la nécessité de devoir composer avec son conjoint au sein de l’entreprise.

en cas de désaccord des époux, comment assurer la gestion et la pérennité de l’entreprise ?

Quelle que soit la raison de l’indivision persistante sur l’entreprise, il est indispensable de sécuriser l’entrepreneur, ses associés et ses partenaires sur la gestion de l’entreprise tant que le partage entre époux n’est pas intervenu.

Il n’est pas inutile non plus de tenter de trouver des voies de sortie du conjoint pour faire cesser l’indivision, si les relations entre ex-époux sont trop difficiles.

sécurisation de la gouvernance en cas de divorce

D’un point de vue de la gouvernance, on ne saurait trop conseiller à l’entrepreneur qui sent son couple vaciller de se tourner très rapidement vers ses conseils afin d’envisager :

- une révision des statuts visant à sécuriser notamment son poste de dirigeant (et sa rémunération…), l’entrée éventuelle de tiers dans l’entreprise (clauses d’agrément, préemption…), les conditions de prise de décisions en assemblée générale (majorité, minorité de blocage…)

- la signature d’un pacte d’actionnaires afin d’acter par exemple les conditions de sortie des associés en cas de séparation (formule de calcul permettant de déterminer la valeur des titres)

- la dilution du conjoint par la réalisation d’une augmentation de capital permettant à l’entrepreneur d’être majoritaire et de continuer à pouvoir ainsi piloter l’entreprise pour la préserver d’éventuels conflits à venir.

En tout état de cause, la situation reste particulièrement délicate si les époux sont mariés sous un régime de communauté. Ils demeurent communs en biens tant que le divorce n’est pas prononcé et se trouvent en indivision dès le prononcé du divorce.

Deux questions se posent pendant la période d’indivision : celle de la gouvernance en cas de défaillance de l’entrepreneur et celle de l’organisation des relations entre les ex-époux au sein de l’entreprise pendant l’indivision.

Sécurisation de la gouvernance en cas de défaillance de l’entrepreneur

Il n’est pas inutile de prévoir la sécurisation de la gouvernance de l’entreprise en cas d’incapacité ou de décès prématuré de l’entrepreneur dès que la décision de divorce est actée, particulièrement s’il s’annonce houleux.

Ceci peut être le moment pour l’entrepreneur de revoir ses dispositions testamentaires afin notamment de supprimer s’il l’estime opportun :

- toute transmission successorale au profit de son conjoint tant que le divorce n’est pas prononcé,

- le droit à la jouissance légale de l’autre parent sur les biens des enfants mineurs avant les 16 ans de ces derniers,

- la possibilité pour l’autre parent d’administrer les biens de ses enfants mineurs.

Il est également opportun pour l’entrepreneur de réfléchir à la conclusion de mandats de protection future (cas de son incapacité) et à effet posthume (cas de son décès prématuré), a minima sur les titres de son entreprise.

Par ces mandats, il peut confier à des tiers de confiance la mission d’administrer ses titres (voter en assemblées générales) s’il n’était plus en état de le faire.

En cas de mandat notarié, l’entrepreneur peut confier à ce ou ces tiers de confiance le pouvoir de disposer de ses titres (les apporter à une holding ou les vendre notamment) pour le cas de son incapacité.

Ces mandats permettent notamment aux tiers de confiance en cas de défaillance de l’entrepreneur (incapacité ou décès) :

- de réunir immédiatement une assemblée générale pour nommer un nouveau dirigeant

- de procéder à des distributions de dividendes si nécessaire (financement du train de vie du dirigeant ou acquittement de droits de succession notamment)

- et d’éviter en tout état de cause la désignation d’un tuteur, notamment du conjoint (cas de l’incapacité de l’entrepreneur) ou une gestion de l’entreprise par l’indivision des héritiers (cas du décès de l’entrepreneur).

A tout le moins, ces mandats permettent d’éviter, en cas d’incapacité de l’entrepreneur, toute tentative du conjoint de se voir autorisé par le juge à voter à sa place en assemblée générale sur le fondement des articles 217 et 219 du Code civil. Ces votes pourraient en effet avoir pour objet de se faire nommer nouveau dirigeant ou de procéder à des distributions de dividendes intempestives.

Gestion des titres au cours de l’indivision post-conjugale

Si les titres étaient communs et en l’absence de partage entre les ex-époux, ces derniers se trouvent alors en indivision sur chaque titre. Une distinction doit être ici opérée entre les titres sociaux négociables (actions) et non négociables (parts sociales).

Pour les actions, l’accord des deux ex-conjoints sera requis en cas de cession et le droit de vote s’exercera d’un commun accord entre eux, par application des règles de l’indivision (articles 815-3 et suivants du Code civil). La cession des actions par l’un des indivisaires serait alors inopposable à l’autre.

La perception de dividendes est source de difficultés dans la mesure où il existe une incertitude sur le fait de savoir si une telle opération nécessite un vote des deux indivisaires (ce qui paraît être le cas en présence d’une participation majoritaire) ou si un tel formalisme n’est pas nécessaire (ce qui semble être le cas pour une participation minoritaire qui subirait une décision des majoritaires).

En présence de relations conflictuelles entre les ex-conjoints, il sera opportun de recueillir l’accord des deux pour déterminer le sens du vote à retenir.

En pratique, les statuts prévoient quasi-systématiquement la désignation d’un mandataire commun des indivisaires (choisi parmi eux ou en dehors) pour éviter autant que faire se peut à la société de subir la mésentente entre associés.

La signature d’une convention d’indivision entre les ex-conjoints pourrait avoir du sens. En cas de désaccord persistant, c’est un mandataire judiciaire qui doit être nommé.

Pour les parts sociales, la situation de l’entrepreneur est plus confortable pendant l’indivision post-communautaire puisqu’il a le droit de disposer seul des titres indivis, grâce à la distinction opérée entre le titre et la finance (Cour de cassation, 7 octobre 2015, n°14-22.224).

C’est ici la valeur des parts sociales qui est commune, tandis que la qualité d’associé appartient à un seul conjoint (sous réserve naturellement que l’autre n’ait pas revendiqué la qualité d’associé pour la moitié des parts sociales souscrites par son conjoint au moyen de biens communs au cours de l’union).

C’est en outre l’époux qui a la qualité d’associé qui peut prétendre aux dividendes, le paiement réalisé au profit du conjoint n’étant pas libératoire pour la société.

organisation de la sortie du conjoint après le divorce

En l’absence d’accord entre les ex-époux, la sortie forcée du conjoint peut être organisée, à l’initiative de l’un ou de l’autre des ex-époux.

Le choix des conditions de sortie forcée dépend naturellement de la situation particulière de l’entreprise et des ex-conjoints, mais il est possible de présenter ici plusieurs pistes de réflexion d’ordre général.

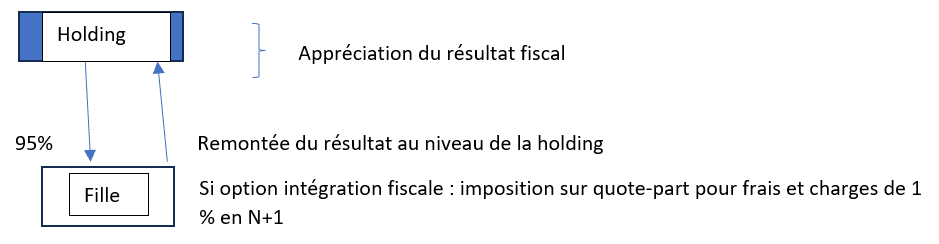

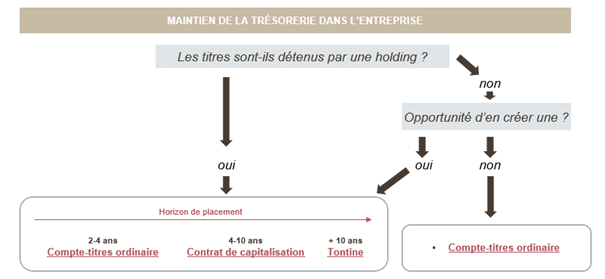

Un mécanisme d’isolement du conjoint des actifs de l’entreprise

La sauvegarde de l’entreprise peut dans certains cas être organisée grâce à l’interposition sociétaire :

- une holding a été préalablement constituée afin de préserver la gestion opérationnelle de l’entreprise de la mésentente entre associés de la holding

- ou la holding est créée post-divorce par apport de titres de l’entrepreneur.

Cette dernière hypothèse suppose naturellement que :

- les titres apportés appartiennent en biens propres ou personnels à l’entrepreneur

- le conjoint soit également titulaire de titres de la société concernée

- l’entrepreneur dispose dans la société au sein de laquelle il est associé avec son conjoint d’une majorité suffisamment large.

L’apport par l’entrepreneur de ses titres à une société holding lui permet à moyen ou long terme, par réduction de capital de la filiale, d’appréhender des actifs dans sa holding et d’isoler le conjoint dans la filiale.

Le retrait du conjoint par recours à la voie judiciaire

Si les tentatives d’organisation des relations des ex-conjoints n’ont pas fonctionné, il reste possible de recourir à la voie judiciaire pour forcer la sortie du conjoint.

Il est important de rappeler que le conjoint a un réel intérêt personnel et financier à voir acter sa sortie de l’entreprise. L’objectif n’est donc pas ici de flouer ses droits mais de protéger l’entreprise de la mésentente persistante de ses associés.

Bien que cette option relève de l’appréciation souveraine des juges du fond, la mésentente entre associés est justement un cas possible de dissolution de l’entreprise (article 1844-7 du Code civil). Cette possibilité ne sera naturellement pas satisfaisante pour le dirigeant, mais peut offrir une piste de sortie au conjoint.

Le retrait pour juste motifs pourra constituer une piste à explorer également si l’entrepreneur rechigne à acter la sortie du conjoint. Il convient toutefois, pour que cette voie puisse être menée à son terme, que la mésentente entre associés, si c’est là le cas évoqué pour justifier du retrait, paralyse réellement le bon fonctionnement de la société.

La Cour de cassation (Cass. Civ. 3, 11 février 2014, 13-11.197) a par ailleurs admis le retrait forcé d’un associé en raison de la disparition entre les ex-époux de tout affectio societatis, suite à leur divorce et à une mésentente persistante entre eux. Il est important de préciser que cette décision a été rendue à propos d’une société civile propriétaire d’un bien immobilier qui ne générait aucun revenu, ce bien étant occupé par l’un des ex-époux.

Si les tentatives de séparation, de désintéressement du conjoint ou de coexistence pacifique au sein de l’entreprise s’avèrent infructueuses, la plus sage option pour repartir de l’avant consiste peut-être in fine à la vente.

Il convient alors de tenter de trouver un chemin de cohésion entre les ex-époux, au moins pendant les négociations avec l’acquéreur. A défaut, les cédants seront à la merci d’un acquéreur habile à détecter leurs désaccords pour négocier le prix.

Si le souhait de l’entrepreneur est de pérenniser son activité, il aura donc tout intérêt à anticiper les risques de séparation de son couple au plus tôt, et même dès son mariage, l’engagement amoureux ne s’affranchissant pas de toute réflexion patrimoniale. Confronté à son divorce, il réalise parfois trop tard l’importance de son régime matrimonial.

Le chef d’entreprise devra en tout état de cause s’entourer de professionnels qualifiés qui sauront le conseiller pendant cette période de rupture pour préserver son patrimoine et ses actifs professionnels.

Auteurs

Cécile Peyroux ![]() et Christel Tessier

et Christel Tessier ![]()

Notaires

Cécile Peyroux est intervenant formateur à L’ESBanque pour le CESB Expert en Gestion de Patrimoine

Sources :