Rédaction Web : JUST DEEP CONTENT

Avec l’augmentation de l’espérance de vie, la dépendance devient un sujet aussi important que la retraite. Quels coûts entraîne-t-elle ? Comment la financer ?

C’est un fait, le vieillissement de la population française s’accélère.

Cette accélération est due en partie à l’allongement de l’espérance de vie, mais surtout à l’avancée en âge des baby-boomers. Cette génération, née entre 1945 et 1975, constitue les retraités d’aujourd’hui et de demain.

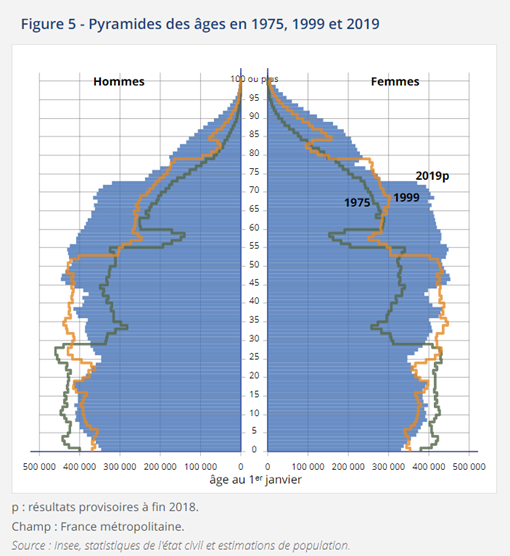

En 1975, 13 % de la population avait 65 ans ou plus, contre 20 % en 2019. Cette tendance à la hausse se poursuivra dans les prochaines années, avec une forte augmentation de la part des 75 ans ou plus, au fur et à mesure que les baby-boomers vont atteindre cet âge (source INSEE).

Source : INSEE

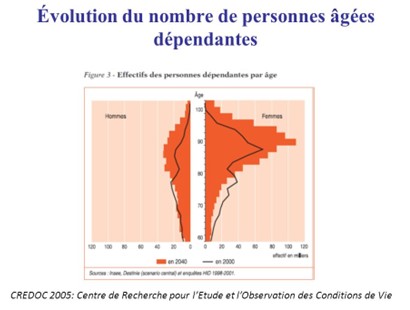

Ainsi, en supposant une stabilité de la durée de vie moyenne en dépendance, 1 200 000 personnes seront dépendantes en 2040, contre 800 000 actuellement (source INSEE).

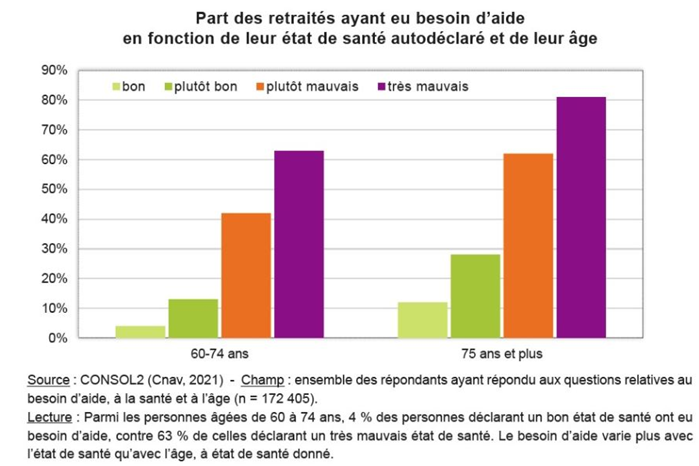

L’état de dépendance se matérialise par l’impossibilité de réaliser certains actes de la vie courante (se laver, s’habiller, se nourrir…) ou par l’altération des facultés cognitives (se repérer dans l’espace et dans le temps), liés à l’âge.

Source : CREDOC 2005

Une situation de dépendance peut être gérée efficacement au niveau juridique avec la mise en place de mesures adaptées lorsque la dépendance survient. Des mesures juridiques peuvent également être prises en amont afin de se préparer à une situation dans laquelle les facultés cognitives seraient altérées.

C’est alors que plusieurs questions se posent :

- Quel est le coût de la dépendance ?

- Comment financer ce coût ?

- Comment préparer la transmission tout en assurant le financement de la dépendance ?

Après avoir analysé le coût de la dépendance, nous verrons quelles solutions existent aujourd’hui pour préparer financièrement cette situation.

Nous étudierons ensuite les solutions qui permettent de préparer la succession, tout en assurant une couverture financière en cas de perte d’autonomie.

- Quels coûts faut-il prévoir en cas de dépendance ?

- Dépendance : quelles solutions financières ?

- Financer la dépendance et préparer la transmission : les solutions juridiques

ls coûts faut-il prévoir en cas de dépendance ?

Le coût de la prise en charge d’une personne âgée dépend de son niveau de dépendance. La perte d’autonomie entraîne des dépenses parfois très lourdes à assumer (aménagement du domicile, embauche d’une aide à domicile, hébergement en résidence médicalisée…). Les revenus des retraités et les aides de l’État s’avèrent alors souvent insuffisants pour y faire face.

Lorsque la personne peut continuer à vivre à son domicile, le tarif de la prestation d’une aide-ménagère ou d’une aide à domicile s’élève à environ 15 € par heure. Lorsque l’état de santé de la personne âgée nécessite la présence d’une tierce personne 24 heures sur 24, le coût horaire est de l’ordre de 22 €, soit 264 € par jour.

C’est souvent à ce moment-là que la personne âgée intègre un EHPAD (Établissement d’Hébergement pour Personnes Âgées Dépendantes), afin d’y recevoir des soins et une surveillance constante. Défini selon le niveau de dépendance (GIR (Groupe iso-ressources) 1 à 6), le coût médian d’un hébergement en EHPAD est de 2 000 € par mois en établissement public et de 3 000 € par mois en établissement privé, mais l’hébergement et les soins dans des structures spécialisées de certains EHPAD (comme les unités Alzheimer) peuvent coûter nettement plus cher. Ces prix évoluent également selon le lieu de l’établissement (grande ville, périphérie …). Le tarif moyen à Paris est de l’ordre de 4000 € par mois.

Selon leur degré de dépendance, les personnes âgées peuvent percevoir différents types d’aides.

Les personnes ayant des besoins en aide humaine limités seront d’abord aidées par leur entourage. Puis, l’intervention d’une aide à domicile devient souvent nécessaire. Enfin, quand le maintien à domicile n’est plus possible, un hébergement en EHPAD est envisagé.

Le financement de la dépendance des personnes âgées peut être pris en charge en partie par des aides de l’État, comme :

- L’APA (Allocation Personnalisée d’Autonomie) : il s’agit d’une participation au financement d’une aide à domicile dans le cadre d’un maintien à domicile, ou au financement d’un hébergement en EHPAD, le cas échéant.Toutefois, son montant est limité et ne couvre jamais la totalité des frais engagés.

- Les aides au logement : l’APL (Aide Personnalisée au Logement), pour les séjours en maison de retraite conventionnée, et l’ALS (l’Allocation de Logement Sociale) pour les autres établissements. Toutefois, ces aides sont destinées uniquement aux personnes à revenus modestes.

- L’ALD (Affection Longue Durée) : Ce dispositif permet la prise en charge de pathologies qui nécessitent un traitement prolongé et coûteux. Toutefois, il ne s’agit que d’une aide financière pour la prise en charge de traitements médicaux, et pas d’une aide humaine pour les actes de la vie courante.

Les aides publiques sont donc limitées et ne permettent pas d’assurer une prise en charge suffisante de la dépendance. Le reste à charge des résidents en EHPAD s’élève en moyenne à 1800 € par mois.

Il existe néanmoins des solutions financières pour se préparer à une éventuelle situation de dépendance.

Dépendance : quelles solutions financières ?

Nombreux sont les Français qui prennent des dispositions pour préparer leur retraite. Mais il est nécessaire également de prendre des dispositions pour s’assurer une fin de vie sereine, y compris lorsqu’on devient dépendant.

Pour financer la dépendance, il est possible de recourir à plusieurs outils :

- un contrat de couverture complémentaire via les mutuelles:

Une bonne couverture santé permet de prendre en charge de façon plus large les soins médicaux, dont le coût augmente avec l’âge, et notamment les dépassements d’honoraires de certains spécialistes.

En contrepartie du versement de cotisations, l’assureur garantit le versement d’une rente viagère, ou parfois d’un capital, à l’assuré en cas de perte d’autonomie médicalement constatée.

Ces contrats peuvent couvrir la dépendance totale et/ou partielle.

Certains contrats prévoient également un capital « équipement » permettant de financer l’aménagement du logement pour favoriser le maintien à domicile.

L’âge minimum de souscription varie selon les contrats, en général de 50 à 75 ans. L’âge maximum dépend également du contrat, généralement entre 70 et 80 ans. Le montant des cotisations est fonction de l’âge du souscripteur. Plus le souscripteur est âgé, plus les cotisations sont élevées. Le paiement des cotisations s’effectue tant que le risque de dépendance n’est pas survenu.

En cas de dépendance, le paiement des cotisations cesse et la rente viagère est versée.

Environ 7 millions de personnes ont souscrits ce type de contrat en France à fin 2017, pour une cotisation moyenne de 39 € par mois et une rente viagère de 598 € par mois, selon la FFA (Fédération Française des Assurances).

Les professionnels ont créé le label GAD (Garantie Assurance Dépendance) pour les garanties d’assurance couvrant la dépendance lourde.

Les contrats labellisés GAD Assurance Dépendance doivent respecter un cahier des charges minimum qui prévoit notamment :

- un vocabulaire commun

- des critères communs d’appréciation de la perte d’autonomie (notamment 3 situations dans lesquelles l’assuré sera nécessairement reconnu en état de dépendance lourde)

- une garantie viagère, l’assureur ne pouvant résilier le contrat qu’en cas de non-paiement des cotisations

- une rente minimale en cas de dépendance lourde de 500 € par mois

- une absence de sélection médicale avant 50 ans (sauf invalidité ou Affection Longue Durée (ALD ) préexistante)

- une information annuelle sur le montant des cotisations, des garanties et de leur revalorisation

- en cas d’interruption du paiement des cotisations, un maintien partiel de la garantie prévue en cas de dépendance lourde.

- Un contrat de Prévoyance:

Ce contrat protège les souscripteurs contre les risques majeurs de la vie : décès, invalidité, incapacité (arrêt de travail). Certains contrats de Prévoyance proposent également une garantie dépendance. Cette garantie peut être incluse dans les garanties de base, ou en option. Dans ces contrats, la dépendance partielle n’est pas toujours couverte.

- Les outils d’épargne retraite favorisant la constitution d’une rente viagère permettent également de financer la dépendance. Comme son nom l’indique, la rente viagère constitue un complément de revenu que son titulaire va percevoir jusqu’à son décès.

Parmi ces outils, le PER (Plan d’Epargne Retraite) permet de constituer un capital, via des versements ponctuels ou réguliers. A l’âge de la retraite, le titulaire d’un PER peut choisir de retirer le capital constitué ou de le percevoir sous forme de rente viagère, ou une partie en capital et une partie en rente.

Cette rente constitue également un moyen efficace de financer des dépenses liées à une perte d’autonomie.

D’autre part, pendant la phase d’épargne, le titulaire du PER bénéficie d’une économie d’impôt, les cotisations étant déductibles des revenus imposables.

Au-delà de ces solutions financières, des solutions juridiques existent pour préparer sa succession, tout en s’assurant des revenus pour faire face à une situation de dépendance.

Financer la dépendance et préparer la transmission : les solutions juridiques

Le coût d’une succession peut être élevé, notamment lorsqu’elle comprend des biens immobiliers.

L’actif successoral est taxé selon le barème de l’article 777 du Code Général des Impôts (après abattement selon le lien de parenté entre le défunt et ses héritiers).

Le taux de taxation peut aller jusqu’à 45 % pour les héritiers en ligne directe (ascendants et descendants), et jusqu’à 60 % pour les personnes n’ayant pas de lien de parenté.

Commencer à transmettre ce patrimoine le plus tôt possible permet de réduire le coût de la transmission, notamment par des donations.

Mais se démunir de son patrimoine, c’est également disposer de moins de ressources en cas de dépendance.

Il existe néanmoins des outils juridiques permettant de transmettre tout en préservant les revenus des biens en cas de dépendance.

Préparer la transmission sans se démunir en cas de dépendance

Les solutions pour commencer à transmettre tout en conservant les revenus de son patrimoine passent par des donations spécifiques :

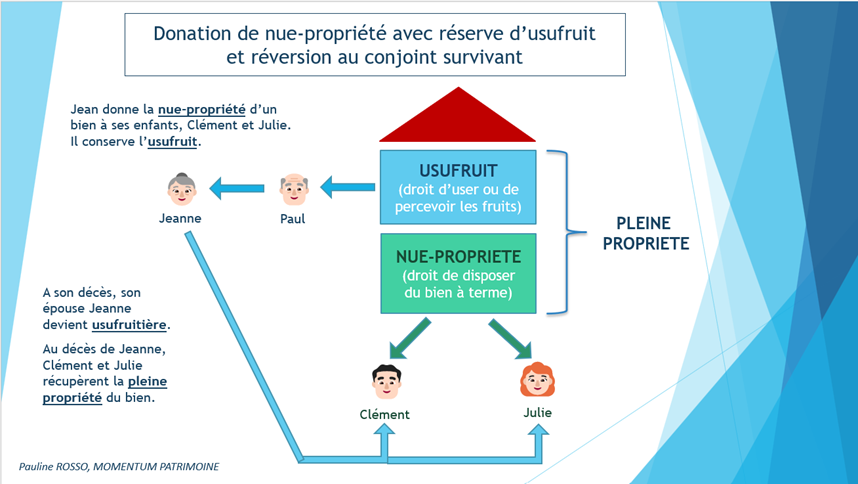

- La donation en nue-propriété :

Source : Pauline Rosso, Momentum Patrimoine pour l’ESBanque

Ce type de donation consiste à ne donner que la nue-propriété d’un bien et d’en conserver l’usufruit, c’est-à-dire les revenus et l’usage.

Cette réserve d’usufruit permet au donateur de continuer à habiter ou à percevoir les loyers d’un bien immobilier par exemple.

Le donateur peut également prévoir une réversion d’usufruit au profit d’une autre personne, en général le conjoint survivant. Ainsi, ce dernier pourra continuer à percevoir, jusqu’à son décès, les revenus du bien dont la nue-propriété a été donnée et donc financer une éventuelle perte d’autonomie.

La donation en nue-propriété présente également des avantages fiscaux. La valeur de la nue-propriété est inférieure à la valeur en pleine propriété puisque l’usufruit est conservé par le donateur. Cette valeur dépend de l’âge de l’usufruitier à la date de la donation (article 669 du Code Général des Impôts).

Au décès de l’usufruitier, l’usufruit s’éteint et le nu-propriétaire devient plein propriétaire du bien, en franchise de droits. Donner la nue-propriété d’un bien permet donc de diminuer le coût de la succession.

Cette solution permet ainsi d’optimiser sa succession, tout en conservant un revenu pour faire face à une situation de dépendance, qui engendrerait des dépenses importantes.

- Les donations à terme, alternatives ou facultatives :

Il est possible de réaliser une donation tout en différant dans le temps la réalisation du transfert de propriété.

Il s’agit de donations à terme : on réalise dès maintenant un acte de donation mais le transfert de propriété du bien en faveur du donataire se réalisera lors de la survenance d’un évènement précis, ce dernier devant être certain.

Par exemple, donner des biens à ses enfants dès maintenant mais prévoir le transfert de propriété de ces biens qu’à l’âge de la retraite du donateur.

L’avantage de ce type de donation est de fixer dès la conclusion de l’acte la fiscalité de la donation (les droits devant être payés par ailleurs dès cette date) et de conserver le bien jusqu’à la survenance de l’évènement.

Les donations à terme peuvent également prendre la forme :

- de donation alternative (article 1307 du code civil):

Le donateur choisit dans ce cas deux biens mais ne transférera la propriété que d’un seul lors de la survenance de l’évènement en se gardant le choix du bien finalement transmis.

Un parent peut ainsi réaliser immédiatement une donation à ses enfants en se laissant le choix entre 2 biens, en conservant ces biens tant que l’évènement prévu à la donation n’est pas survenu et en conservant le choix du bien transmis à terme.

Il pourra ainsi conserver le bien le plus rémunérateur pour s’assurer des revenus afin de financer une éventuelle situation de dépendance.

En cas de décès du donateur avant exercice de l’option, c’est le gratifié qui choisit quel bien il va recevoir.

- de donation facultative:

La donation facultative permet de substituer un autre bien à celui initialement prévu. Dans ce type de donation, un seul bien est donné.

Le donateur peut ainsi décider de conserver le bien qu’il devait donner, s’il produit des revenus par exemple, et donner un autre bien à la place.

Préparer la transmission tout en protégeant le conjoint survivant en cas de dépendance

Il est possible par des aménagements du régime matrimonial de transmettre plus de droits patrimoniaux au conjoint survivant afin de lui assurer davantage de revenus en cas de dépendance.

Précisons que l’ensemble des droits transmis au conjoint survivant sont dans tous les cas exonérés de droits de succession.

Il peut être ainsi envisagée :

- une donation au dernier vivant (article 1094-1 du code civil) :

Cette donation peut être réalisée quel que soit le régime matrimonial.

Elle permet d’augmenter les droits du conjoint survivant dans la succession du défunt.

En l’absence de donation au dernier vivant, le conjoint a le choix entre ¼ de la succession en pleine propriété ou 100 % de la succession en usufruit, en cas d’enfants communs. Si le défunt avait des enfants issus d’une union précédente, le conjoint survivant se voit attribuer seulement ¼ de la succession en pleine propriété.

La donation au dernier vivant permet d’accroître les droits du conjoint survivant. Au décès de son époux, il pourra en effet opter pour :

- 100 % de la succession en usufruit

- ou ¼ en pleine propriété et ¾ en usufruit

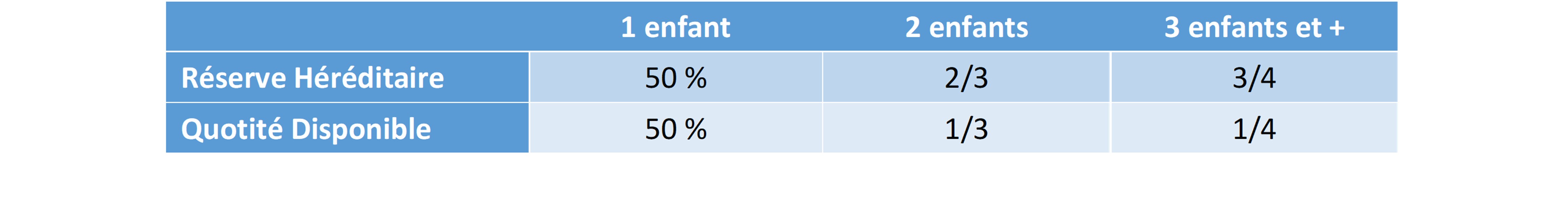

- ou la quotité disponible en pleine propriété, celle-ci dépendant du nombre d’enfant du défunt

Source : Pauline Rosso, Momentum Patrimoine pour l’ESBanque

La donation au dernier vivant permet au conjoint survivant de percevoir une quote-part de la succession plus importante que ses droits légaux, participant ainsi au financement d’une situation de dépendance.

- Un avantage matrimonial en faveur du conjoint survivant en régime de communauté :

Ces avantages matrimoniaux ne peuvent être insérés qu’en régime communautaire, par contrat de mariage. Il peut s’agir :

- d’une clause de préciput (article 1515 du code civil):Cette clause ne peut être insérée que sous un régime communautaire, par contrat de mariage. Elle permet au conjoint survivant de prélever un bien de la communauté avant ouverture de la succession. Ce prélèvement ne s’impute pas sur les droits du conjoint survivant dans la succession et augmente donc ses droits .Le conjoint survivant pourra ainsi recueillir un bien en pleine propriété et en disposer comme il le souhaite : l’habiter, le vendre ou le louer et en percevoir les revenus. Il pourra ainsi faire face à une éventuelle situation de dépendance, qui pourrait être coûteuse. Cette clause peut également être stipulée en usufruit. Dans ce cas, seul le droit d’usufruit est transmis au conjoint, ce qui lui permet d’utiliser le bien ou d’en percevoir les revenus. La nue-propriété revient aux enfants, ce qui permet d’alléger fiscalement la transmission en leur faveur au décès du conjoint survivant.

- d’une clause de partage inégal (article 1520 du code civil) :Cette clause permet, à la liquidation de la communauté, avant ouverture de la succession, de ne pas partager la communauté en deux parts égales entre le conjoint survivant et la succession. La quote-part prévue dans la clause de partage inégal peut être supérieure à la moitié de la communauté.Cette clause permet donc d’accroître les droits du conjoint survivant qui pourra recevoir des biens frugifères ou des liquidités, afin de disposer de revenus ou d’un capital plus important pour faire face à des dépenses liées à la dépendance.

- d’une clause d’attribution intégrale de la communauté (article 1524 du code civil) :Elle peut être insérée dans un contrat de mariage sous le régime de la communauté légale (Communauté réduite aux acquêts) ou sous le régime de la communauté universelle. Cette clause permet, avant ouverture de la succession, d’attribuer l’intégralité des biens communs au conjoint survivant. Dans le cas de la communauté légale, seuls les biens propres du défunt feront partie de la succession et seront à partager avec les héritiers. Dans le cas de la communauté universelle, l’intégralité des biens du couple font partie de la communauté. Le conjoint survivant reçoit donc l’intégralité du patrimoine du couple. Il n’y a pas ouverture de succession. Cela permet au conjoint survivant de disposer librement de l’ensemble du patrimoine du couple et de mieux assumer le coût d’une perte d’autonomie.

En présence d’enfant non commun, l’action en retranchement (article 1527 du Code civil) peut être exercée par les enfants d’un premier lit du conjoint décédé si une clause d’avantage matrimonial permet au conjoint survivant de percevoir plus de droits qu’il en aurait eu par une donation au dernier vivant.

Les enfants d’un premier lit peuvent néanmoins, avant le décès de leur parent, renoncer à exercer l’action en retranchement (renonciation anticipée à l’action en réduction).

- Créer une société d’acquêt dans un régime de séparation de bien :

L’insertion d’une société d’acquêt dans un régime de séparation de biens permet de créer une masse de biens communs. Au décès de l’un des époux, les biens faisant partie de la société d’acquêt seront partagés entre le conjoint survivant et les héritiers du conjoint décédé.

Ces biens reçus du partage de la société d’acquêt viennent s’ajouter aux droits du conjoint survivant sur les biens propres de l’époux décédé, ce qui accroît ses moyens de financement de la dépendance.

Les clauses de preciput et de partage inégale peuvent également être prévues sur les biens en société d’acquêt.

Transmettre tout en protégeant une personne dépendante : les libéralités graduelles ou résiduelles

La question peut également se poser de commencer à transmettre son patrimoine tout en protégeant spécifiquement une personne dépendante.

Les libéralités graduelles ou résiduelles peuvent être alors une solution.

Ces libéralités peuvent prendre la forme d’une donation ou d’un legs (par testament).

Lors d’une libéralité graduelle, un bien est donné ou transmis par décès à un premier gratifié, à charge pour lui de transmettre ce bien à son décès à un second gratifié, désigné dans l’acte de donation.

La libéralité résiduelle suit le même principe mais le premier gratifié ne transmet au second que ce qu’il reste des biens reçus à son décès.

Ces libéralités sont avantageuses fiscalement puisque les droits de donation à la seconde transmission entre le premier et le deuxième gratifié sont calculés selon les liens de parenté et les barèmes fiscaux entre le donateur initial et le gratifié final. Par ailleurs, les droits de donation payés lors de la première transmission au premier gratifié sont déductibles des droits dus lors de la seconde transmission au deuxième gratifié.

Paul donne la pleine propriété d’un bien à son fils Clément, handicapé et dans l’incapacité de travailler, à charge pour lui de le transmettre ensuite à sa sœur Julie.

Ainsi, Clément pourra habiter le bien ou en percevoir les loyers pour financer les aides dont il a besoin, liées à son handicap. Au décès de Clément, le bien sera obligatoirement transmis à sa sœur Julie.

Ainsi, Paul avantage immédiatement son fils Clément, qui est dans le besoin, sans pour autant léser sa fille Julie.

Julie n’aura pas à payer les droits de succession entre frère et sœur mais ces droits seront calculés selon le barème en ligne direct (parent-enfant) comme si elle avait reçu ce bien directement de son père. Les droits de donation payés lors de la donation initiale du bien à Clément sont déductibles des droits de donation dus par Julie.

Il existe donc différentes solutions pour faire face financièrement à une situation de dépendance.

Toutefois, ces solutions doivent être mises en place en amont et la situation doit donc être anticipée.

Par ailleurs, chacune de ces solutions n’est pas forcément adaptée à toutes les situations familiales. Le rôle du conseiller en gestion de patrimoine est donc central pour définir une stratégie appropriée de financement de la dépendance.

Auteur

Conseillère en gestion de patrimoine et Protection sociale, Fondateur du Cabinet Momentum Patrimoine et Intervenante-formatrice à l’ESBanque.