Le Plan d’épargne retraite (PER) mis en place par la loi PACTE le 1er octobre 2019 est-il une solution ? A qui s’adresse-t-il ? Comment fonctionne-t-il ?

Nombreux sont les français qui s’interrogent sur le montant de leur future pension de retraite et qui s’inquiètent pour leur niveau de vie, ayant conscience que celui-ci va fortement diminuer.

quel système de calcul pour les futures retraites ?

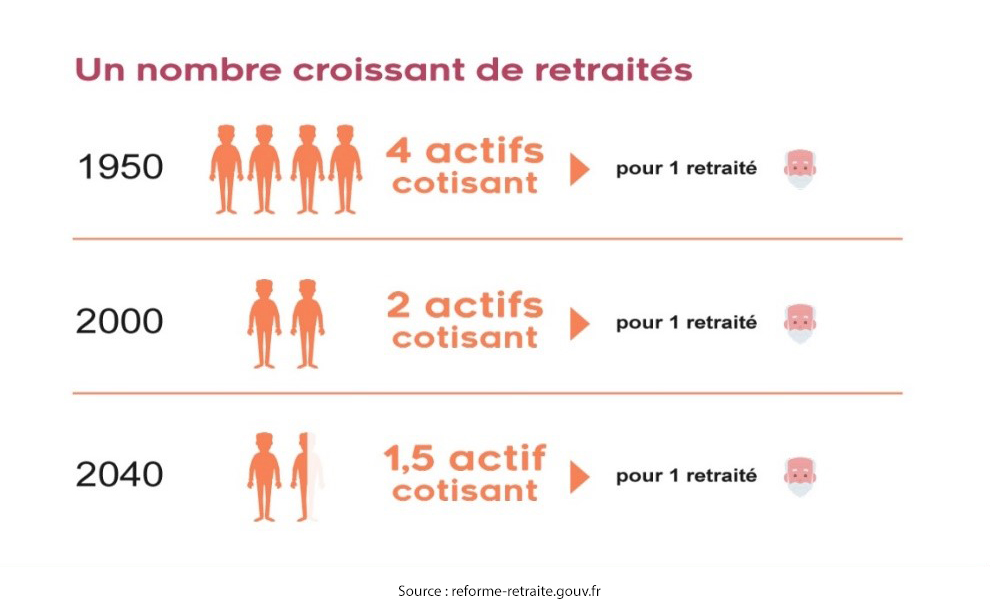

Notre système de retraite, basé sur un principe de répartition entre cotisations des actifs et pensions des retraités, se trouve petit à petit en déficit. Cette érosion est due notamment au fait que le nombre d’actifs pour un retraité diminue et sera quasiment divisé par 3 en 90 ans.

Le déficit à venir du système de retraite par répartition amène le gouvernement à en proposer une réforme dont la réflexion est actuellement en cours.

la réforme des retraites à ce jour

- Présentation du projet du système universel de retraites par point le 11 décembre 2019 par le premier ministre.

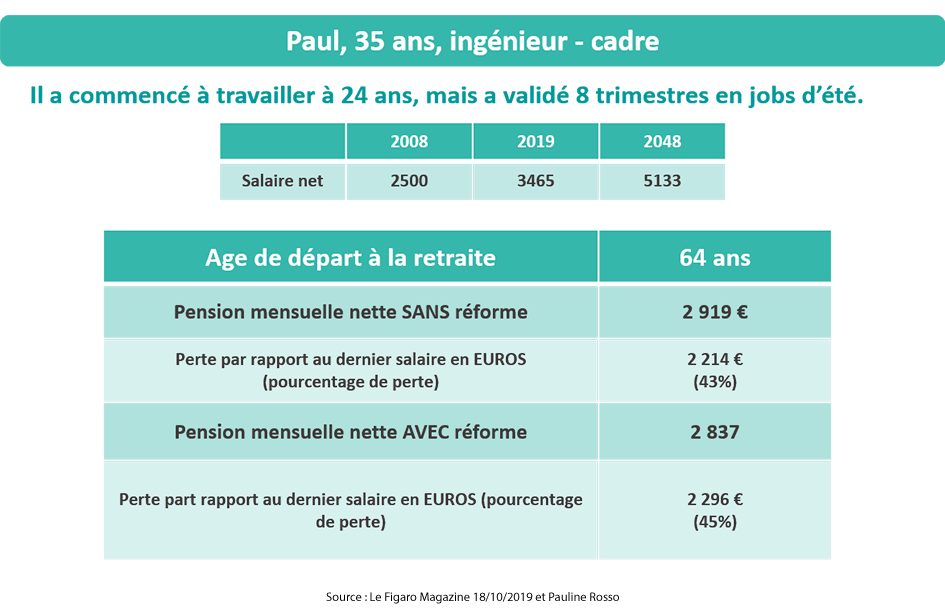

- Chaque actif acquerra des points de retraite par le paiement de ses cotisations tout au long de sa vie active. Sa future pension sera calculée en fonction du nombre de points acquis et donc sur la durée entière de sa carrière et non plus sur les 25 meilleures années comme cela est le cas actuellement pour les salariés du privé ou les 6 derniers mois pour les fonctionnaires.

- Ce nouveau système concernera les générations nées après 1975 (génération à partir de 1980 et 1985 pour les fonctionnaires dont l’âge de départ à la retraite est de 57 ou 52 ans). Pour ces générations, la retraite sera calculée selon le régime actuel jusqu’en 2025 et selon le nouveau système universel ensuite. Pour les générations nées à partir de 2004, seul le nouveau système universel par point sera applicable et à partir de 2022.

- Le principe d’un âge pivot permettant de percevoir une retraite à taux plein à 64 ans en 2027 avec un système de bonus (si départ à la retraite après cet âge) ou malus (si départ à la retraite avant) a été retiré dans l’attente d’une conférence de financement permettant de trouver d’autres solutions avant fin avril 2020.

- Le nouveau système sera géré par la Caisse Nationale de Retraite Universelle (CNRU). Le système devra être à l’équilibre par période de 5 ans. La CNRU fixera la valeur du point qui ne pourra pas baisser.

- Les taux de cotisations deviendront progressivement identiques pour les salariés du privé, des régimes spéciaux ou des fonctionnaires et sera de 28,12 % (financé par les employeurs à 60 % et les employés pour 40%) jusqu’à 120 000 € de revenu brut annuel.

Pour les professions libérales et indépendants, le taux de cotisation sera de 28,12 % jusqu’à 40 000 € de revenus puis 12,94 % jusqu’à 120 000 €.

Au delà de 120 000 € de revenus, une cotisation de 2,81 % s’appliquera pour tout actif. Elle financera les retraites de manière solidaire et non des droits personnels. - Les personnes en congé maladie, maternité, invalidité ou chômage, continueront à acquérir des points.

- Chaque enfant donnera droit pour la mère à des points supplémentaires de 5% et dès le premier enfant (actuellement à partir du troisième). Une majoration de 2% s’appliquera à partir du troisième enfant.

- La pension de reversion du conjoint survivant sera garantie à 70 % des revenus du couple et à partir de 55 ans.

- Un minimum de pension de 1000 € nets par mois sera garanti pour une carrière complète au SMIC en 2022.

- Les professions considérées comme des métiers usants pourront bénéficier d’un départ anticipé à la retraite. Le compte pénibilité sera ouvert à de nouvelles professions et assoupli. Ces droits pourront être utilisés pour se former ou exercer un temps partiel.

- Il sera possible de cumuler emploi et retraite et de continuer à acquérir des points pendant cette période.

- Présentation du projet de loi en Conseil des ministres le 24 janvier.

- Débat parlementaire à partir du 17 février.

En savoir plus : GOUVERNEMENT.fr « Le système universel de retraite »

Il est possible de faire une estimation assez précise du montant de sa future retraite grâce au simulateur mis en place par le groupement d’intérêt public (GIP) Union Retraite et accessible sur le portail Info Retraite.

Il suffit de cliquer sur « J’accède à mon compte retraite », puis se connecter via FranceConnect, et cliquer sur « simuler ma retraite ».

Il est donc nécessaire de se créer soi-même un complément de revenus pour la retraite.

comment le per peut-il être une solution ?

Le 1er octobre 2019, un nouveau placement pour la retraite, issu de la loi PACTE, a vu le jour : le PER (Plan d’Epargne Retraite).

En savoir plus : Loi Pacte : quelles nouveautés pour le PERP ?

La volonté du gouvernement est d’orienter massivement l’épargne des français sur des placements de long terme, comme l’horizon de placement d’un produit retraite, afin d’accompagner le financement des entreprises.

le per : pour qui ?

Le PER est ouvert à toute personne qui n’est pas encore à la retraite, quel que soit son statut : salariés, travailleurs indépendants, exploitants agricoles, fonctionnaires, inactifs.

le per : c’est quoi ?

Le PER est un contrat d’assurance privé.

Il est issu de la réforme de l’épargne retraite, initiée par la loi PACTE.

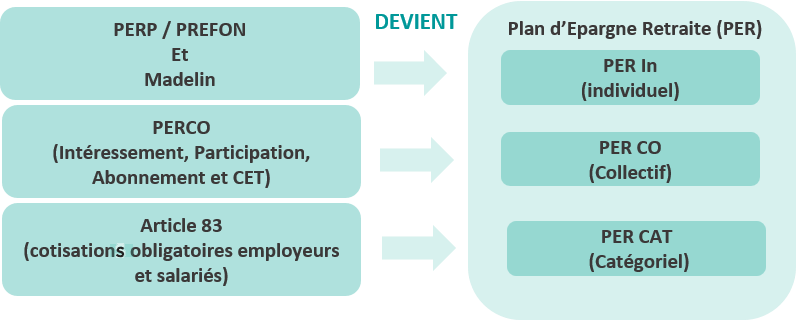

Il remplace les différents contrats d’épargne retraite existants, individuels et collectifs : PERP, Madelin, PREFON, PERCO, Article 83… Ces contrats ne seront plus commercialisés à partir du 1er octobre 2020.

Sur un seul contrat, le PER, il sera possible d’épargner sur différents compartiments, individuels (via des versements volontaires) ou collectifs (via l’entreprise).

le per : fonctionnement

Le PER permet, en contrepartie de cotisations régulières, de se constituer un complément de revenus pour la retraite, versé soit sous forme de rente viagère (versée jusqu’à la fin de la vie du souscripteur), soit en capital.

C’est un contrat flexible. Il est possible de suspendre, reprendre ou arrêter les versements à tout moment. Cela influera sur le montant du capital constitué et sur le montant de la rente servie à la liquidation du contrat.

le per : les avantages patrimoniaux

Une grande liberté dans l’utilisation de l’épargne

Contrairement aux anciens contrats retraite (PERP, Madelin, PERCO…), au moment du départ en retraite, il est possible de choisir si l’on souhaite percevoir une rente ou un capital, ou les deux. Il est possible de percevoir le capital en une ou plusieurs fois.

Les cas de déblocage anticipé ont également évolué. Il est toujours possible de débloquer la totalité du capital avant le départ en retraite dans les cas suivants :

- Décès du conjoint ou partenaire de PACS.

- Invalidité du souscripteur du contrat, ou de ses enfants ou de son conjoint ou partenaire de PACS.

- Surendettement.

- Fin des droits au chômage.

- Liquidation judiciaire.

Désormais, il est également possible de débloquer la totalité du capital à tout moment en cas d’acquisition de la résidence principale.

Une portabilité intégrale tout au long de la vie

L’épagne constituée est intégralement transférable d’un PER à un autre.Ainsi, en cas de changements d’employeur, le capital constitué sur différents PER ouverts par plusieurs entreprises peut être transféré sur un seul PER.

Les frais de transfert sont limités à 1% de l’encours. Les transferts seront gratuits si les PER transférés ont plus de 5 ans.

Une épargne mieux investie à long terme

L’épargne retraite est un placement à horizon long terme. Il est alors possible d’investir sur des placements à risques, susceptibles de générer un rendement plus élevé qu’un placement à capital garanti.

Le PER permet d’investir sur des fonds à gestion pilotée, ou fonds à horizon. L’allocation de ces fonds s’ajuste automatiquement au fur et à mesure que l’on s’approche du départ à la retraite.

Ainsi, l’épargne constituée sur le PER se sécurise progressivement :

- Au début de la phase d’épargne, lorsque la retraite est lointaine, l’épargne est orientée vers des actifs à meilleure espérance de rendement à long terme, comme les actions.

- A l’approche de l’âge de la retraite, l’épargne est progressivement orientée vers des actifs sans risque.

La désignation d’un bénéficiaire en cas de décès

- En cas de décès du souscripteur d’un PER avant le départ en retraite, le capital constitué sur le PER n’est pas perdu.

Il sera transmis à un ou des bénéficiaires désignés par le souscripteur (enfants, conjoint, ou autre….).

- En cas de décès du souscripteur après le départ en retraite, et donc pendant le service de la rente, celle-ci peut être reversée en partie ou totalement au conjoint survivant et/ou aux autres héritiers, de façon viagère ou sur une durée déterminée, selon ce que prévoit le contrat.

le per : les avantages fiscaux

Un transfert de l’assurance-vie vers le PER avantagé

Jusqu’au 31 décembre 2022, les épargnants qui choisissent de transférer de l’épargne constituée sur un contrat d’assurance-vie de plus de 8 ans sur un PER bénéficient d’un doublement de l’abattement fiscal sur l’imposition des plus-values issues de l’assurance-vie.

Pour une personne seule (célibataire, divorcée, veuve), l’abattement passe de 4 600 € à 9 200 €.

Pour un couple soumis à imposition commune (marié ou pacsé), l’abattement passe de 9 200 € à 18 400 €.

Une déductibilité fiscale des primes versées sur le PER

Le PER permet de se constituer une épargne dédiée à la préparation à la retraite, tout en réalisant des économies d’impôt : les versements volontaires sont déductibles du revenu imposable de l’épargnant, dans la limite d’un plafond en fonction du montant des revenus d’activité professionnelle de l’année précédente.

Plafond de déduction fiscale des versements individuels sur le PER

Salariés : 10 % des revenus professionnels de N-1 pris en compte dans la limite de 8 PASS (Plafond annuel de la Sécurité sociale) ou déduction plancher de 10 % du PASS

Indépendants : 10 % du bénéfice imposable plafonné à 8 PASS et majoré de 15 % pour la part de bénéfice compris entre 1 et 8 PASS ou déduction plancher de 10 % du PASS

(PASS 2020 : 41 136 €)

Un contribuable à la tranche marginale d’imposition de 30 % verse 3 000 € sur un PERP. Il bénéficie d’une économie d’impôt sur le revenu de 900 €.

Une fiscalité spécifique au départ à la retraite

La fiscalité applicable lors de la liquidation du Plan Epargne Retraite (PER), au moment du départ à la retraite, dépend du mode de versement des primes.

En savoir plus : Plan d’Epargne Retraite : du nouveau sur le régime fiscal

Les contrats PER nouvellement proposés par les assureurs sont très différents et une analyse pointue des conditions du contrat s’impose avant toute souscription.

Pour cela, il est recommandé de faire appel à un conseiller en gestion de patrimoine, qui dispose de toutes les compétences nécessaires à cette analyse et qui saura sélectionner le contrat le plus en adéquation avec les besoins de son client.

Auteur

Pauline Rosso ![]()

Formatrice intervenante au CFPB-Ecole supérieure de la banque – Ingénieur Patrimonial au Cabinet Conseil A.YASSONOWSKI