Assurance-vie et clause bénéficiaire : un outil stratégique pour la transmission de patrimoine

Rédaction WEB : JUST DEEP CONTENT

Outre ses avantages fiscaux, l’assurance-vie permet également d’optimiser la transmission par les potentialités de sa clause bénéficiaire. Explications.

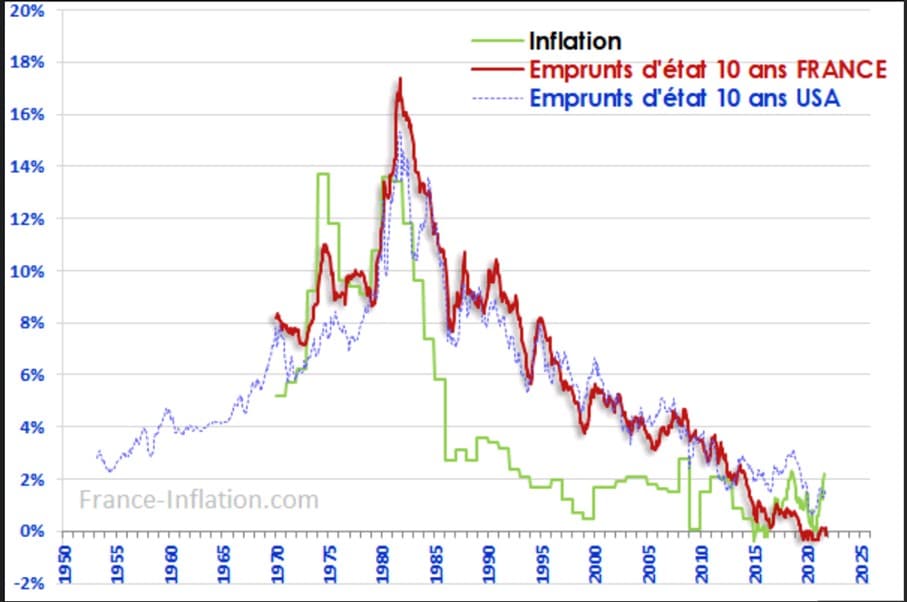

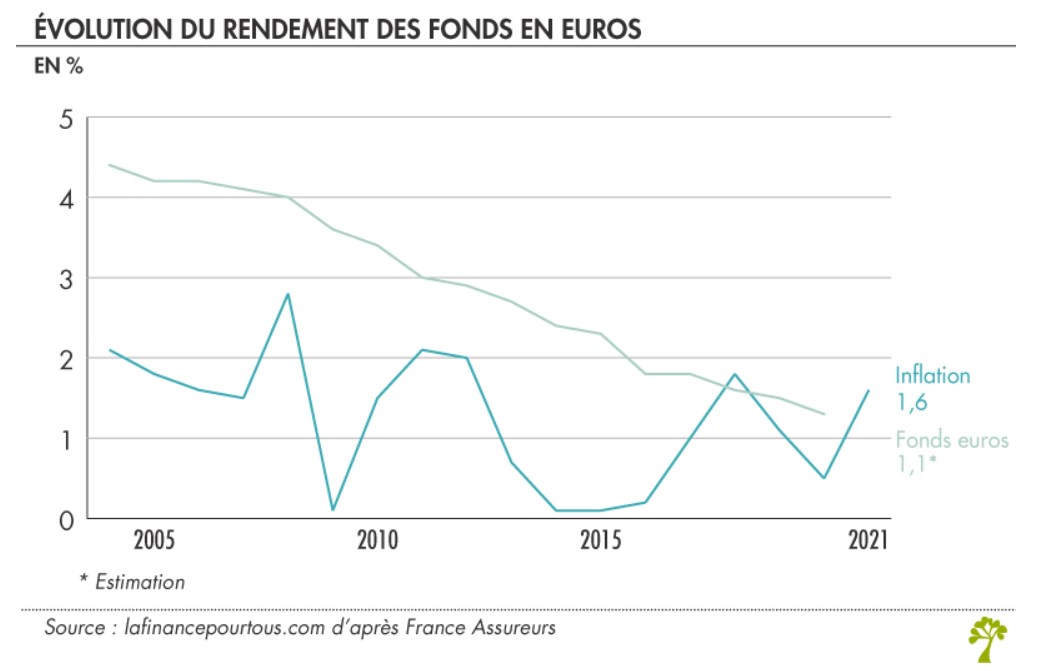

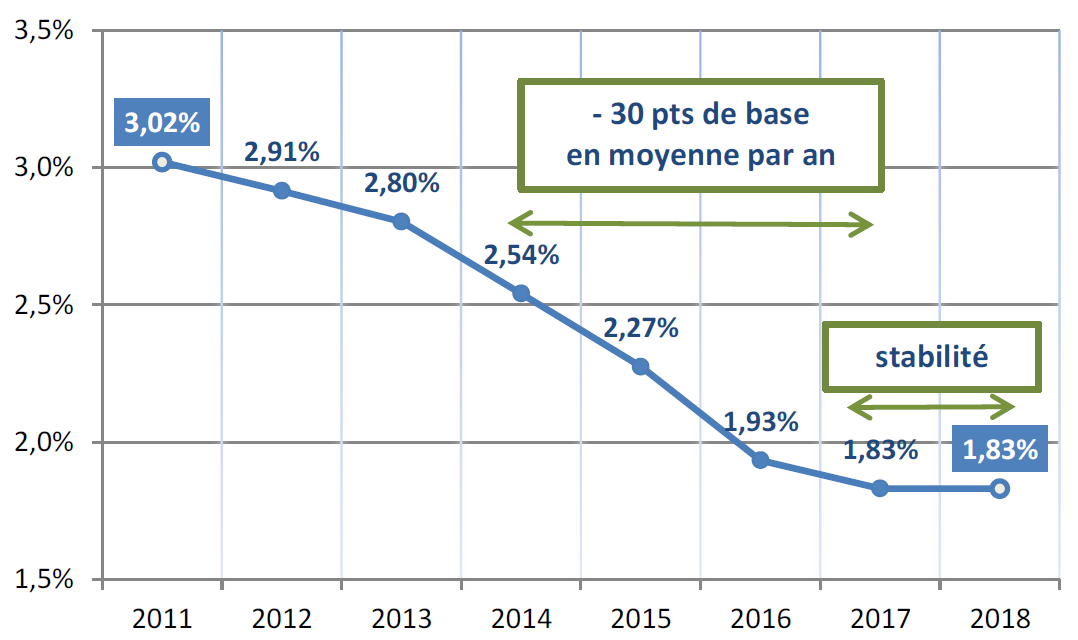

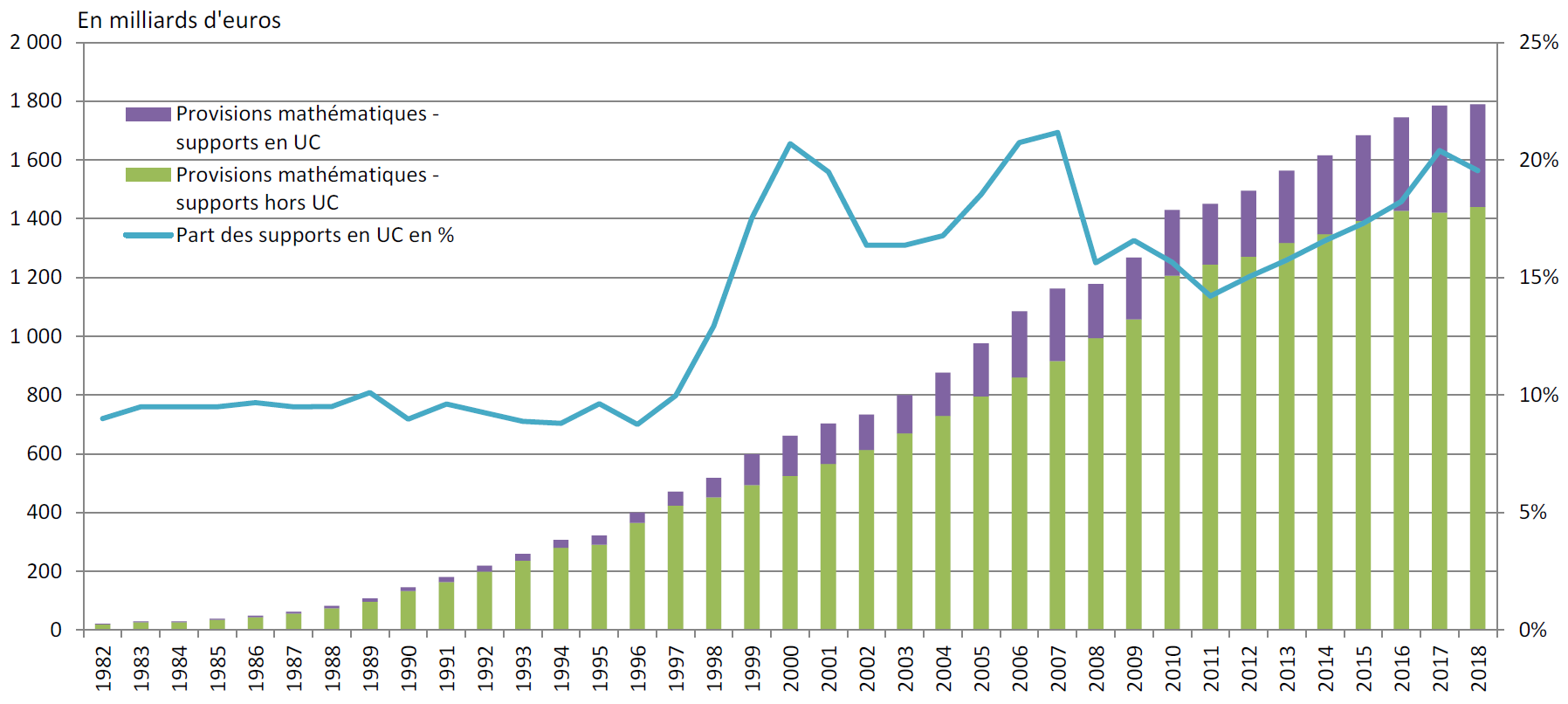

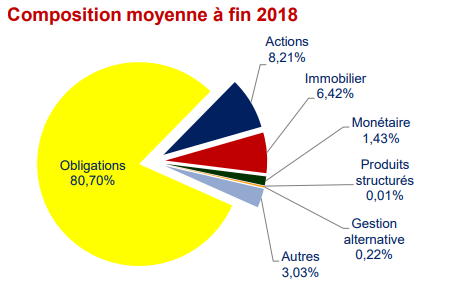

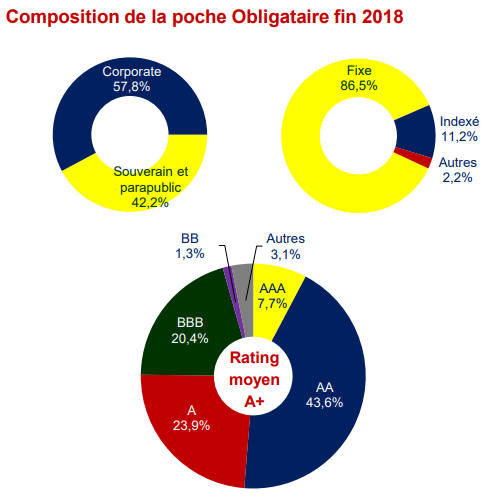

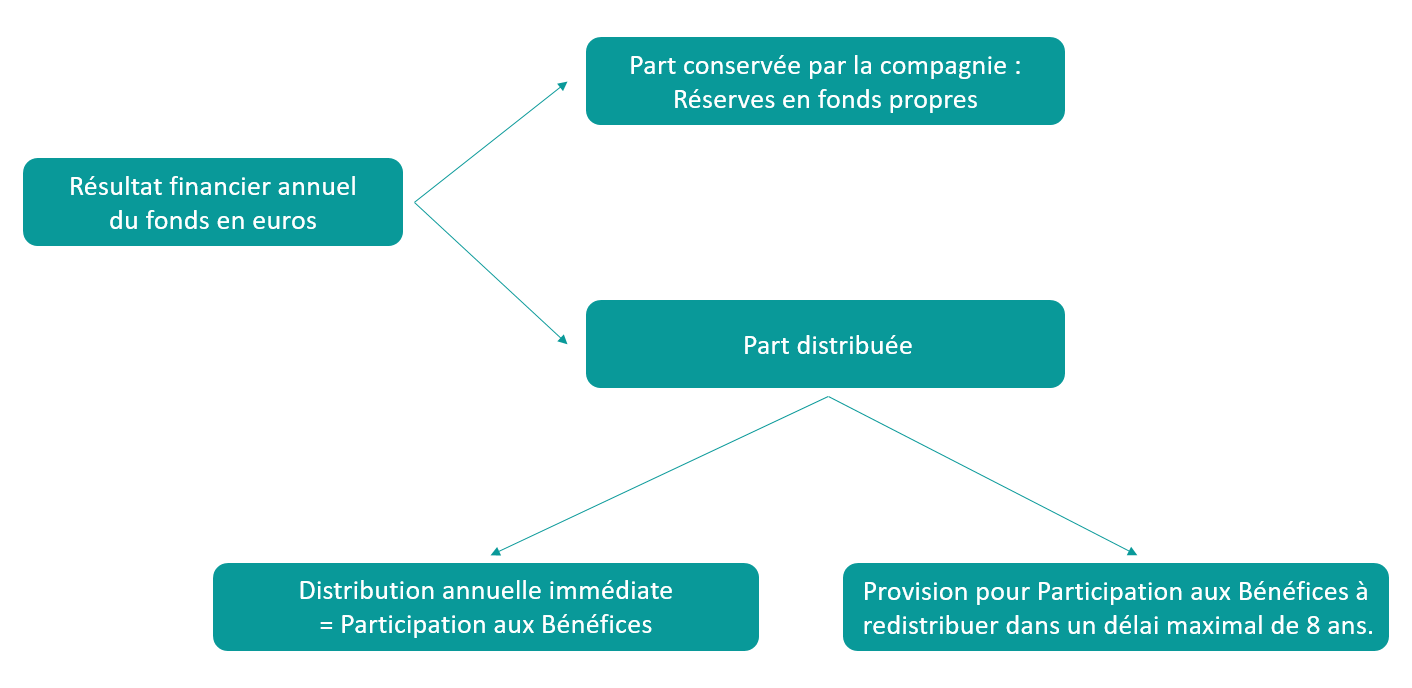

Souvent plébiscitée pour son régime fiscal en cas de rachats (enveloppe de capitalisation) et pour son fonds en euros, l’assurance vie n’en demeure pas moins, au-delà de son rôle de placement, un réel outil de transmission de patrimoine, venant compléter les stratégies bien connues tels que les donations, legs et démembrement de propriété.

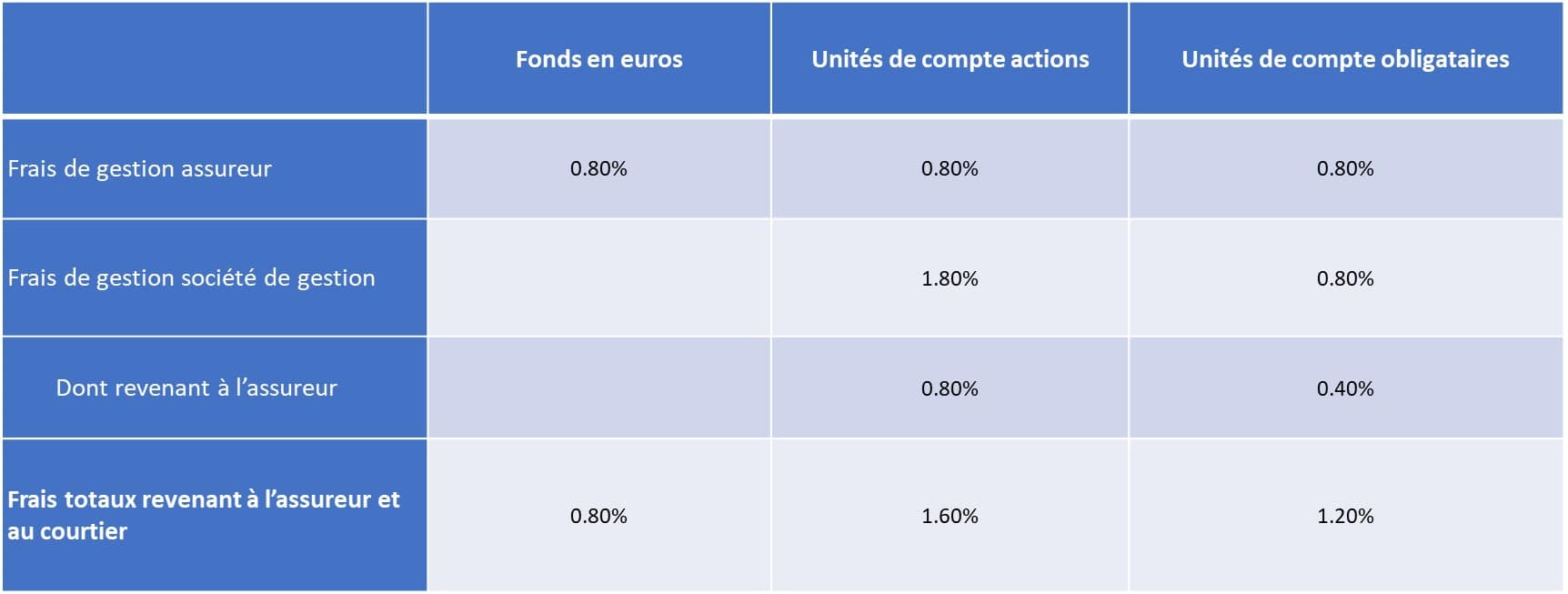

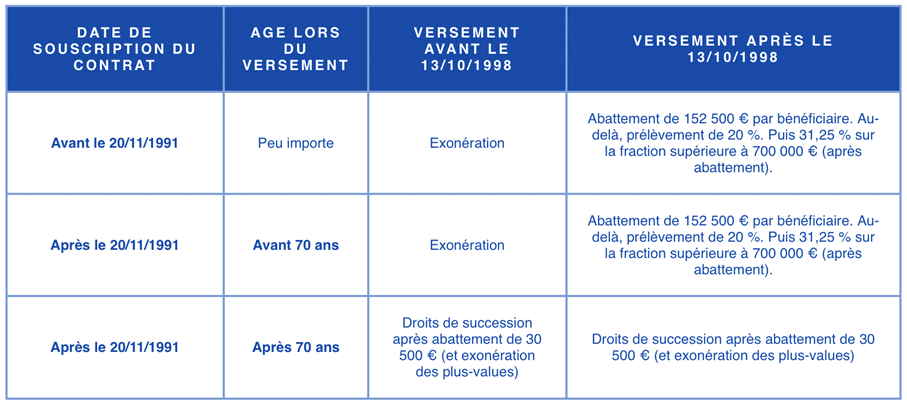

Le régime fiscal de faveur propre à l’assurance vie (Article 757B et 990I du CGI) permet de réduire la fiscalité de transmission du patrimoine financier.

Mais l’efficacité de ce régime repose également sur la rédaction adaptée de la clause bénéficiaire. Souvent retenue par défaut sur le modèle de la clause dite « standard », la clause bénéficiaire peut s’avérer plus pertinente avec une rédaction adaptée au contexte de familial et s’inscrivant dans le contexte de son rédacteur.

La libre rédaction de la clause bénéficiaire permet de prévoir une transmission sur mesure. L’assurance vie et la clause bénéficiaire deviennent alors de véritables alliés pour la transmission du patrimoine. Analysons plus en détail ces mécanismes.

- La clause bénéficiaire standard du contrat d’assurance-vie et ses limites

- Clause standard et renonciation au bénéfice de l’assurance vie

- Clauses bénéficiaires sur mesure et optimisation de la transmission via l’assurance-vie

La clause bénéficiaire standard du contrat d’assurance-vie et ses limites

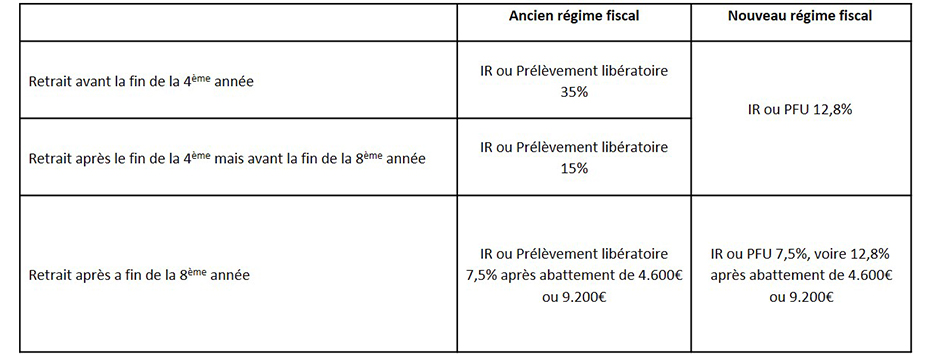

Le régime fiscal de l’assurance vie est à la fois très avantageux mais aussi complexe, c’est pourquoi un accompagnement sur mesure, adapté aux choix patrimoniaux de chacun, est nécessaire.

Source : Avenue des investisseurs

Le cas particulier du conjoint ou du partenaire de PACS (loi TEPA de 2007) :

Le conjoint et le partenaire pacsé sont exonérés en application de l’article 796 O bis du CGI, tout comme le frère et la sœur, sous certaines conditions en application de l’article 796 O ter du CGI.

La rédaction de la clause nécessite également un conseil personnalisé. Souvent cantonnée à la clause dite « standard » proposée par défaut par l’assureur, la clause bénéficiaire peut alors présenter des lacunes.

Exemple de clause « standard » : : « Mon conjoint non séparé de corps ou la personne avec laquelle j’ai conclu un Pacte civil de solidarité (Pacs) en vigueur à la date du décès, à défaut mes enfants nés ou à naître, vivants ou représentés, par parts égales, à défaut mes héritiers ».

Premier point d’attention sur ce type de clause, elle peut s’avérer protectrice en cas de changement de partenaire de vie, notamment pour éviter d’avoir nommé personnellement le bénéficiaire au préalable et d’avoir omis de modifier la clause.

Exemple : Marie désigne Baptiste son premier conjoint puis se remarie quelques années plus tard avec Christian. En cas de décès, c’est Baptiste, l’ancien conjoint, qui sera appelé à percevoir le bénéfice de l’assurance-vie de Marie.

Privilégier ainsi la qualité du bénéficiaire à la désignation nominative respecte le choix de protection prioritaire du conjoint ou du partenaire de Pacs.

Le concubin est cependant exclu de toute protection par cette clause bénéficiaire.

La clause standard exclut également les enfants du souscripteur de toute transmission au premier décès, voire peut amoindrir la part des enfants en commun, puisqu’elle engendre une transmission de patrimoine en faveur du conjoint dont l’enfant non commun n’est pas héritier.

Cette clause standard n’est donc pas adaptée pour une stratégie qui viserait à protéger le conjoint survivant tout en allotissant également les enfants.

Clause standard et renonciation au bénéfice de l’assurance vie

La clause standard prive souvent les héritiers du souscripteur des avantages fiscaux de l’assurance-vie, que ce soit dans le cadre du mode d’union (PACS, mariage) ou de la transmission intergénérationnelle.

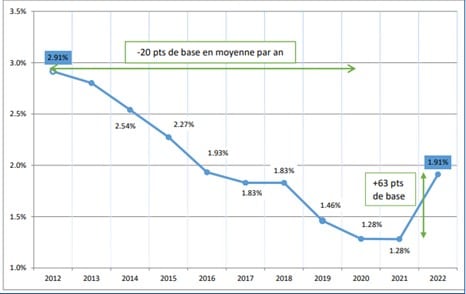

Par exemple, le conjoint survivant perçoit le capital de son conjoint décédé sans fiscalité successorale (loi TEPA). Il replace ces capitaux sur son propre contrat mais il a alors plus de 70 ans, les bénéficiaires du conjoint survivant, le plus souvent ses enfants, seront alors imposés selon la fiscalité de l’article 757B du CGI (droits de succession après abattement de 30.500 € par souscripteur, exonération des plus-values), beaucoup moins avantageuse.

Il en est de même pour la transmission vers les enfants et les petits enfants : un contrat intégralement transmis aux enfants viendra augmenter leur propre patrimoine à transmettre, venant ainsi accroître la progressivité du barème successoral et le poids des droits de mutation à titre gratuit (le barème pouvant atteindre 45% en ligne directe).

Alors que faire lorsque le contrat est dénoué au décès du souscripteur avec une clause bénéficiaire standard ?

Un des premières solutions peut consister à la renonciation au bénéfice du contrat d’assurance-vie par le bénéficiaire désigné, c’est alors le bénéficiaire subséquent qui prendra le relais.

Compte tenu des barèmes des droits de succession et de l’assurance vie, cette stratégie s’avère souvent « payante ».

Prenons un exemple chiffré :

Marie 72 ans est veuve, elle a un fils Alexandre âgé de 50 ans lui-même parent de Louis 25 ans.

Marie dispose d’un patrimoine de 3.000.000 € composé d’une assurance vie de 1.000.000€ (500.000€ versés avant 70 ans) dont le bénéficiaire est son fils. En cas de décès, la situation des héritiers de Marie serait la suivante :

Alexandre hérite de 2.000.000 € de patrimoine soumis aux droits de succession en ligne directe :

Patrimoine brut : 2 000 000€

Fiscalité successorale : 617.394€

Détail du calcul des droits hors frais du notaire : (2.000.000 € – 100.000 €) x 45% – 237.606 €

Patrimoine net : 1.383.606€

Alexandre perçoit également le bénéfice de l’assurance-vie de Marie :

Application de l’article 990 I du CGI :

Capitaux nets de prélèvements sociaux : 1.000.000€

Fiscalité : 193.093€

Détail du calcul : 1.000.000 € – 152.500 € = 847.500 € dont : 700 000 x 20% soit 147.000€ et 147.500 € x 31,25% soit 46.093 €

Alexandre perçoit des capitaux nets de : 806.907€

Total du patrimoine net perçu par Alexandre : 2.190.513 €

Au décès d’Alexandre qui n’a pas retenu de stratégie particulière pour sa transmission (pas de donations ni de contrat d’assurance) et partant du postulat qu’il n’a pas de patrimoine hormis la succession de sa mère et que la valeur des capitaux reste constante, le patrimoine brut est 2.190.513 € et la fiscalité successorale est de 703.124 € ((2.190.513 – 100.000) x 45 % – 237.606)).

Total de la fiscalité en cas de transmission sur deux générations : 1.513.611 € (617.394 + 193.093 + 703.124).

Stratégie de renonciation :

Alexandre fait le choix de renoncer au bénéfice du contrat d’assurance-vie. Louis est le bénéficiaire subséquent.

Louis subit la fiscalité de l’article 990 I pour 193.093 €. Il perçoit le capital net de 806.907 €.

La fiscalité globale se limitera donc à :

- la fiscalité sur 2.000.000 € de patrimoine hors assurance-vie entre Marie et Alexandre : 617.394 €

- la fiscalité sur ce patrimoine hors assurance-vie reçu par Alexandre pour son montant net de droits (1.383.606 €)transmis à Louis, soit 366.120 € de droits de succession ((1.383.606 – 100.000) x 40 % – 147.322)

Totalité de la fiscalité sur 2 générations : 1.176.607 €.

(193.093 + 617.394 + 366.120)

La famille économise ainsi 337.000 € par le biais de la renonciation de l’assurance vie de Marie dont Alexandre était le bénéficiaire.

Clauses bénéficiaires sur mesure et optimisation de la transmission via l’assurance-vie

Rédiger une clause bénéficiaire sur mesure permet d’aller encore plus loin dans l’optimisation de la transmission successorale, notamment par deux types de clauses : la clause à option simple et la clause démembrée.

La clause bénéficiaire à option simple

La stratégie de la renonciation, bien que très efficace d’un point de vue fiscal, vient néanmoins amoindrir le patrimoine transmis au bénéficiaire de rang 1 (le partenaire de PACS ou le conjoint par exemple).

Or l’objectif de transmission au sein des familles relève souvent du subtil équilibre entre protection du conjoint et anticipation de la transmission à ses enfants. La stratégie de la renonciation demeure alors un choix assez cornélien, celle du tout ou rien.

Depuis quelques années, sous le jeu de la jurisprudence, un nouveau type de clause dite à option simple se développe.

Elle permet de laisser le choix au bénéficiaire de rang 1 d’accepter le bénéfice du contrat selon plusieurs quotités.

Exemple : « Mon conjoint ou partenaire de PACS qui pourra opter pour 0%, 25%, 50%, 75% ou 100% du bénéfice du contrat. En cas de fraction inférieure à 100%, celle-ci sera attribuée par parts égales à mes enfants ».

Ce type de clause permet ainsi d’actionner un mécanisme de renonciation partielle. Ce mécanisme offre notamment plus de souplesse aux bénéficiaires potentiels de l’assuré tout en contribuant à l’optimisation de la fiscalité successorale.

En reprenant l’exemple de la famille de Marie, une telle clause permettrait à Alexandre de percevoir partiellement le capital décès lui permettant de payer les droits de mutation si les liquidités de la succession étaient insuffisantes, tout en transmettant l’autre part de capital directement à son fils Louis.

La clause bénéficiaire démembrée

Afin de poursuivre la protection du conjoint survivant tout en poursuivant l’objectif de transmission aux enfants, le souscripteur peut également démembrer sa clause bénéficiaire.

Le conjoint survivant est alors nommé usufruitier de la clause bénéficiaire et les enfants nus-propriétaires.

L’usufruit portant sur une somme d’argent constitue un quasi-usufruit selon l’article 587 du Code civil : « Si l’usufruit comprend des choses dont on ne peut faire usage sans les consommer, comme l’argent, les grains, les liqueurs, l’usufruitier a le droit de s’en servir, mais à la charge de rendre, à la fin de l’usufruit, soit des choses de même quantité et qualité soit leur valeur estimée à la date de la restitution. »

Exemple :

M. Martin est marié sous le régime de la séparation de biens. Son épouse a 69 ans. Elle est retraitée. Son patrimoine propre est de 2.000.000 €. Il est opticien en statut libéral. Il a deux enfants. Il a 69 ans et place 1.000.000€ sur son contrat d’assurance-vie, suite à la cession de son fond de commerce. M. Martin décède début 2024 à l’âge de 70 ans.

Hypothèse d’une clause standard :

Mme Martin perçoit 1.000.000 € net de droits hors prélèvements sociaux (loi TEPA).

Mme Martin replace les capitaux en assurance-vie. Etant âgée de plus de 70 ans, la fiscalité successorale sera celle de l’article 757 B. Si elle n’a pas consommé le capital durant sa vie, à son décès, le contrat est toujours d’une valeur de rachat de 1.000.000 €, chaque enfant paie alors des droits de succession de l’ordre de 200.000 € sur les sommes transmises (application du taux de 40 % du barème des droits de succession sans tenir compte de la progressivité du barème pour simplifier le calcul).

Nous partons du postulat que l’abattement de 30.500 € a été consommé pour un autre contrat d’assurance vie dont les enfants étaient nommés bénéficiaires.

Hypothèse d’une clause démembrée :

Mme Martin est âgée de 70 ans, elle est usufruitière. L’application de l’article 669 I du CGI fixe la valeur de son droit en usufruit à 40% de la valeur en pleine propriété soit 400.000 €. Elle ne s’acquittera d’aucune fiscalité (loi TEPA).

Les enfants sont nus-propriétaires de 60% du capital (soit 30 % chacun). La fiscalité de l’article 990 I s’applique mais l’abattement de 152.500€ s’applique par couple d’usufruitier et de nu-propriétaire et se partage proportionnellement à leurs droits. Il est donc limité à 60% pour chaque enfant (valeur de la nue-propriété). Chacun des enfants s’acquittera de 300.000 € – (152.500 € x 60%) x20% soit 41.700 € soit 83.400 € au total.

Au décès de leur mère, les enfants perçoivent le capital sans fiscalité supplémentaire (extinction de l’usufruit, article 1133 du CGI).

Il leur est possible de déduire sur l’actif successoral de leur mère, une créance de restitution égale aux sommes reçues par leur mère au titre du quasi-usufruit (la rédaction d’une convention de quasi-usufruit est pour cela recommandée).

Attention : Loi de Finances 2024 et non déductibilité de la créance de restitution

La Loi de Finances pour 2024 prévoit de mettre fin à la déductibilité de la créance de restitution dans la succession du quasi-usufruiter lors de donation démembrée de somme d’argent. Le cas du quasi-usufruit né d’une clause bénéficiaire démembrée n’est pas spécifiquement visé par la loi qui cible les donations. Il convient néanmoins de rester prudent sur ce point tant qu’aucune précision n’ait donné par la loi et les textes d’application.

Si sur le principe, la clause démembrée semble idéale pour répondre à l’objectif de transmission aux enfants et de protection maximale du conjoint survivant, quelques limites apparaissent :

- L’abattement de l’article 990 I n’est que partiellement utilisé.

- Les enfants doivent éventuellement payer une fiscalité au dénouement du contrat sans percevoir de liquidité pour la payer.

- La succession pour laquelle bien souvent le conjoint est usufruitier génère également des droits de mutation à acquitter par les enfants qui n’ont pas reçu de liquidité de par le contrat d’assurance-vie.

Il est possible alors de prévoir une rédaction plus souple avec par exemple :

- la prise en charge de la fiscalité des nus-propriétaires sur les capitaux reçus par le conjoint survivant (clause avec charge).

- un bénéfice partiel en pleine propriété aux enfants pour qu’ils perçoivent des liquidités et pour consommer intégralement l’abattement de l’article 990 I dont ils bénéficient.

Il existe aussi des clauses à option dites mixtes permettant au conjoint survivant de choisir comment lui seront attribués les capitaux (usufruit, pleine propriété et avec possibilité de renonciation partielle en cas de pleine propriété).

Les potentialités de la clause bénéficiaire sont donc tout aussi efficaces que le cadre fiscal avantageux de l’assurance-vie. Le rôle du conseiller en gestion de patrimoine est ici primordial pour optimiser la rédaction de la clause bénéficiaire en l’adaptant aux objectifs successoraux du souscripteur.