Rédaction Web : JUST DEEP CONTENT

La hausse des taux d’intérêt a des impacts significatifs sur les fonds en euros des compagnies d’assurance et les oblige à modifier fondamentalement leur stratégie de gestion. Explications.

Ces dernières années les compagnies d’assurance, qu’elles soient installées en France ou au Luxembourg, avaient adopté une politique de limitation de leur collecte sur le fonds en euros au profit des autres supports financiers, les unités de compte. Trois raisons expliquaient cette politique.

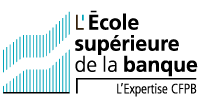

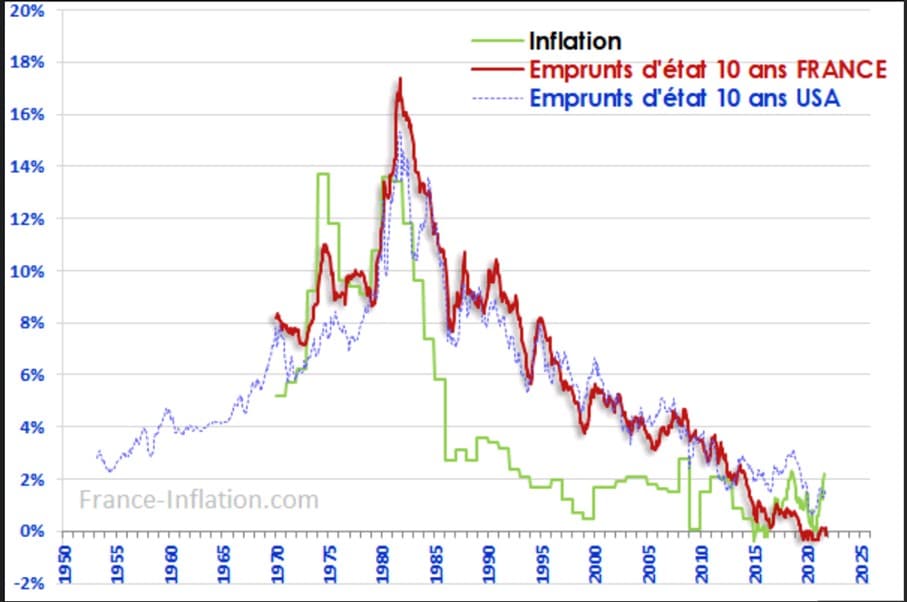

Tout d’abord le niveau extrêmement bas, parfois même négatif des taux d’intérêts constatés sur le marché obligataire. Rappelons que le fonds en euros des compagnies d’assurance est composé pour environ 70% à 80% d’obligations, dont environ la moitié d’emprunts d’états.

Une collecte trop importante aurait contraint les compagnies d’assurance à acheter des obligations délivrant un très faible rendement, pénalisant le rendement du fonds en euros sur le long terme. Le taux des emprunts d’État à 10 ans français a été inférieur à 1% de fin 2014 jusqu’à la fin du 1er trimestre 2022, avec une période de 2 ans (de mi 2019 à mi 2021) de rendement même négatif.

Source : Boursorama.com

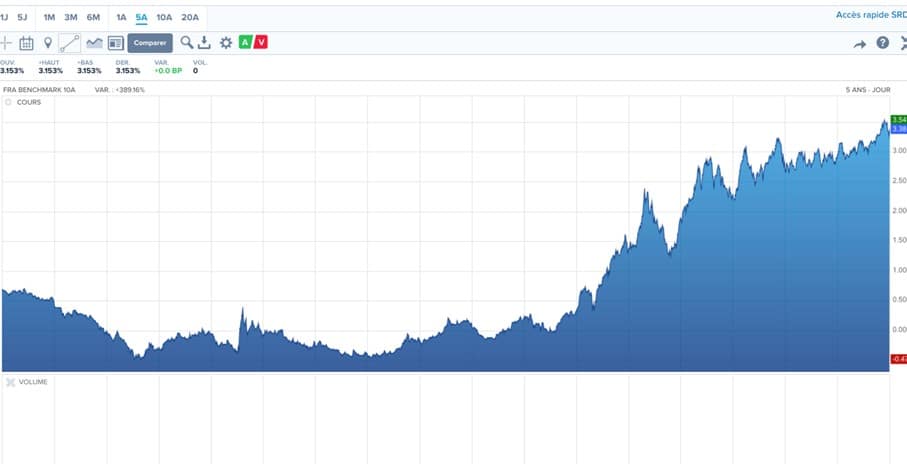

Ensuite l’investissement en unités de compte est plus rentable que le fonds en euros pour les sociétés d’assurance comme pour les courtiers. Les contrats d’assurance vie supportent en effet une structure de frais de gestion qui peut paraitre parfois complexe :

- Les frais de gestion de l’assureur appliqués à l’épargne investie: ces frais appliqués à l’épargne investie en fonds en euros et celle libellée en unités de compte sont souvent assez proches, voire identiques (entre 0,5% et 1%).

- Mais les unités de compte supportent un second niveau de frais. Il s’agit des frais de gestion prélevés par la société de gestion de l’unité de compte en question. Les sociétés de gestion en rétrocèdent souvent une partie non négligeable à l’assureur (près de la moitié).

Nous avions d’ailleurs rappelé dans un précédent article que le niveau de frais était en moyenne le suivant :

Source : Jean-Marc Aveline pour l’ESBanque

Selon le site Good Value for money, les frais moyens des unités de compte s’établit même à 2,13% pour les supports actions et à 1,13% pour les supports obligataires.

Enfin, l’investissement en unités de compte est moins consommateur de fonds propres pour les assureurs que le fonds en euros.

Pour toutes ces raisons, les assureurs ont incité ces dernières années leurs clients à privilégier les investissements en unités de compte.

La tendance s’est néanmoins inversée l’an dernier dans un contexte de hausse des taux d’intérêts qui aurait déjà eu un impact positif sur le niveau des taux servis par les assureurs.

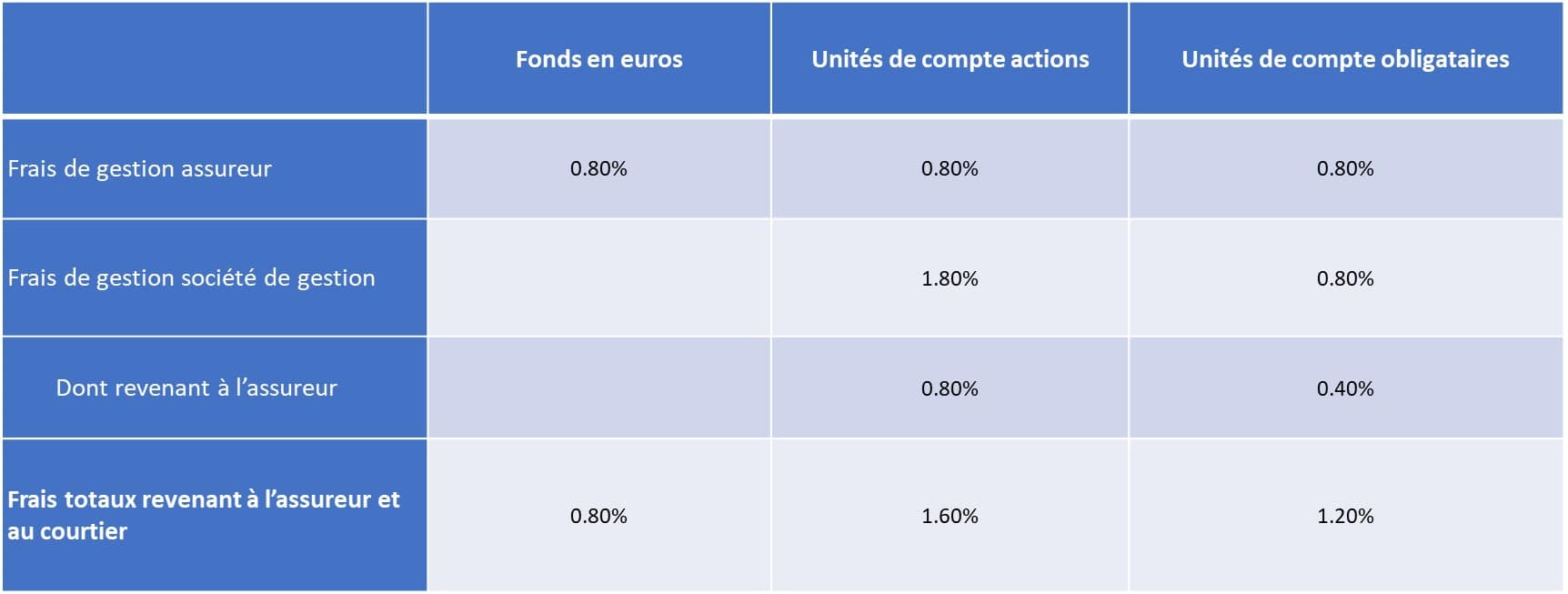

Le rendement moyen du fonds en euros calculé par l’ACPR s’est en effet établi en 2022 à 1,91%, en hausse de 0,63% par rapport à 2021. Cette hausse récente fait suite à une période de baisse continue des rendements de 0,20% par an en moyenne de 2012 à 2020.

Source : Publication ACPR n°150 « Analyses et synthèses »

Depuis plus d’un an, nous connaissons un contexte différent de hausse des taux d’intérêts. Il est alors important d’analyser les conséquences de cette remontée des taux sur la situation du fonds en euros des assureurs.

Afin de limiter l’impact, voire de profiter de ce contexte, les assureurs adaptent leur politique commerciale et sont aussi amenés à prendre des décisions de gestion importantes de leurs actifs.

SOMMAIRE

- Assurance-vie : Quel impact de la remontée des taux sur les plus-values latentes ?

- Comment et pourquoi les compagnies d’assurance cherchent-elles à attirer de nouveaux versements ?

- Comment les compagnies d’assurance gèrent-elles leur portefeuille dans le contexte de remontée des taux ?

Assurance-vie : Quel impact de la remontée des taux sur les plus-values latentes ?

Durant la longue période de baisse des taux d’intérêts depuis le milieu des années 80, les compagnies d’assurance ont été habituées à disposer de plus-values latentes sur leur portefeuille obligataire.

Cette tendance s’est inversée mi 2022. A partir de ce moment, toutes les obligations acquises depuis 2014 ont affiché des moins-values latentes, de plus en plus importantes au fur et à mesure que la hausse des taux s’accentuait.

Il n’est pas rare de constater des moins-values latentes de 10, voire de 15 ou 20%, en fonction de la maturité de titres détenus en portefeuille.

A noter :

La sensibilité du prix d’une obligation à l’évolution du niveau des taux d’intérêt est notamment liée à sa durée : plus la durée résiduelle d’une obligation est importante, plus sa sensibilité est forte.

C’est donc l’intégralité ou la quasi-intégralité du portefeuille obligataire compris dans le fonds en euros qui présente aujourd’hui des moins-values latentes.

Concernant la part du fonds en euros investie en actions, soit environ 10%, l’année 2022 a aussi été difficile avec une baisse de 12% en moyenne pour les actions européennes.

La part investie en immobilier avait assez bien tiré son épingle du jeu jusqu’au milieu de l’an dernier. Dorénavant ce n’est plus le cas, avec une baisse de la valeur des actifs en lien avec la hausse générale du niveau des taux d’intérêts.

Dans ce contexte, fin 2022 aucune compagnie ou presque n’affichait encore de plus-values latentes, certaines présentaient même un niveau de moins-value latente significatif.

Les plus-values latentes constatées sur les fonds en euros des compagnies françaises étaient d’environ 14% fin 2021. Fin 2022, les comptes faisaient apparaitre une moins-value latente de 2% en moyenne.

Cette tendance s’est prolongée en 2023 avec d’une part l’impact sur le portefeuille obligataire de la poursuite du mouvement de hausse des taux (le taux à 10 ans français est passé de 2,95% en fin d’année dernière à 3,10% au 28/11/2023) et d’autre part la baisse déjà constatée ou attendue de la valeur de l’immobilier.

Source : France-Inflation.com

Les réserves de capitalisation constituées par les assureurs au cours des dernières années seraient utiliser pour éponger les pertes qu’ils pourraient subir s’ils devaient céder des actifs en moins-value.

Mais avec un niveau de réserve de capitalisation fin 2022 compris, chez la plupart des assureurs entre 1% et 3%, cela sera-t-il suffisant en cas de décollecte significative nécessitant des ventes importantes d’obligations ?

Les réserves de plus-values latentes étant maintenant inexistantes, les assureurs n’auront d’autre choix que de :

- puiser dans leurs Provisions pour Participation aux Bénéfices (PPB), qui s’élevaient en moyenne fin 2022 à 5,4% des provisions mathématiques des assureurs.

- et de tenter d’attirer de nouveaux versements afin d’accompagner la hausse des taux d’intérêts.

Comment et pourquoi les compagnies d’assurance cherchent-elles à attirer de nouveaux versements ?

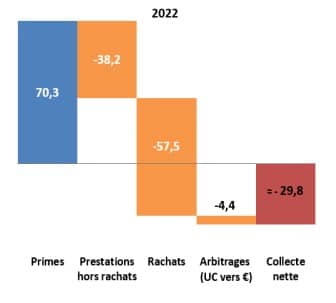

La collecte des sociétés d’assurance continue à être dynamique, voire très dynamique avec une collecte brute de plus de 100 milliards d’euros à fin aout 2023, mais le niveau de collecte nette des retraits est très faible avec moins de 2 milliards d’euros depuis le début de l’année et un été marqué par une assez forte décollecte nette.

Ces chiffres cachent aussi des disparités entre l’épargne collectée en unités de compte qui reste positive et la décollecte sur le fonds en euros qui se poursuit et s’accentue depuis 2020. Sur les 8 premiers mois de l’année, la décollecte sur le fonds en euros s’est élevée à plus de 20 Mds d’euros, soit le même volume que sur l’ensemble de l’année 2022.

Plusieurs raisons expliquent cette décollecte :

- La principale raison de ce mouvement de décollecte, malgré l’amélioration du rendement servi par les assureurs en 2022, première année de hausse depuis plus de 10 ans, est la concurrence de l’épargne bancaire réglementée qui offre un niveau de rendement supérieur (3% depuis le 1er février 2023 en raison de l’indexation du rendement des livrets règlementés sur l’inflation). Fin août, le Livret A et le LDD avaient collecté à eux seuls plus de 40 Mds d’euros, augmentant de 8% le montant cumulé des fonds investis dans ces placements. Cette concurrence est à l’origine de décisions prises par les épargnants de procéder à des rachats sur leurs contrats d’assurance vie, plus précisément sur le fonds en euros, afin de verser ces sommes sur des livrets règlementés.

- Les compagnies d’assurance font aussi face à des demandes d’arbitrages de leurs clients qui souhaitent réduire leur investissement sur le fonds en euros pour se repositionner sur des unités de compte qu’ils espèrent plus rémunératrices.

- Enfin, le volume de sorties du fonds en euros en raison des sinistres (décès de l’épargnant) connait une hausse tendancielle en raison du vieillissement de la population.

Source : chiffres clefs de l’assurance en 2022 – ACPR

Il est stratégique pour les assureurs de juguler cette décollecte de leurs fonds en euros et renouer avec une phase de collecte nette positive pour :

- éviter de devoir vendre des obligations en moins-values comme nous venons de le voir.

- mais également pouvoir disposer de liquidités afin d’acheter des obligations aux conditions de rendement actuel particulièrement attractives, que nous n’avons pas connues depuis plus de dix ans. L’achat de ces nouvelles obligations permettrait d’améliorer dans les années à venir le rendement servi sur le fonds en euros. En l’absence de cette collecte, les compagnies sont condamnées à subir le faible rendement de leur portefeuille d’obligations actuelles.

C’est dans cette optique que les assureurs proposent souvent de bonifier le rendement de leur fonds en euros qui peut porter sur l’épargne déjà investi, pour éviter la décollecte, et le plus souvent sur de nouveaux versements, pour attirer la collecte nouvelle. Ces bonifications sont souvent conditionnées à l’investissement d’une partie plus ou moins importante de l’épargne acquise ou du nouveau versement sur des unités de compte.

Le niveau de rendement du fonds en euros ainsi obtenu peut enfin rivaliser avec celui du Livret A qui, rappelons-le, est net de toute imposition, ce qui n’est pas le cas des gains réalisés sur les contrats d’assurance vie.

Au-delà de ces politiques commerciales destinées à enrayer le mouvement de décollecte voire de renouer avec la collecte, les assureurs doivent adapter leur gestion financière au contexte de remontée des taux.

Comment les compagnies d’assurance gèrent-elles leur portefeuille dans le contexte de remontée des taux ?

Chaque année les assureurs doivent réinvestir des sommes très importantes composées des éléments suivants :

- le montant des coupons, dividendes et loyers encaissés, soit environ 40 milliards d’euros,

- la collecte nette sur les supports en euros (collecte négative d’environ 20 milliards en 2022 et atteignant probablement 30 milliards en 2023)

- les remboursements des obligations venant à échéance.

La duration moyenne des portefeuilles obligataires des compagnies d’assurance se situant autour de 7, chaque année, environ 10% du portefeuille vient à échéance ce qui représente environ 150 milliards d’euros. Selon l’ACPR, c’est même près de 25% des obligations des assureurs qui viendront à échéance dans les deux ans.

La gestion de ces tombées et des remplois est donc au cœur de la stratégie des compagnies pour accompagner la hausse des taux.

L’effet sur le rendement du fonds en euros sera cependant partiellement dilué. En effet, parmi les obligations venant à échéance et pouvant être réinvesties dans les conditions actuelles, près de 40% disposait déjà d’un taux coupon supérieur à 3%.

Les assureurs vont néanmoins au-delà de ces simples réinvestissements, ils n’hésitent pas à céder des obligations (de maturité résiduelle courte) détenues en portefeuille pour réinvestir sur des maturités plus longues afin de « figer » les conditions actuelles de marché. Les moins-values qu’elles peuvent être amenées à constater lors de ces ventes n’obèrent pas le résultat financier de l’année mais s’imputent sur les réserves de capitalisation.

Afin d’accroitre le volume des capitaux mobilisables pour acquérir de nouvelles obligations plus rémunératrices, certains assureurs n’hésitent pas à réduire leur exposition aux autres marchés.

Plusieurs compagnies ont ainsi pris la décision dans le courant du premier semestre de réduire significativement leur investissement en actions, ce qui leur permet de concrétiser des gains qui seront compris dans le résultat financier de l’année, à la différence des plus-values latentes qui n’appartiennent pas au résultat annuel. Les liquidités issues de ces ventes peuvent alors être réinvesties en actifs obligataires.

Il en est de même pour leurs investissement en Private Equity, bien que ne représentant en moyenne que 2 à 3% des actifs. Pour cette catégorie d’investissements, les assureurs avaient anticipé des flux de revenus positifs qui ne sont pas au rendez-vous en raison du ralentissement du rythme des cessions d’entreprises. Pour ces raisons, certains assureurs souhaitent alléger ces investissements et se libérer des engagements qu’ils ont pris pour l’avenir, les contraignant à honorer des appels de fonds qu’ils préfèrent investir sur le marché obligataire.

Il faudra attendre 2 ou 3 années avant que l’impact de ces décisions de gestion sur le niveau de rendement des fonds en euros soit significatif. D’ici là, les assureurs seront vraisemblablement amenés à puiser dans leurs Provisions pour Participation aux Bénéfices afin d’afficher un taux cohérent par rapport aux attentes des épargnants.

Ces derniers pourraient continuer à bouder le fonds en euros au profit d’alternatives comme les livrets réglementés ou encore l’investissement en fonds obligataires gérés de manière active ou sous forme « Buy and hold », offrant des perspectives de rentabilité annuelle de l’ordre de 4% sur les 3 à 5 prochaines années.

Auteur

Co-fondateur et Président d’OFILAE PARIS, Intervenant-formateur en gestion de patrimoine

Source :