COVID 19 : Quels impacts sur l’immobilier patrimonial ?

Conséquences de la crise du Covid-19, la baisse prévisible du pouvoir d’achat des acquéreurs et des locataires tendent au fléchissement des prix de l’immobilier patrimonial. Mais les impacts sont différents selon le type de biens et leur emplacement. Quelles stratégies d’investissement immobilier adopter pour l’après-crise ?

Premier impact de la crise du coronavirus, les transactions immobilières sont à l’arrêt. Le déconfinement du 11 mai permet une reprise des opérations en cours mais celle-ci n’est pas suffisante pour maintenir la tendance haussière du marché immobilier.

L’immobilier est très présent dans le patrimoine des Français (61,6 % des ménages possèdent un bien immobilier en 2018, 57,7 % sont propriétaires de leur résidence principale et 17,7 % possèdent un autre bien tel qu’une résidence locative ou secondaire, selon les données Insee).

Malgré une fiscalité de plus en plus lourde, l’appétence des français pour l’immobilier ne se dément pas.

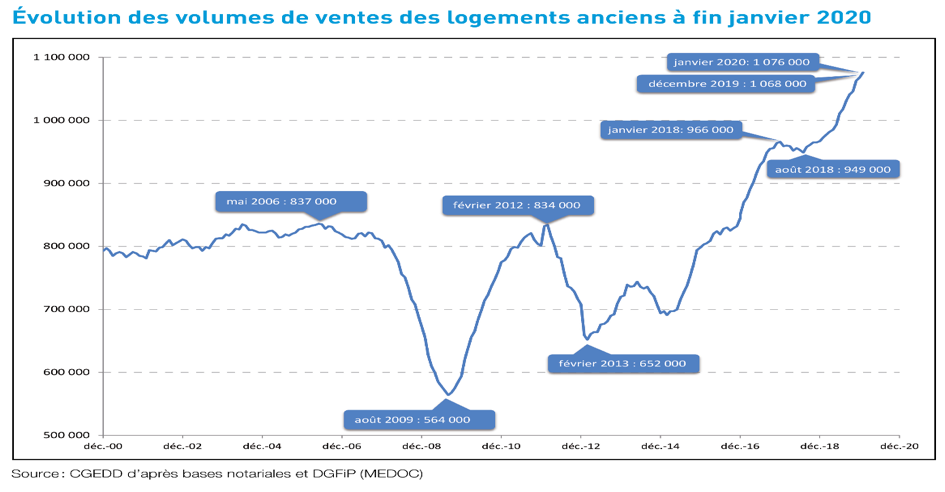

2019 fut une année de records. Ainsi le fameux cap du million de transactions de biens vendus dans le marché résidentiel a été atteint (1 059 000 transactions sur 12 mois à fin octobre, selon les actes de vente des notaires). Le marché immobilier a été fortement porté par des taux d’emprunt très bas ainsi que par une demande des investisseurs particuliers et institutionnels n’ayant que peu d’alternative quant à la recherche d’un rendement minimum.

Avec les mesures de confinement liées au COVID-19 et l’arrêt de l’activité économique mondiale, ces moteurs se grippent brutalement. Perçu traditionnellement comme un actif refuge, l’immobilier patrimonial est fortement impacté par la crise économique et sanitaire que nous traversons.

la crise actuelle et ses impacts sur l’immobilier patrimonial

En réponse au risque pandémique du Coronavirus, le confinement de la population française a été décidé le 17 mars dernier avec des conséquences économiques fortes, immédiates (arrêt total de l’activité économique non essentielle à la survie de la population) et futures dont nous ignorons encore la portée. Des mesures significatives de soutien économique sont également prises dans le même temps pour les particuliers et pour les entreprises.

Grâce à ces mesures, les ménages endettés pour leur résidence principale ne sont pas immédiatement impactés (chômage partiel, possibilité de négocier une modularité ou un report avec son banquier selon le contrat de crédit). Mais qu’en est-il de l’immobilier locatif notamment professionnel (bureaux, commerces) détenus parfois en direct par les particuliers ou via des SCPI ?

immobilier résidentiel : quels impacts sur le marché de l’ancien et le marché du neuf ?

Immobilier neuf ou ancien, la mise à l’arrêt brutal de l’activité économique a suspendu à court terme toute transaction.

Arrêt du marché immobilier dans son ensemble, quelle reprise à moyen et long terme ?

Le déconfinement et la reprise graduelle de l’activité vont permettre de finaliser les opérations en cours pour lesquels les financements sont accordés.

D’un point de vue conjoncturel, les notaires estiment que le marché immobilier subit des impacts immédiats (report des déménagements, des actes) puis mécaniquement un rebond « technique » au sortir du confinement par la réalisation des actes non enregistrés avant l’isolement de la population.

A moyen terme néanmoins, les délais des nouvelles transactions (recherche de bien, mise en vente) risquent de se rallonger. Un nouveau « trou d’air » devrait alors se faire ressentir.

La situation de long terme pose davantage d’incertitudes. Les notaires pensent que le marché pourrait redémarrer au 4ème trimestre 2020 voire au 1er trimestre 2021 mais il n’est pas attendu de niveaux de transactions records comme en 2019.

Selon les professionnels du secteur, l’immobilier devrait continuer à être résilient.

Du côté de la demande tout d’abord, qu’il s’agisse d’immobilier résidentiel ou d’immobilier locatif, la pierre inspire toujours confiance aux investisseurs. Certains peuvent être tentés de reporter leur décision, attendant plus d’informations sur la reprise d’après crise ou espérant une baisse des prix. Le marché resterait alors uniquement porté par les primo-accédants ne souhaitant pas différer leur décision.

Ce mouvement d’attente devrait néanmoins s’effacer à moyen terme à deux conditions :

- Si le contexte de taux bas persiste. Des niveaux de taux d’intérêt faible soutiennent les acquisitions immobilières et les prix.

Il est à noter que certaines banques viennent de rehausser leur grille de taux. Le taux d’emprunt sur 20 ans proche de 1% fin 2019 passe en mai 2020 à environ 1,30%.

Cette augmentation n’est pas liée à l’évolution des taux de financement mais à une volonté des banques, face à la crise, de reconstituer leurs marges financières déjà fortement érodées.

Cet accroissement récent mais relatif des taux d’intérêt n’est pas à ce jour de nature à réduire les possibilités d’acquisition.

Les banques peuvent également resserrer les conditions d’octroi de prêt, excluant ainsi certains investisseurs. Les recommandations du Haut Conseil de Stabilité Financière (HCSF) émises en janvier avant la crise vont déjà dans ce sens. Ce mouvement est certainement nécessaire et sain face à l’afflux de prêts auquel les banques font face depuis plusieurs années. Il ne devrait pas se durcir à court terme si les aides de soutien économique aux ménages et leurs conditions de solvabilité se maintiennent et surtout si la reprise économique se fait sentir.

A moyen terme, tout dépend de la durée de la crise mais l’octroi de crédit des banques, y compris aux ménages, reste l’outil d’injection économique des politiques monétaires de soutien et ne peuvent pas, tant que ces politiques sont menées, se réduire drastiquement.

- Si le niveau des loyers ne fléchit pas. Dans ce cas, le différentiel entre le rendement locatif et le taux d’intérêt offre un effet de levier financier intéressant pour les investisseurs. Le rendement net est alors plus élevé sur l’immobilier que sur l’épargne bancaire et financière à taux fixe.

Le maintien du niveau des loyers est directement lié au pouvoir d’achat des ménages. Comparativement à la crise financière de 2008-2009 provoquée par des dérèglements économiques (dettes dites « subprimes »), la crise actuelle et les mesures gouvernementales permettent à court terme de préserver les ménages grâce au mécanisme exceptionnel et massif de chômage partiel.

Si la crise sanitaire perdure et si l’activité économique reste atone, ces mesures de soutien risquent de ne pas être suffisantes pour maintenir le niveau de vie des particuliers engendrant alors une pression baissière sur les loyers.

En résumé, les professionnels ne s’attendent pas à court ou moyen terme à un cataclysme sur l’immobilier sauf crise persistante. Le moteur peut être lent à repartir mais compte tenu du contexte de taux bas et de la demande, il n’est pas à priori envisageable que les prix chutent fortement à moyen terme.

Des disparités régionales et locales peuvent néanmoins apparaître en fonction des tissus économiques et également, comme nous le verrons plus loin, si les habitudes de vie sont profondément modifiées par la crise.

En savoir plus : Notaires de France Note de conjoncture immobilière

Les locations meublées saisonnières en première ligne

La location meublée saisonnière paie un lourd tribut immédiat à la crise. Conséquences de la crise sanitaire, les séjours prévus pendant la période de confinement sont annulés. Les récentes annonces gouvernementales informant les ménages de la possibilité de réserver en France pour leurs vacances d’été sont de nature à rassurer. Néanmoins, avec le développement des plateformes de location, beaucoup de clients sont internationaux et reportent ou annulent d’ores et déjà leurs séjours d’été, les frontières restant fermées et les vols annulés.

Ce phénomène nous rappelle que l’immobilier n’est pas sans risque comme on l’entend trop souvent. La contrepartie d’un rendement plus élevé tel que celui de l’investissement locatif meublé de tourisme est nécessairement un risque supérieur.

La reprise de ce marché dépend du comportement des ménages au sortir du confinement et également de la flexibilité du marché, celui-ci devenant dans un premier temps plus local.

Point sur le traitement fiscal d’un loyer impayé/reporté en location nue et meublée

Le traitement d’un loyer non perçu au plan fiscal diffère selon le régime d’exploitation de l’investissement locatif détenu par l’investisseur.

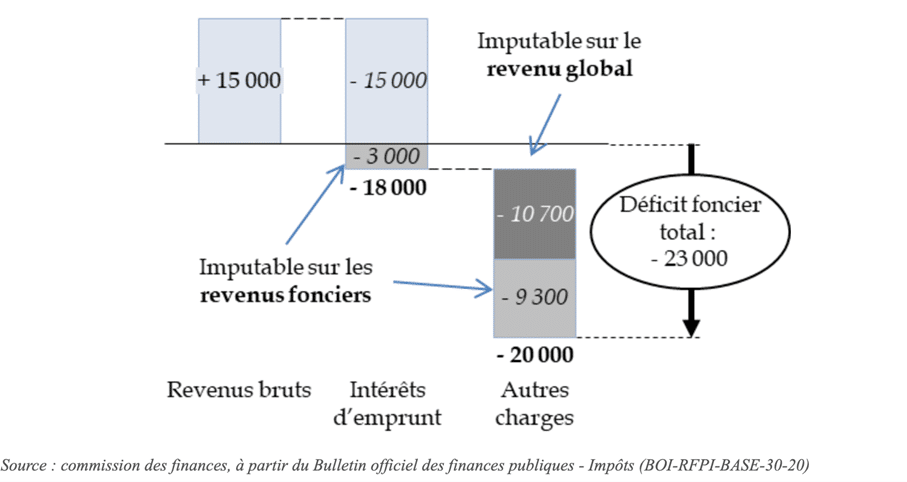

Les revenus générés par la location d’un bien nu (encadrée par la loi de Juillet 1989 et plus récemment la loi ALLUR) sont soumis fiscalement à la catégorie des revenus fonciers. Selon ce régime, les revenus sont imposés pour leur montant réellement perçus au cours de l’exercice fiscal.

Ainsi dans le cadre de la situation actuelle, un propriétaire bailleur se trouvant en situation d’impayés ou de report de la part de son locataire voit le loyer impayé fiscalisé uniquement lors de sa future perception en compte (comptabilité de trésorerie). Des effets de seuil liés à la tranche marginale d’imposition ou d’application de la CEHR (Contribution Exceptionnelle sur les Hauts Revenus) peuvent alors devenir pénalisants sur le plan fiscal alors qu’ils se sont avérés opportuns en année N de la non-perception de ce même revenu locatif.

Source BOFIP (BOI-RFPI-BASE-10-10-20140214) : article 140 pour le traitement des loyers impayés et article 110 pour les reports et arriérés perçus.

Les revenus tirés par la location meublée d’un bien (location étudiante, meublé à l’année ou saisonnier par exemple) entrent dans une autre catégorie, celles des Bénéfices industriels et commerciaux (BIC).

Le principe de ce régime est différent et se rapproche du traitement d’une comptabilité commerciale.

Ainsi tout loyer facturé (par défaut un bail commercial engendre une facturation annuelle des loyers) est considéré comme un produit au plan fiscal quand bien même le locataire ou l’exploitant n’a pas versé ce dernier à son bailleur. On parle de comptabilité d’engagement.

Le loyer facturé et non encaissé est alors imposable. Pour tenir compte de l’impayé, il est nécessaire de constater une provision spécifique venant en diminution du résultat imposable dans le cas d’un régime réel d’imposition.

Lorsqu’il ne s’agit pas d’un impayé mais d’une suspension volontaire de loyer, ce qui est le cas dans les actions solidaires du propriétaire vis-à-vis du bailleur encouragées par le gouvernement, le loyer non perçu devient alors un abandon de loyer normalement imposable dans le régime BIC.

Pour ne pas pénaliser fiscalement les propriétaires bailleurs, le gouvernement permet d’assimiler la suspension de loyer à un abandon de créance déductible fiscalement. Cette mesure est prévue dans la dernière loi de finances rectificative pour 2020, compte tenu des circonstances et de manière provisoire (du 15 avril au 31 décembre 2020).

Spécificités du marché du neuf

Sur le marché du neuf, la situation de l’offre foncière avant le Covid-19 était déjà tendue avec des permis de construire distribués au compte goute dans un contexte d’élections municipales prochaines et d’échéances à venir du régime Pinel (décembre 2021).

Suite au confinement, les promoteurs se sont vite retrouvés bloqués dans leur campagne de commercialisation avec l’obligation de fermer les espaces de vente. Plusieurs d’entre eux mettent en place des systèmes digitaux tels que la signature à distance, des campagnes publicitaires, des conférences Web pour continuer d’assurer la commercialisation de logements. Certains chantiers sont suspendus et reprendrons avec un trimestre minimum de retard.

Face à cette situation, les pouvoirs publics marquent leur soutien au secteur immobilier et plus particulièrement de la construction, compte tenu de leur poids économique. La Caisse des Dépôts et Consignation investit dans le secteur de l’immobilier neuf afin de soutenir les programmes en cours.

En savoir plus : Article les Echos « Coronavirus : plans de soutien pour acheter 50 000 logements aux promoteurs »

Suivant les mêmes fondements que le marché de l’ancien, l’évolution du neuf est également suspendue à la reprise économique, au niveau des loyers et à l’évolution des taux d’intérêt. Il est encore trop tôt pour faire des constats mais le million de transactions de 2019 risque de rester un record pour quelques temps.

scpi de rendement : que disent les gérants ?

En phase avec la crise, les SCPI (Société Civile de Placement collectif en Immobilier), véhicules de placement immobilier de plus en plus prisés ces dernières années par les investisseurs, souffrent aussi des impacts économiques.

En effet, ce support d’investissement intègre principalement des actifs immobiliers dit « d’entreprises » tels que bureaux, commerces ou autres actifs de diversification (maisons de retraite, cliniques, résidences de tourisme …).

Les SCPI sont donc essentiellement rémunérées par des baux commerciaux. Les mesures de suspension ou de report de loyers professionnels accordées par le gouvernement en soutien à la crise du Covid-19 impactent à court terme le rendement annuel des SCPI.

En savoir plus : Legifrance Ordonnance 2020-316 du 25 mars 2020

Selon certaines sociétés de gestion de SCPI, 30% de leurs locataires auraient fait une demande de suspension ou de report de loyers. L’impact à court terme serait de l’ordre de 1% du rendement annuel de la part selon certains gestionnaires.

Les conséquences ne sont pas les mêmes pour toutes les SCPI. La qualité de la gestion, de la diversification et la sélectivité des investissements et des locataires permettent de diluer le risque. Des indicateurs initiaux solides, tels qu’un niveau de TOF (Taux d’Occupation Financière) supérieur à 90%, tout comme la qualité des emplacements et des solvabilités des locataires permettent de se forger une idée sur la qualité de la SCPI détenue.

TOF (Taux d’Occupation Financière)

Rapport entre les loyers réellement facturés et le montant des loyers qui seraient facturés si tout le patrimoine de la SCPI était loué.

L’immobilier professionnel reste néanmoins le premier secteur immobilier à souffrir de la crise économique. Les SCPI fortement investies dans ce secteur sont concernées en premier lieu.

Ces supports d’investissement étant largement utilisés depuis plusieurs années, le patrimoine des particuliers est nécessairement impacté :

- En terme de rendement, compte tenu des reports et baisses prévisibles de loyers professionnels.

- En terme de valeur à moyen et long terme si la crise économique perdure.

- En terme de liquidité également, si la crise s’installant, il devient difficile de vendre les actifs.

Pour ces raisons de liquidité, les professionnels de la gestion de patrimoine conseillent de détenir une part limitée de son patrimoine en parts de SCPI.

Le soutien de l’immobilier professionnel passe par celui des entreprises locataires et l’ensemble des mesures en leur faveur : mise en place du prêt garanti par l’État (PGE), suspension d’impôts et de cotisations, soutien des acteurs économiques les plus exposés (Tourisme, Restauration…).

L’évolution de ce marché dépend également du comportement des acteurs économiques après crise et de l’évolution possible des lieux de travail.

les stratégies pour résister à la crise

Dans un tel bouleversement de marché, l’investisseur et le détenteur d’immobilier patrimonial doivent adapter leurs stratégies.

choix de l’emplacement et nécessaire diversification : deux règles d’or toujours d’actualité

Ces deux principes sont bien connus : « l’emplacement, l’emplacement et enfin l’emplacement » et « ne pas mettre ses œufs dans le même panier, diversifier ». Mais ils ne sont pas toujours appliqués.

Un emplacement de qualité attire des profils de locataires stables aux garanties solides. Une diversification dans des zones géographiques différentes permet également de limiter l’aléa. En contrepartie, le risque étant réduit, le rendement est plus faible que sur d’autres biens moins bien placés ou que sur une concentration sur un même immeuble.

En période de crise, cette différence de qualité se fait ressentir et les propriétaires ne subissent pas les mêmes risques selon leur type d’investissement.

Jusqu’à maintenant, l’immobilier qualitatif se trouve principalement dans les hyper-centres de métropole ou encore des villes en première ceinture de la capitale. Ces lieux bénéficient d’infrastructures fortes (écoles, transports, hôpitaux) mais aussi d’un bassin d’emploi riche et dynamique favorisant la continuité d’un flux migratoire important.

Souvent ces actifs sont occupés également à titre de résidence principale par leurs propriétaires. L’entretien des parties communes et privatives s’en ressent ainsi que la valeur du bâtiment à terme.

L’emplacement à la revente et la raréfaction des transactions attirent également un public plus résidentiel et familial. Ce qui limite l’impact de baisse des prix en période de crise.

Immobilier à fort rendement, une catégorie qui exige un fort degré de vigilance

Dans un marché immobilier en pleine expansion, les investisseurs oublient le risque et se tournent progressivement vers la recherche accrue de rendement. Certains biens offrent ainsi des rendements locatifs annuels proches de 7 à 10 % mais au prix d’une moindre qualité d’emplacement et de bâti.

Ce fort rendement séduisant de prime abord ne doit pas masquer certains risques :

- La nécessaire prise en compte des travaux à venir sur les parties privatives mais également sur les parties communes. Ces charges futures sont rarement comptabilisées par l’investisseur. Le prix de cession future étant lié au marché, il n’est pas certain de récupérer la somme investie en travaux lors de la revente.

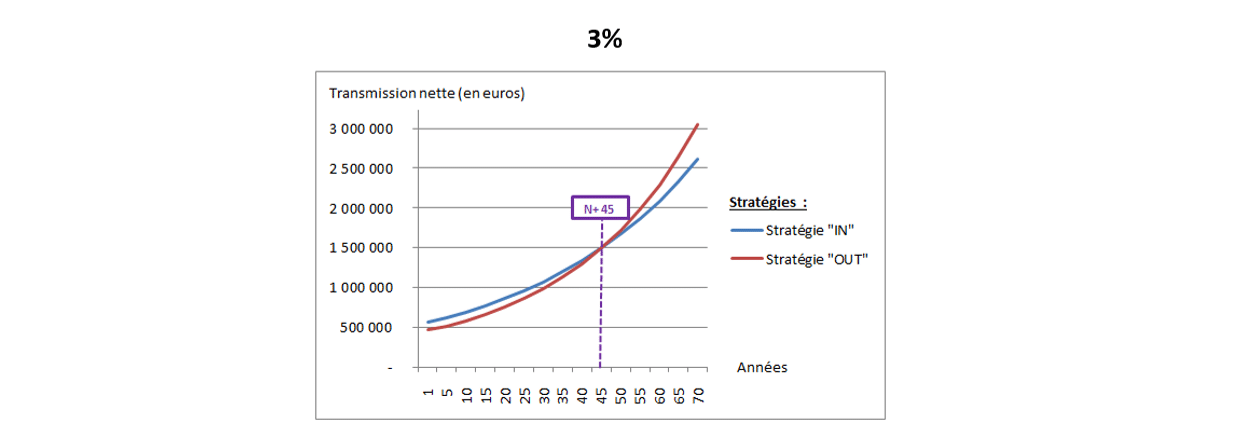

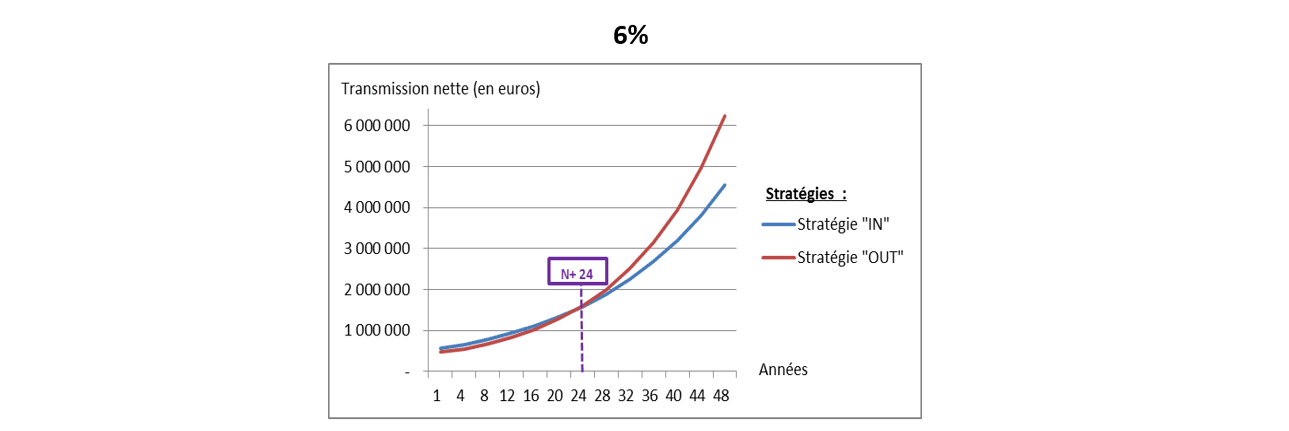

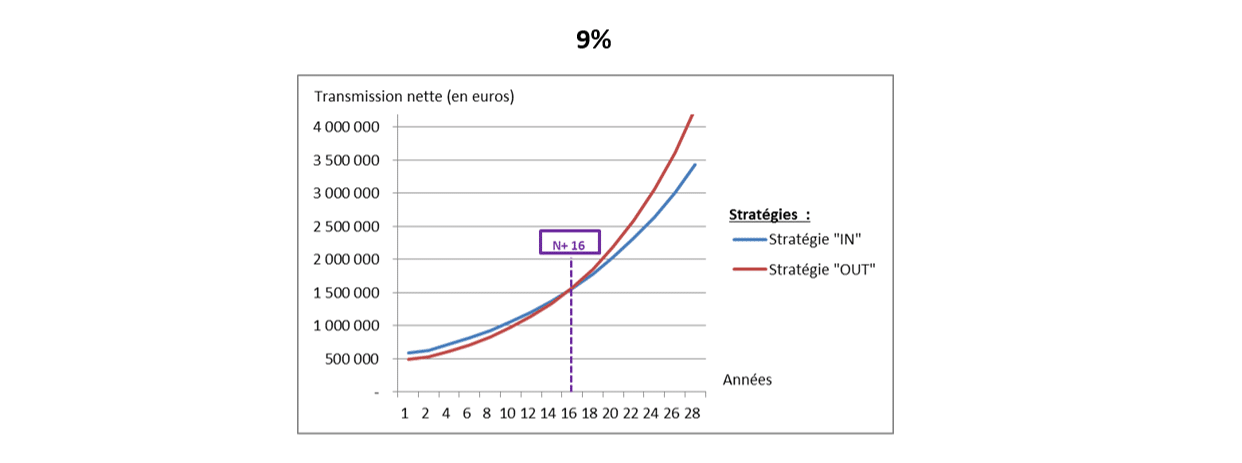

Le seul taux de rendement locatif brut n’est donc pas suffisant pour la décision d’investissement et la crise actuelle nous le rappelle. Il est nécessaire de prendre en compte l’ensemble des charges à venir et l’évolution du marché conditionnant le prix de revente. Seul le Taux de Rendement Interne (TRI) tient compte de l’ensemble de ces éléments.

Notion de TRI

Le choix d’investissement dans un bien immobilier est souvent motivé par la seule notion du rendement locatif. Ce dernier rapporte le revenu locatif annuel brut à la valeur d’acquisition du bien avec ou sans frais.

Le taux de rendement locatif apparait souvent sur les annonces de vente afin de donner une idée plus concrète à l’investisseur de la rémunération qu’il tirera de son placement.

Une autre approche, beaucoup plus pertinente, est celle du taux de rendement interne ou TRI.

Cette méthode de calcul permet de tenir compte de l’ensemble des flux de recettes et de charges annuelles en incluant le prix d’acquisition et de cession. Le TRI se définit comme le taux d’actualisation de l’ensemble des flux positifs et négatifs de l’investissement sur la durée.

Il permet une approche plus fine de la rentabilité de l’investissement. On peut ainsi inclure dans le calcul du TRI différents paramètres tel que les impacts des charges courantes, de la fiscalité liée au revenu perçu, de l’éventuelle réduction d’impôt associé au dispositif choisi mais aussi du mode de financement (quotité financée, taux, durée, type de prêt), de l’IFI ou encore des revalorisations de charges et de revenus (hausse du loyer mais aussi diminution).

L’investisseur mesure alors que la seule perception faciale d’un loyer n’est pas la finalité de l’investissement.

- La dégradation ou l’absence d’activité économique dans ces zones à fort rendement augmentent également le risque locatif associé et obèrent souvent l’espoir de maintien du prix ou de plus-value à long terme.

- Ces lieux concentrent une forte typologie de logement identiques (souvent de petites surfaces), ce qui augmente mécaniquement l’offre de revente face à une demande faible ou atone en période de crise, accentuant la tendance à la baisse des prix.

Après la précédente crise de 2008, les écarts de prix immobilier selon les zones géographiques se sont fortement creusés en faveur des grandes métropoles et au détriment de certaines villes régionales.

En savoir plus : L’Express « Immobilier 2008 – 2018 : la France à deux vitesses »

Dans un contexte de crise et par tout temps, s’intéresser à la valeur intrinsèque de son investissement peut s’avérer plus judicieux que de courir les « bonnes affaires » qui n’en sont pas toujours à long terme.

Mais si l’emplacement et la diversification restent les principes de base d’un bon investissement, les critères de qualité de l’emplacement sont susceptibles d’évoluer avec la crise que nous traversons. Les bons emplacements d’avant la crise sont-ils ceux de demain ?

s’adapter à l’émergence de nouveaux besoins

L’émergence du télétravail : de nouveaux critères immobiliers

L’émergence de la crise sanitaire et l’obligation de confinement accélèrent le développement du télétravail et de la digitalisation. La nécessité de se rendre quotidiennement à son bureau est de moins en moins nécessaire. Des villes se situant à 1 heure en LGV ou TER de Paris retrouvent de l’attrait avec une possibilité, pour certains salariés, de ne se rendre à l’entreprise que 1 à 2 journées par semaine ou encore moins souvent.

Déjà en progression, le télétravail expérimenté pendant la crise peut s’installer plus fortement.

Effets sur l’immobilier résidentiel

Ce nouvel état de fait pourrait relancer certains marchés moins urbains. La demande en maison individuelle avec espace de bureau et jardin peut ainsi s’accroître.

Dans le même élan, le développement numérique de certaines régions (internet haut débit) devrait suivre avec les investissements réalisés par les pouvoirs publics en ce sens.

Mais le bureau reste malgré tout un lieu de vie commun, de socialisation et de création collective.

Les nouveaux investissements immobiliers peuvent donc s’éloigner des hyper-centres mais ils devraient rester proches des grandes métropoles et bassins d’emplois. Avec les moyens rapides de transport, cette proximité ne se mesure plus en distance mais en temps. Certaines villes régionales proches en durée de transport de grandes métropoles peuvent retrouver un certain attrait.

Effets sur l’immobilier professionnel

Cette modification des habitudes et lieux de travail a des répercussions également sur le marché immobilier de bureaux et de sociétés.

Les besoins en surface des entreprises peuvent avoir tendance à diminuer, entraînant des changements en termes de siège social ou d’établissements. Pour certaines activités, le choix de bureaux modulaires, type centre d’affaires, peut être privilégié.

Ces transformations de comportements de travail, si elles deviennent durables, modifient considérablement le marché de l’immobilier professionnel. Les SCPI fortement investies dans ce secteur doivent alors adapter leurs stratégies.

Location meublée : une remise en cause des locations saisonnières ?

Autre conséquence de la crise du Covid-19, une baisse attendue de la demande de location meublée saisonnière et des impacts financiers auprès des particuliers investisseurs qui se sont parfois endettés fortement sur ce type de logement.

La location saisonnière de plus en plus internationale, tant sur le tourisme que sur le voyage d’affaires, souffre à court terme de la limitation des déplacements et de la fermeture des frontières. A moyen terme, la reprise dépend de l’amélioration de la situation sanitaire, les risques dissuadant les souhaits de vacances à l’étranger.

Les statuts de loueur en meublé non professionnel, ou professionnel, associé à ce type d’activité offrent un cadre fiscal toujours pertinent à condition que l’activité se reprenne.

Une stratégie de recherche de locataires en provenance de zones géographiques plus proches est une première solution à l’impact de la crise.

Le report du caractère saisonnier des locations vers des locations meublées plus longue en durée est également motivé par les différentes plateformes de locations qui craignent pour leur modèle économique.

L’offre importante depuis ces dernières années de location meublée saisonnière risque dans tous les cas de souffrir. En cas de forte réduction de la demande, la transformation en location nue est alors l’ultime solution, remettant en cause les rendements et les choix fiscaux.

Cette situation nous rappelle que la diversification patrimoniale reste cruciale. Souvent motivé par des raisons fiscales et la recherche de rendement, le meublé saisonnier doit rester une diversification de l’immobilier patrimonial et venir en complément d’investissements en location nue moins risqués.

L’importance des critères environnementaux

En progression depuis plusieurs années, les critères environnementaux sont accentués par la crise que nous traversons.

Recherche d’économies d’énergie, participation à la protection environnementale par le choix de bâtiment optimisé, ces éléments pèsent de plus en plus dans les choix d’investissement.

Après le marché du neuf, la règlementation énergétique s’impose progressivement sur l’immobilier ancien.

On peut parler d’une véritable « valeur verte » qui compte maintenant dans le prix de revente.

En savoir plus : Notaires.fr « Performance énergétique : la valeur verte des logements »

conclusion

La crise du Covid-19 modifie brutalement la donne du marché immobilier. Certains types de biens sont impactés plus que d’autres, tels que les biens professionnels et les locations meublées saisonnières. A moyen terme, les biens situés en hyper-centres et relativement chers peuvent subir une baisse de prix, les grandes surfaces de bureaux également. Les biens situés dans des villes régionales jusqu’ici moins recherchées et proches de grands centres urbains peuvent mieux s’en sortir. La crise rebat donc les cartes de l’immobilier patrimonial et peut corriger certains excès. Elle accentue également des tendances qui étaient déjà à l’œuvre, tel que l’accroissement des mesures environnementales.

Dans un tel bouleversement des marchés, les règles de l’emplacement et de la diversification restent d’or même si ses critères doivent être revus si les habitudes de vie post-covid changent profondément.

La crise nous rappelle également que même en immobilier, comme pour tout marché, plus le rendement est élevé plus le risque l’est aussi. Dans les mois et années à venir, l’investisseur en immobilier patrimonial doit, encore plus qu’auparavant, s’entourer des études et avis des conseils en gestion de patrimoine.

Sources :

Auteurs

Anne Brouard ![]() et Guillaume Thierry

et Guillaume Thierry ![]()

Anne Brouard est Intervenante-formatrice pour le CESB CGP, diplôme RNCP Niveau 7, spécialisé en gestion de patrimoine

Guillaume Thierry est diplômé du CESB-CGP