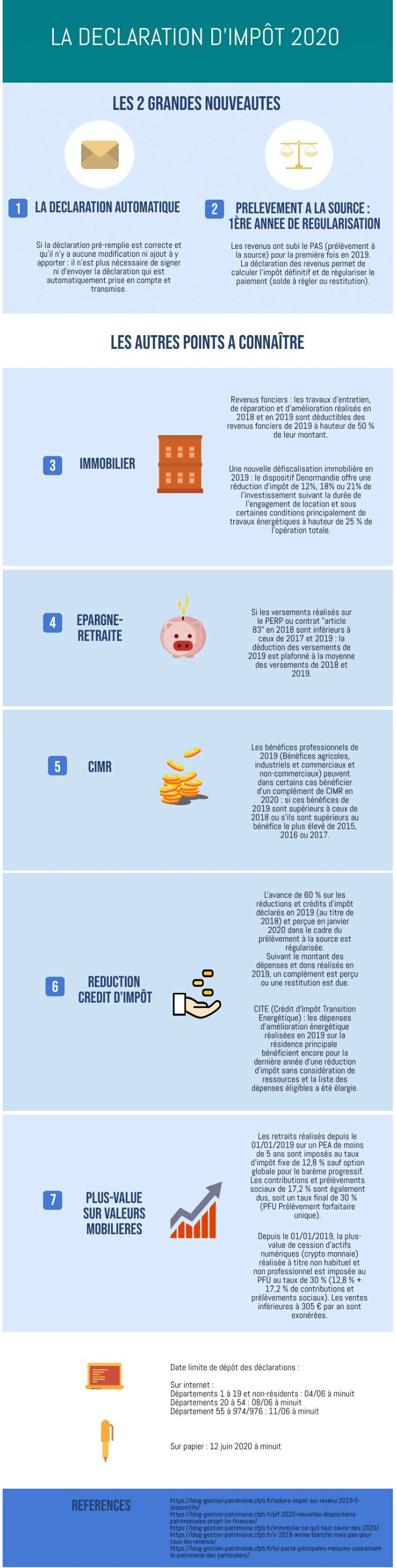

Grande nouveauté : la déclaration d’impôt 2020 devient automatique pour un grand nombre de contribuables aux revenus récurrents et pré-déclarés. En ligne depuis le 20 avril, la déclaration sur les revenus 2020 n’en demeure pas moins complexe. Elle permet la première régularisation du prélèvement à la source institué en 2019 et reste impactée par les mesures dites « anti-optimisation » prises dans le cadre de l’année blanche.

Tour d’horizon en 7 points.

Entre limitation de certaines déductions pour travaux fonciers ou épargne-retraite, particularités de certains crédits d’impôt comme le CITE (Crédit d’Impôt Transition Energétique), régularisations de réduction d’impôt pour certaines dépenses ou dons, la déclaration fiscale est loin d’être simplifiée.

Avant d’établir la déclaration d’impôt 2020, 7 points spécifiques sont à connaître.

1- la déclaration automatique de revenus

Comme tous les ans, la déclaration est pré-remplie. Une nouveauté importante est apportée cette année : lorsqu’il n’est pas nécessaire de la modifier, la déclaration de revenus est automatique sans avoir à la signer ni à la transmettre.

En savoir plus : Economie.gouv.fr « La déclaration automatique des revenus : êtes-vous concerné ? »

2- première année de régularisation pour le prélèvement à la source (pas)

L’impôt a été payé pour la première fois à la source sur les revenus de 2019, l’année même de leur perception. Le prélèvement à la source est calculé sur la base d’un taux moyen d’imposition tenant compte des revenus de 2018. Il ne prend pas en compte les gains réels perçus en 2019 et leurs variations annuelles (cas par exemple des loyers, des bénéfices professionnels, des plus-values exceptionnelles). La déclaration des revenus réellement perçus reste indispensable pour le calcul de l’impôt dû.

L’année 2020 est la première année de cette régularisation :

- si l’impôt définitif est supérieur aux prélèvements à la source de 2019 : le solde est à régler en septembre 2020.

- si l’impôt définitif est inférieur aux prélèvements à la source 2019 : le solde est restitué.

En savoir plus : Economie.gouv.fr « Comment s’applique le prélèvement à la source de l’impôt sur le revenu ? »

3- immobilier

déduction des travaux limitée en 2019

Attention aux travaux de réparation, d’entretien et d’amélioration réalisés en 2019 et à leur déduction.

Du fait de l’année blanche sur l’impôt sur le revenu en 2018, ces travaux normalement déductibles font l’objet d’une mesure dite « anti-optimisation ».

Seule la moyenne des travaux réalisés en 2018 et en 2019 est déductible des revenus fonciers 2019. Cela revient à dire que seuls 50 % des travaux réalisés en 2018 et 50 % des travaux réalisés en 2019 sont déductibles des loyers perçus en 2019.

A noter

Les contribuables qui ont souhaité maintenir des travaux en 2018 ont pu les déduire des revenus fonciers 2018, même si l’effet de cette déduction a été limité par l’année blanche. Un déficit a pu être créé au titre de 2018 et utilisable sur les dix années suivantes.

Ces travaux déduits à 100 % sur les revenus fonciers de 2018 sont également déductibles à 50 % sur les revenus fonciers de 2019, soit une déduction de 150 %.

Si ces travaux ont été réalisés sur des immeubles acquis en 2019 ou s’il s’agit de travaux d’urgence ou de force majeure, ils restent totalement déductibles en 2019.

un nouveau régime de défiscalisation denormandie

Une nouvelle déduction immobilière a vu le jour en 2019 : le dispositif Denormandie. Ce régime s’applique aux rénovations immobilières dont les travaux de type énergétique (les travaux éligibles sont élargis à partir de 2020) représentent au moins 25 % du montant total de l’investissement.

L’immeuble doit être situé dans une zone spécifique (liste établie par décret de 245 communes dit « Action cœur de ville » ou sous-convention d’opération de revitalisation du territoire (ORT)).

L’investissement est limité à un plafond global de 300.000 € et de 5.500 €/m2. La réduction d’impôt est de 12 %, 18 % ou 21 %, selon la durée d’engagement de location du bien à titre de résidence principale sur 6, 9 ou 12 ans. Des conditions de loyers et de ressources des locataires sont également à respecter.

4- épargne-retraite : perp et article 83

A la suite de l’année blanche sur les revenus 2018, les versements réalisés en 2019 sur les supports d’épargne-retraite PERP (Plan d’épargne-retraite populaire) et contrat « article 83 » font l’objet d’une mesure « anti-optimisation ».

Si ces versements ont été réduits en 2018 comparativement à 2017 et 2019, la déduction des versements réalisés en 2019 est limitée à la moyenne des versements réalisés en 2018 et 2019.

Si aucun versement n’a été réalisé en 2018 mais que ces supports ont été alimentés en 2017, les versements réalisés en 2019 sont alors déductibles à 50 % seulement de leur montant.

Dans les autres cas (pas de versement en 2018 ni en 2017 ou versements en 2018 supérieurs à ceux de 2017 ou pour les contrats ouverts en 2019), les versements de 2019 sont déductibles dans leur totalité.

5- cimr 2020 (crédit d’impôt modernisation du recouvrement)

Le Crédit d’Impôt Modernisation du Recouvrement (CIMR) accordé en 2019 dans le cadre de l’année blanche efface l’impôt sur les revenus récurrents et non exceptionnels de 2018.

Les indépendants ou entrepreneurs individuels peuvent bénéficier d’un complément de CIMR en 2020 lorsque leurs bénéfices professionnels réalisés en 2019 (BA Bénéfices Agricoles, BIC Bénéfices Industriels et Commerciaux et BNC Bénéfices Non Commerciaux) sont supérieurs à ceux de 2018 ou aux bénéfices les plus élevés de 2015, 2016 ou 2017.

En savoir plus : Bofip.impots.gouv.fr « IR- Prélèvement à la source – Mesures transitoires – CIMR »

6- réductions et crédits d’impôt

régularisation des avances de janvier 2020

Afin de ne pas attendre le mois de septembre de chaque année pour bénéficier des réductions et crédits d’impôt liés à certaines dépenses ou certains dons, une avance est versée en janvier. Cette avance est égale à 60 % des réductions et crédits d’impôt déclarés l’année précédente.

La déclaration d’impôt permet de connaître le montant des dépenses et des dons réellement effectués au titre de l’année précédente et de calculer le complément de réduction d’impôt à percevoir ou à restituer :

- Si les réductions et crédits d’impôt au titre des dépenses et dons réalisés en 2019 sont supérieurs ou égaux à ceux effectués en 2018, le complément est perçu en fin juillet ou début août 2020.

- Dans le cas inverse, une restitution est exigée et rajoutée à l’impôt à payer en septembre 2020 au titre des revenus 2019.

dernière année pour le cite (crédit d’impôt transition energétique)

2019 est la dernière année avant la limitation du CITE et sa transformation en prime forfaitaire.

Les investissements énergétiques réalisés sur la résidence principale, construite depuis plus de 2 ans, ouvrent droit à une réduction d’impôt de 15 % à 30 % suivant la nature des travaux. La base de dépenses déductible est limitée à 8.000 € pour une personne célibataire, veuve ou divorcée, et 16.000 € pour un couple marié ou pacsé sur une durée de 5 ans.

De nouvelles dépenses sont éligibles en 2019 (chaudière à très haute performance énergétique hors fioul, remplacement de fenêtres, équipements de chauffage à source d’énergie renouvelable, dépose d’une cuve à fioul) et surtout ces dépenses sont prises en compte sans conditions de ressources.

A partir du 1er janvier 2020, le CITE sera progressivement transformé en prime forfaitaire allouée sous conditions de revenus.

7- plus-values sur valeurs mobilières

pea et pea-pme

Les PEA et PEA-PME ont été profondément remaniés dans leur fonctionnement par la loi Pacte et également dans leur fiscalité.

Depuis le 1er janvier 2019, les retraits réalisés sur un plan de moins de 5 ans sont imposés au taux fixe de 12,8 % au titre de l’impôt sur le revenu (sauf option pour le barème progressif). A ce taux s’ajoutent les contributions et prélèvements sociaux de 17,2 %.

plus-value de cession d’actifs numériques

Autre nouveauté en 2019 : les plus-values sur actifs numériques (crypto monnaie) réalisées par des personnes physiques à titre occasionnel et non professionnel sont imposées au PFU (Prélèvement Forfaitaire Unique) de 30 %, composé du taux d’impôt de 12,8 % et des contributions et prélèvements sociaux de 17,2 %.

Lorsque les cessions annuelles de ces actifs numériques restent inférieures à 305 €, les plus-values sont exonérées.

En résumé

La déclaration d’impôt sur les revenus 2020 est simplifiée pour un grand nombre de contribuables. Les personnes percevant des revenus réguliers et connus de l’administration fiscale disposent cette année d’une déclaration en ligne non seulement pré-remplie mais également automatique.

2020 est aussi la première année de régularisation du prélèvement à la source. Les déclarations de revenus professionnels, de revenus fonciers, de plus-values sur valeurs mobilières mais également des dépenses ouvrant droit à réduction d’impôt nécessitent toujours et d’autant plus une attention et un conseil avisé.

Sources :

- Loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020

- BOFIP : BOI-IR-PAS-50-20-10-20180704

- LOI n° 2019-486 du 22 mai 2019 relative à la croissance et la transformation des entreprises

- BOFIP : BOI-IR-RICI-280-20190621

- Loi n° 2019-803 du 29 juillet 2019

- N° 2272 Projet de Loi de Finances pour 2020 du 27 septembre 2019

- 60 Loi n°2016-1917 modifiée par Loi N°2017-1775

- BOI-IR-PAS-50 ; BOI-IR-PAS-50-10 et sous-chapitres

- Article 204 D du CGI et BOI-IR-PAS-10-20-20180515

Auteurs

Anne Brouard ![]()

Formateur intervenant au CFPB pour le CESB CGP, diplôme RNCP Niveau 7, spécialisé en gestion de patrimoine.

Article vraiment qualitatif et intéressant !! Il m’a bien aidé.