Rédaction Web : JUST DEEP CONTENT

Les produits structurés sont plébiscités par les gestionnaires d’actifs. Pour quelles raisons ? Quels en sont les avantages, les risques ? Quelle tendance pour 2022 ?

Développés dans les années 1980, les produits structurés ont progressivement pris place dans les allocations de portefeuille.

Ces supports offrent un rendement calculé en fonction d’un actif de référence, dit sous-jacent, tout en protégeant ou garantissant le capital investi. Leur objectif est ainsi d’optimiser le rapport performance/risque. Ces produits sont construits sur mesure à partir de la combinaison de plusieurs supports financiers (obligations, dérivés, swaps…).

L’univers de taux d’intérêt faible voire négatifs que nous connaissons depuis la crise financière de 2008 a nécessité la mise en place de nouvelles stratégies de structuration de ces produits, mais n’en a pas fait perdre pour autant l’attrait. Les produits structurés sont particulièrement recherchés dans un environnement de rendements obligataires bas.

Depuis 2020, dans un contexte de volatilité accrue et qui semble loin de se résorber, la part des produits structurés dans les allocations d’actifs augmente fortement.

Le point sur ces supports d’investissement au poids grandissant.

qu’est-ce qu’un produit structuré ?

Les produits structurés sont construits à partir de plusieurs supports financiers, d’où le terme « structuré », par un établissement bancaire ou financier dit « structureur ».

C’est en général le même établissement qui propose l’investissement sur ce produit sous forme d’émission ouverte au public.

L’objectif des produits structurés est d’obtenir un rendement calculé en fonction d’un actif sous-jacent (par exemple l’évolution du cours d’une action ou d’un indice), tout en garantissant totalement ou partiellement le capital investi.

Le rendement du produit est donc défini selon une formule déterminée lors de l’investissement.

Le remboursement total ou partiel du capital est prévu au terme d’une durée prévue dès le départ (entre 1 et 10 ans généralement) ou de manière anticipée à des dates annuelles fixées avant l’échéance finale du support.

Pour répondre à ces objectifs, leur construction nécessite la combinaison de supports produits financiers (actions, obligations, options , swap …).

La plupart des produits structurés se composent :

- d’une partie obligataire : permettant de protéger ou garantir le capital à terme

- d’une partie optionnelle, c’est-à-dire de produits dérives ou de swaps, afin de permettre la réalisation d’une performance et/ou de se couvrir selon certains scénarii de marché.

Grâce à cette combinaison de supports :

- le rendement du produit structuré est prédéfini selon l’évolution du sous-jacent.

- le capital est soit protégé, soit garanti à terme, selon l’évolution du sous-jacent également.

Exemple de produit structuré de type Phoenix Autocall

Devise : Euro

Code ISIN : XS1111111111

Émetteur : Banque des structurés

Notation de l’émetteur : A1 (Moody’s) ; A (S&P) ; A+ (Fitch)

Durée ou maturité : 2 ans

Fréquence : trimestrielle

Actif sous-jacent : indice DJ Euro Stoxx 50

Devise : Euro

Date de première constatation du niveau initial de l’indice, dite date de Strike : 23/11/2021

Niveau de l’indice : 4320,41

Coupon potentiel : 1,5 % par trimestre, soit 6 % par an

Barrière de coupon : 70 % du niveau initial de l’indice sous-jacent

Effet mémoire : Oui

Barrière de protection du capital : 70 % du niveau initial de l’indice sous-jacent

Barrière de remboursement anticipé : 100 % du niveau initial de l’indice sous-jacent

Principes de fonctionnement

Coupon :

A chaque date de constatation trimestrielle :

si l’indice sous-jacent clôture en-deçà de 70 % de son niveau initial, aucun coupon n’est versé.

- si l’indice sous-jacent clôture à 70 % ou au-dessus de 70 % de son niveau initial :

- paiement d’un coupon de 1,5 %

- et effet mémoire : paiement des coupons trimestriels antérieurs si aux précédentes dates de constatation trimestrielle, le niveau de l’indice n’avait pas permis le paiement de coupon.

Remboursement anticipé :

A chaque date de constatation trimestrielle :

- si l’indice sous-jacent clôture à son niveau initial ou au-dessus, le produit est remboursé par anticipation à 100 % du capital initial.

- si l’indice sous-jacent clôture en-dessous de son niveau initial, le produit se poursuit.

Remboursement à maturité :

A la date de constatation finale :

- si l’indice sous-jacent clôture à 70 % ou au-dessus de 70 % de son niveau initial :

- remboursement du produit à 100 % du capital initial

- paiement du dernier coupon trimestriel de 1,5 %

- effet mémoire : paiement des coupons trimestriels antérieurs

- si l’indice sous-jacent clôture en-deçà de 70 % de son niveau initial : le capital n’est plus protégé et le remboursement du produit est réalisé sur la base du capital initial multiplié par le niveau final de l’indice et divisé par son niveau initial.

Le capital initial subit alors dans ce cas la performance négative de l’indice. Le souscripteur est dans la même situation qu’un investisseur qui aurait investi directement sur l’indice de référence sans protection de capital.

Les établissements structureurs cherchent à construire les produits structurés adaptés à la demande des investisseurs et offrant le meilleur rapport rendement/risque.

Par principe, plus la protection du capital est forte, plus l’espérance de rendement est faible.

Le produit ainsi construit par un établissement financier ou bancaire est émis soit sous forme d’un fonds de gestion collective (fonds à formule), soit sous la forme la plus fréquente d’un contrat obligataire de type EMTN (Euro Medium Term Note) ou TCN (Titre de Créance Négociable).

Les produits structurés peuvent être souscrits directement dans un compte titre ou au sein d’un contrat d’assurance-vie sous forme d’unité de compte, sachant que le produit devra être accepté par l’assureur, ce qui reste difficile. Ils sont imposés selon les règles fiscales propres à leur structure de détention.

Lors de la souscription d’un produit structuré, l’investisseur doit avant tout comprendre le produit. Il doit connaître :

- L’émetteur du produit structuré et sa qualité de notation : la banque émet ce produit sous forme d’un contrat obligataire comme nous l’avons vu. L’investisseur encourt donc un risque de signature si l’établissement émetteur était amené à faire défaut.

- La durée du produit et les possibilités de sortie anticipée : le produit ne prend fin qu’au terme prévu ou à certaines dates fixes selon l’évolution du sous-jacent. Si le souscripteur souhaite sortir du support à un autre moment, le produit peut éventuellement être revendu à un autre investisseur mais à un cours différent de l’émission, pouvant aboutir à une perte en capital. Dans tous les cas, l’investisseur ne peut retirer ses fonds quand il le souhaite et doit donc mesurer ce risque de liquidité.

- Le type de sous-jacent utilisé : l’indexation de la performance du produit sur un panier limité d’actions est plus risquée que sur l’évolution d’un indice de marché.

- Le risque de perte en capital : à terme, le capital est-il garanti par l’émetteur ou simplement protégé et auquel cas, jusqu’à quel niveau et selon quel scénario d’évolution du sous-jacent ?

L’ensemble de ces informations sont réunies dans le DICI (Document d’Information Clé pour les investisseurs) conformément aux règlementations de l’AMF.

Depuis 2020, le développement des produits structurés s’accroît significativement et le contexte de marché dans lequel nous pourrions entrer en 2022 devrait participer également à la poursuite de ce mouvement.

les produits structurés, une solution d’investissement dans un univers plus volatil ?

Le retour des principaux indices financiers mondiaux à des sommets historiques incite désormais les investisseurs à diminuer leurs niveaux de risques, d’autant que les pressions inflationnistes s’accroissent et que les risques de pandémie sont ravivés. En conséquence, le retour à des points hauts de marché peut conduire progressivement à une diminution du poids des actifs risqués au sein des portefeuilles, favorisant l’investissement en support structuré.

un environnement économique plus difficile en 2022

Les marchés financiers se sont très bien comportés en 2021 et au début de dernier trimestre avec un retour vers les points hauts des différents indices boursiers. Les bons résultats des entreprises, la poursuite des politiques accommodantes des banques centrales et la qualité de la plupart des chiffres économiques expliquent cette embellie. L’accentuation des risques inflationnistes et la reprise de la crise sanitaire commencent néanmoins à avoir un impact négatif sur les marchés.

Les actions américaines et les obligations d’État se sont ainsi redressées tout au long de la période après les nombreuses déclarations du président de la FED, Jerome Powell, indiquant qu’il allait diminuer progressivement les mesures de relance économique. Monsieur Powell a annoncé que la Fed avait réalisé le premier des deux objectifs qu’elle souhaitait atteindre, à savoir une inflation moyenne de 2% l’an. Le deuxième objectif, la hausse des emplois, n’est pas encore atteint mais des progrès sont réels.

Les derniers chiffres économiques montrent toutefois des signaux un peu moins euphoriques. Les États – Unis connaissent une inflation de 6,2 % sur un an à fin octobre. A la même date, en zone euro, l’inflation annuelle s’est établie à 4,1% en octobre.

Le réveil de l’inflation constitue un sérieux danger pour la stabilité des marchés financiers. Jerome Powell a dernièrement reconnu le risque d’une inflation finalement persistante. La période de liquidités surabondantes touche certainement à sa fin, mais la magie du fameux TINA (there is no alternative) est toujours opérante. Traduction : pour l’instant en dehors de la Bourse point de salut pour les détenteurs de capitaux ! Les actions sont aujourd’hui selon les investisseurs le seul actif capable de procurer des rendements attrayants. En dépit de la hausse récente des taux d’intérêt, les emprunts d’état français à 10 ans ne rapportent que 0,22% l’an et le taux du Livret A est généreusement maintenu par les pouvoirs publics à 0,5%.

A ce risque, vient s’ajouter celui d’une reprise de la pandémie et de nouveaux variants, incluant de nouvelles inconnues quant à l’efficacité des vaccins disponibles. Les marchés actions ont pour la première fois depuis de nombreuses semaines accusé des baisses notables.

Dans ce contexte, que peux faire un investisseur individuel, institutionnel ou une entreprise, soucieux de faire fructifier son capital ? Dans un environnement qui va devenir un peu plus difficile en 2022 et une volatilité accrue, la thématique des produits structurés devrait poursuivre son développement.

D’un côté, le retour de la volatilité ne permet plus de rester pleinement investi comme ce fut le cas jusqu’à une période récente. De l’autre, il n’est pas non plus question de rester à l’écart d’un marché action qui paraît le seul à pouvoir performer.

D’après les dernières perspectives du FMI, en octobre, le taux de croissance de l’économie mondiale est revu à la baisse pour s’établir à 5,9 % en 2021 et 4,9 % en 2022.

Dans ce contexte plus difficile pour les investisseurs et de visibilité plus faible, la volatilité va demeurer élevée et les marchés devraient recevoir moins de liquidités des banques centrales, sauf à ce que la pandémie s’accélère.

Les prix des actifs et les variations de liquidité sont en général étroitement liés. La liquidité augmentant beaucoup plus lentement dans les mois à venir et l’année prochaine, cela signifie que les flux vers les actions seront ralentis, d’où un impact probablement négatif pour les marchés financiers.

Désormais, les investisseurs vont certainement s’inscrire dans une stratégie plus prudente. La situation économique et financière de 2022 devrait être en effet plus délicate : risque de reprise de la pandémie et de ralentissement de la croissance économique, risques d’inflation et question de la poursuite de la politique accommodante des banques centrales.

quelle typologie de produits structurés en 2022 ?

Les produits structurés devraient rester en 2022 un axe de développement important pour la gestion d’actifs. Dans un contexte de marché plus incertain, ils constituent une solution de placements alternatifs.

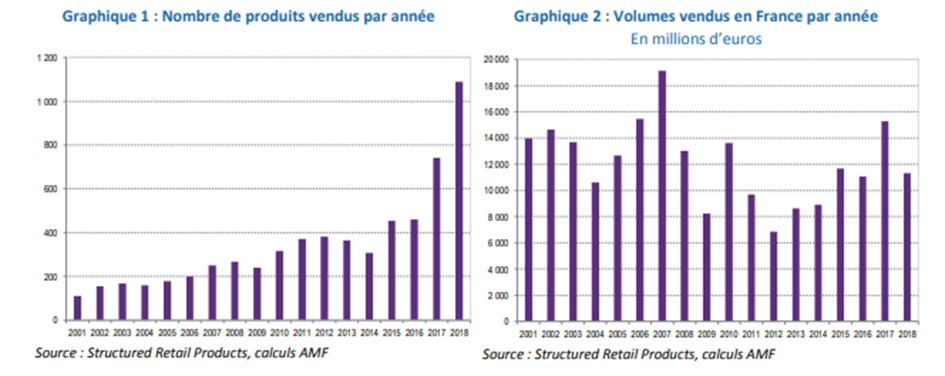

Evolution des produits structurés depuis 2000

Les produits structurés ont l’avantage de pouvoir être construits sur-mesure selon les objectifs recherchés par les investisseurs (perspectives anticipées de marché, rapport rendement-risque…) et sur de nombreux supports (actions, obligations, devises, indices, matières premières…).

Selon une étude de l’AMF menée de 2001 à 2018, l’usage des produits structurés est croissante en France surtout depuis 2016 en termes de nombres de produits commercialisés. Les volumes investis ont néanmoins eu tendance à baisser en 2018.

D’après d’autres statistiques publiées par la Société Générale, les volumes émis en 2019 et 2020 seraient restés stables, respectivement de de 12,3 et 10,3 Md€ avec 682 et 704 produits émis.

En 2021, on note une forte reprise à la fois du nombre de produits structurés émis et de volume investi. D’après les chiffres de la BNP, la collecte du marché français à fin août 2021 était déjà de 7,5 Md€ avec 1200 produits émis.

Cette année, la forte augmentation des volumes entre mars et août s’explique par les remboursements anticipés de produits lancés au cours des années précédentes et réinvestis dans de nouveaux supports structurés. 2500 produits ont été remboursés au cours du premier semestre 2021 avec des plus-values pour les investisseurs. La performance moyenne des produits remboursés a été comprise entre 6 et 7% l’an. Des produits lancés entre 2015 et 2018 ont été remboursés avec des plus-values de 30 à 40% alors que les marchés actions étaient stables ou en légère hausse sur la période d’investissement. Moins de 2,5% des produits ont eu une performance négative.

Ces performances attractives ne doivent pas néanmoins être généralisées. Il serait faux de croire que les produits structurés assurent ce rapport performance / risque dans toutes les conditions de marché.

Produits structurés et contexte de marché

Comme le note l’AMF dans son étude de janvier 2020, les produits structurés ont tendance à surperformer le marché action lorsque ce dernier est stable ou baissier.

Au contraire, lorsque le marché est nettement haussier, la performance moyenne des produits structurés reste inférieure aux indices. Ceci s’explique par les mécanismes de protection intégrés aux produits structurés jouant un effet favorable en cas de baisse mais défavorable en cas de forte hausse.

Dans un environnement de marché stable ou baissier, l’offre est essentiellement composée de supports structurés dits « autocalls » et « phoenix » (90% du total des produits). Sans entrer dans le détail de fonctionnement de ces produits, l’autocall a la particularité de proposer des coupons mémoires en cas de marchés stables tandis que le phoenix distribue des coupons en cas de marchés partiellement baissiers.

Ainsi, sur la période avril 2019 – mars 2020, période peu favorable pour les marchés financiers, les autocalls ont représenté 88% des produits sur cette période, pour une durée de vie moyenne de 1,34 an et un rendement annualisé moyen de 6,6%.

Ce type de supports devrait continuer à être recherché dans un contexte de marché devenant certainement plus baissier et volatile.

La performance des produits structurés dépend également de leur date d’émission. Les performances étant calculées sur la base de l’évolution de l’actif sous-jacent entre la date de lancement du support structuré et une date définie au contrat (date anniversaire et/ou terme du support), le moment de l’émission conditionne donc fortement la performance.

La volatilité : un avantage pour les produits structurés

Les produits structurés offrent un profil d’investissement relativement intéressant en période de stabilité et/ou de baisse des marchés actions. Ils sont donc naturellement recherchés lorsque le risque et la volatilité augmentent.

Parallèlement, l’accroissement de volatilité des marchés offre plus de possibilités de création de supports structurés. Comme nous l’avons vu, ces produits nécessitent pour leur construction l’achat mais aussi la vente de plusieurs types de supports dont des options.

En période de forte volatilité, le prix des options (dit prime) augmente. La vente d’option inhérente à l’élaboration des produits structurés se faisant à un niveau plus cher, le budget d’élaboration du produit est plus élevé. Ceci permet d’accroître la performance du structuré via l’achat d’autres supports optionnels.

Les actifs sous-jacents les plus utilisés pour la construction des produits structurés sont actuellement les indices de marché et les actions.

L’indice Euro Stoxx 50 reste l’indice de référence majoritairement utilisé sur le marché français, avec une nette émergence des indices dits « dividendes réinvestis » ou « Total Return » (auxquels il est souvent retranché un prélèvement forfaitaire).

On assiste aussi à la montée en puissance des structurés thématiques autour de l’ESG (Environnement Social Gouvernance), le climat, le luxe, la technologie, la santé, l’énergie et le secteur bancaire. On constate ainsi une baisse des émissions de produits basés sur les indices Eurostoxx 50 et CAC 40, le couple rendement risque étant jugé désormais assez peu attractif.

Les produits structurés devraient continuer à être plébiscités par les investisseurs en 2022.

Dans un environnement de taux bas et de volatilité, on comprend l’attrait qu’ils peuvent susciter auprès des investisseurs et gestionnaires d’actifs, compte tenu du rapport rendement / risque qu’ils ont présenté jusqu’ici dans ces contextes.

De par leur construction, ces produits ont néanmoins un fonctionnement qui peut être complexe à appréhender par l’investisseur. L’AMF dans son étude de janvier 2020 note une réduction du nombre de mécanismes utilisés dans l’élaboration des produits émis depuis 2010, mais en même temps un accroissement du nombre de scenarii couverts et de la complexité des actifs sous-jacents. Ce phénomène pourrait susciter des risques de contournement règlementaire.

Si ces produits présentent l’avantage final de diminuer le risque, l’investisseur et le conseil en gestion de patrimoine devront dans tous les cas bien vérifier la nature du produit et son niveau de risque avant de l’accepter ou le proposer dans une allocation d’actifs.

Auteur

Jean-Noël VIEILLE ![]()

Docteur en Sciences de gestion, Intervenant-formateur pour l’ESBANQUE

Sources :

Perspectives de l’économie mondiale – Fonds Monétaire International – Octobre 2021

Global Markets Equity derivatives – Présentation Alpheys (BNP) – Septembre 2021

Présentation Alpheys-Adequity pour Société Générale – Septembre 2021

Article très clair.