Fondation et fonds de dotation : philanthropie ou optimisation fiscale ?

Rédaction Web : JUST DEEP CONTENT

La loi du 24 août 2021 renforce le contrôle du mécénat. Les fondations et fonds de dotations ont une vocation philanthropique. Rechercher leurs seuls avantages fiscaux ou les utiliser à d’autres fins patrimoniales serait une erreur. Explications.

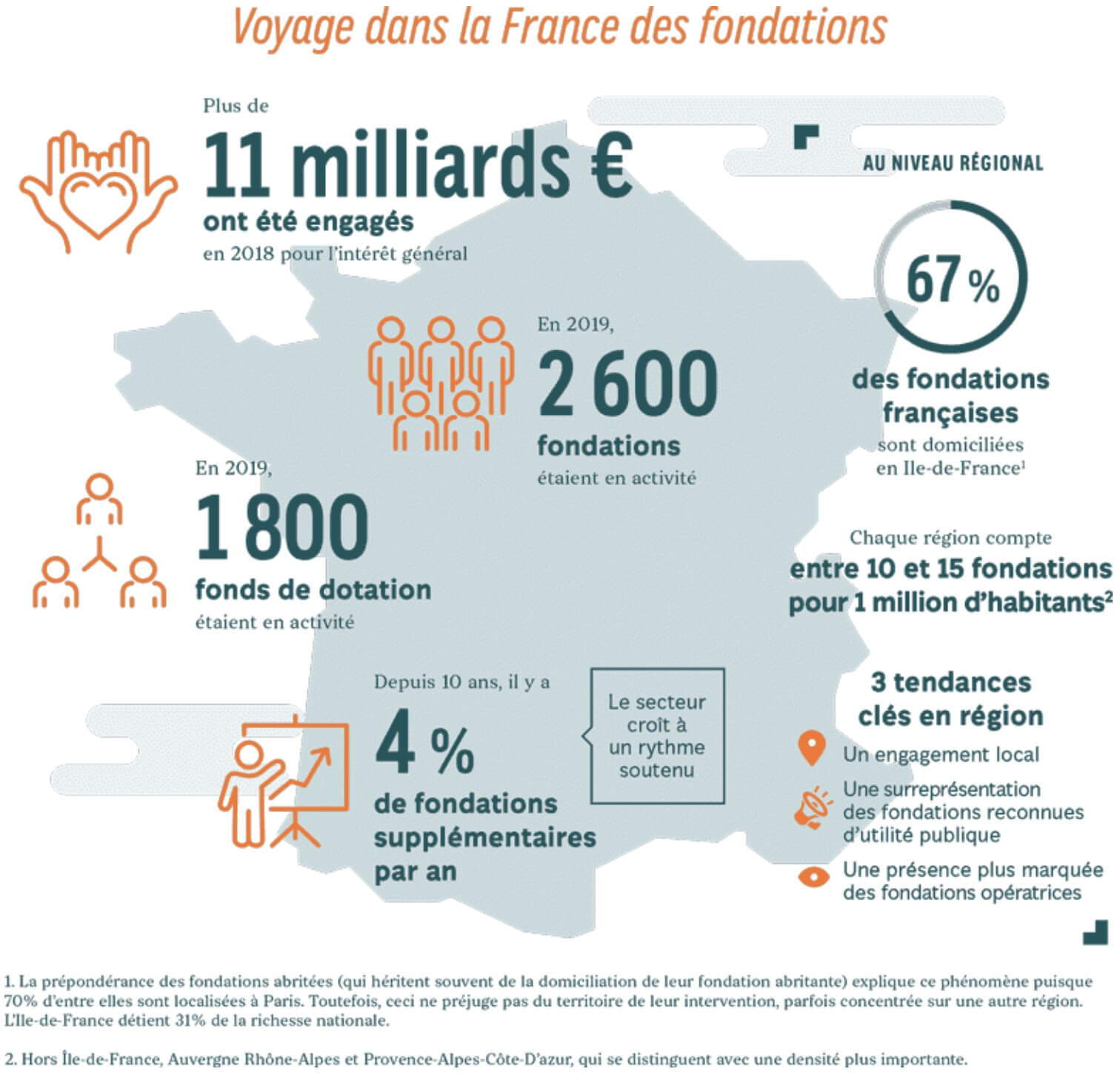

De tradition anglo-saxonne, les fondations ont été introduites dans le droit français tardivement en 1987. Les fonds de dotation sont une initiative française datant de 2008. Depuis, leur nombre est croissant. On compte ainsi 2.600 fondations actives et 1.800 fonds de dotation en France en 2019.

Ces structures ne sont plus l’apanage de grandes fortunes, de nombreux entrepreneurs et des particuliers s’y intéressent. Mais pour quelles raisons ?

Leur développement répond à un besoin croissant de sens à donner à l’usage de son patrimoine et à l’envie de s’investir dans une action d’intérêt général qui tient particulièrement à cœur.

Par ailleurs, elles offrent de nombreux avantages fiscaux attrayants en termes de droits de mutation mais aussi d’IR (Impôt sur les Revenus) ou d’IS (Impôts sur les Sociétés).

Mais les utiliser sans précaution serait prendre des risques fiscaux et patrimoniaux.

Une loi récente du 24 août 2021 vient ainsi de renforcer les contrôles des organismes relevant du régime du mécénat et bénéficiaires de dons.

Dans cet article, nous ferons le point sur ces structures patrimoniales, leur création, leur fonctionnement et leur précaution d’usage.

Dans notre prochaine publication, nous aborderons des cas types de stratégies patrimoniales dans lesquelles fondations et fonds de dotation constituent des outils pertinents.

fondation et fonds de dotation : un objectif philanthropique indispensable

Les fondations consistent à donner ou léguer une partie de son patrimoine à la réalisation d’un objet exclusif d’intérêt général. Elles ont la personnalité morale après agrément du Conseil d’Etat.

Les fonds de dotation ont le même objectif, disposent de la personnalité morale mais bénéficient d’une procédure de création et de gestion allégée. Ils visent plus particulièrement la capitalisation d’un patrimoine affecté à une action philanthropique.

fondation : une affectation irrévocable de patrimoine et un objectif exclusif d’intérêt général

Plusieurs conditions doivent être réunies pour créer une fondation : dotation définitive d’un patrimoine, objet d’intérêt général, but non lucratif. Des démarches administratives sont également nécessaires pour qu’elle dispose de la personnalité morale.

On distingue trois types de fondation.

Qu’est-ce qu’une fondation ?

Aucun article de loi ne définit ce qu’est une fondation de manière général. Il faut donc se référer aux textes définissant chaque grand type de fondation.

Les fondations ont 4 caractéristiques communes qui les définit :

- un acte d’affectation irrévocable de patrimoine.

Concrètement, cet acte d’affectation irrévocable suppose une donation ou un legs en faveur de la fondation.

La dotation initiale des fondateurs est donc un acte de mutation à titre gratuit. Elle peut être composée de biens (immobilier, financier, mobilier) ou de droits (droit réel sur des biens, droit immatériel…).

Créer une fondation, c’est donc tout d’abord se dessaisir définitivement d’une partie de son patrimoine dans un but précis.

Il ne s’agit donc pas d’un apport rémunéré par des parts sociales ou des actions comme dans le cadre d’une société puisque le fondateur ne reçoit aucune contrepartie à sa dotation.

Cet acte d’affectation ne donne pas pour autant à la fondation la personnalité morale.

Pour que la fondation acquiert la capacité juridique, une procédure spécifique est nécessaire : agrément par décret du Conseil d’État pour les fondations reconnues d’utilité publique, autorisation administrative pour les autres, comme nous allons le voir un peu plus loin.

- ayant pour objectif la réalisation d’une œuvre d’intérêt général.

- La mission d’intérêt général se définit :

- juridiquement comme la poursuite du bien public, de manière désintéressée et donc sans objectif privé.

- fiscalement, par son caractère philanthropique, social, scientifique, éducatif, humanitaire, sportif, culturel, permettant par exemple la mise en valeur du patrimoine artistique, la défense de l’environnement naturel, la diffusion de la culture, les actions de bienfaisance… (Article 200 b) à d) et f) du Code Général des Impôts).

- dans un but non lucratif.

Trois grands types de fondations

On distingue trois sortes de fondations. Leurs procédures de création et de gestion sont rigoureusement encadrées.

La fondation reconnue d’utilité publique (FRUP)

Définie par l’article 18 de la loi du 23 juillet 1987 relative au développement du mécénat, une fondation est reconnue d’utilité publique par décret du Conseil d’État.

Cette reconnaissance d’utilité publique (RUP) nécessite une demande d’agrément auprès du ministère de l’Intérieur.

Son obtention confère à la fondation la capacité juridique pour une durée illimitée. La fondation existe alors juridiquement et peut agir en tant que personne morale.

Elle pourra recevoir des donations et des legs par des personnes physiques ou morales autres que les fondateurs initiaux.

Comme toute fondation et par ses caractéristiques mêmes, la FRUP doit avoir un véritable objectif d’intérêt général.

Afin de lui garantir indépendance et pérennité, elle doit disposer d’une dotation en capital minimal de 1,5 millions d’euros, versée sur une période maximale de 10 ans.

Ce patrimoine initial doit être d’origine privée et ne peut être constitué de fonds ou de subventions publiques, bien que la fondation puisse dans certains cas en recevoir par la suite.

La fondation prend fin avec sa dissolution. Celle-ci peut être décidée par les organes de gouvernance de la fondation, par retrait de la reconnaissance d’utilité publique, ou si les versements n’ont pas été respectés.

Pour mener à bien son action, la fondation peut :

- consommer progressivement le patrimoine qu’elle a reçu lors de sa création. On parle de dotation consomptible.

- conserver le patrimoine reçu et utiliser comme ressources financières les revenus de ce patrimoine, les versements ultérieurs de ces fondateurs, ainsi que les dons, legs et subventions reçus après sa création par appel à la générosité publique.

Les fondations reconnues d’utilité publique sont soumises à des obligations comptables. Elles doivent :

- établir des comptes annuels et les publier

- communiquer ces comptes au ministère de l’Intérieur et à la Préfecture

- nommer un commissaire aux comptes en charge de leur vérification.

En termes de gouvernance, les FRUP sont gérées par un conseil d’administration, ou un conseil de surveillance et directoire, à l’image des SA (Sociétés Anonymes).

Elles doivent également comporter un collège composé de ses fondateurs, pour au moins 1/3, de représentants de l’Etat et de personnalités qualifiées.

Certaines FRUP ont un statut spécifique :

La fondation de coopération scientifique

L’objet de la fondation de coopération scientifique est exclusivement la recherche et l’enseignement supérieur.

Elle relève du statut des fondations reconnues d’utilité publique mais leur création est allégée, par simple décret.

Compte tenu de leur objet spécifique, il est laissé plus de poids dans le conseil d’administration aux fondateurs qui peuvent être majoritaires.

La fondation hospitalière

Il s’agit d’une fondation reconnue d’utilité publique. Ses fondateurs sont nécessairement des établissements publics de santé qui peuvent être majoritaires au conseil d’administration.

La fondation sous égide ou abritée

Définies par l’article 6 de la loi n°90-559 du 4 juillet 1990, ces fondations sont créées au sein d’une fondation reconnue d’utilité publique, ce qui facilite leur mise en place et leur gestion.

Faisant partie de la FRUP qui l’abrite, la fondation sous égide n’a pas la personnalité morale.

Elle est constituée par des personnes physiques ou morales fondatrices, sur décision et accord de la fondation abritante.

La fondation abritante définit avec les fondateurs la dotation initiale, la durée de vie de la fondation, ses règles de gouvernance, de gestion et de dissolution.

Les ressources sont perçues par la fondation abritante qui les affecte à l’action menée par la fondation sous égide.

Les obligations comptables sont satisfaites par la fondation abritante.

La Fondation de France est l’une des principales fondations abritantes.

Certaines fondations abritées relèvent d’un statut particulier :

La fondation universitaire

La fondation universitaire est une fondation abritée créée sous l’égide d’un établissement public à caractère scientifique, culturel et professionnel.

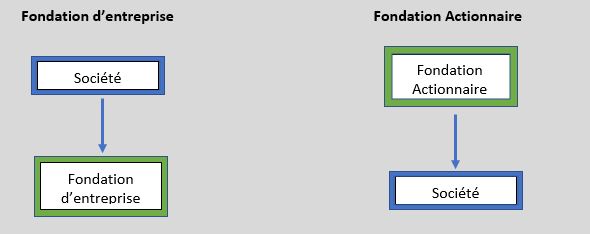

La fondation d’entreprise

Seules des personnes morales (entreprises, sociétés civiles ou commerciales, coopératives, mutuelles…) peuvent créer une fondation d’entreprise.

La fondation d’entreprise est créée par arrêté préfectoral, après approbation du ministère de l’Intérieur et pour une durée minimale de 5 ans.

Les entreprises ou sociétés fondatrices ne sont pas obligées de réaliser une dotation initiale mais elles doivent s’engager à un programme d’action pluriannuel (PAP) de 150.000 € minimum sur 5 ans.

Une fois créé, les fondations d’entreprise peuvent percevoir des subventions, des dons des salariés, des mandataires sociaux, de leurs actionnaires ou du groupe d’entreprise auquel elles appartiennent mais elles ne peuvent pas percevoir de dons ou legs du public.

Elles peuvent également placer leurs ressources financières et en percevoir les revenus.

Elles sont gérées par un conseil d’administration et un collège composé des entreprises et sociétés fondatrices et de représentants du personnel pour au moins 2/3 et de personnalités qualifiées.

Elles doivent établir leurs comptes annuels, les publier et les communiquer à la Préfecture. Elles doivent également nommer un commissaire aux comptes.

Elles sont dissoutes soit par décision des organes de gouvernance, par arrivé du terme ou par retrait de l’autorisation préfectoral.

Certaines fondations d’entreprise relèvent d’un régime spécifique :

La fondation partenariale

La fondation partenariale est une fondation d’entreprise nécessairement créée par un établissement public à caractère scientifique, culturel et professionnel.

À la différence des autres fondations d’entreprise, elle peut être créée pour une durée indéterminée et à la particularité de pouvoir recevoir des dons et legs du public.

fonds de dotation : une procédure de création allégée

On distingue deux sortes de fonds de dotation : les fonds de capitalisation, dédiant les revenus du patrimoine qui leur est affecté à une œuvre d’intérêt général et les fonds de redistribution, investissant leur capital dans d’autres structures menant une action philanthropique.

Les fonds de dotation bénéficient de procédures de création et de gestion allégées, les rendant plus facilement accessibles.

Création et gestion d’un fonds de dotation

Institués en 2008 par l’article 140 de la loi de modernisation de l’économie, les fonds de dotation présentent les mêmes caractéristiques que les fondations : affectation irrévocable d’un patrimoine, objet d’intérêt général, but non lucratif.

Ces structures visent à rendre l’action philanthropique plus aisée et plus accessible.

Les fonds de dotation sont créés par déclaration en préfecture, accompagnée d’un dossier relativement simple : formulaire de demande spécifique, statuts du fonds, liste des administrateurs.

La préfecture délivre un récépissé dans les 5 jours suivant le dépôt du dossier complet.

Une publication de création est ensuite faite au JOAFE (Journal Officiel des Associations et Fondations d’Entreprise) et permet de donner au fonds la personnalité morale.

À la création, une dotation minimale de 15.000 € est nécessaire.

Par la suite, les fonds de dotations peuvent recevoir des dons et legs. Ils peuvent faire appel à la générosité publique sur autorisation, ainsi qu’à des subventions publiques par autorisation ministérielle.

Ils peuvent également exercer des activités autorisées par leur statut afin d’en percevoir des revenus affectés à leur objectif d’intérêt général.

Ils sont dirigés par un conseil d’administration, composé librement. Seul un seuil minimum de 3 membres nommées initialement par les fondateurs est nécessaire.

Si leur dotation initiale est supérieure à 1 millions d’euros, ils doivent également comporter un comité consultatif.

La gouvernance s’organise librement dans les statuts. Aucune contrainte n’est imposée en termes d’assemblée, de modalités de convocation, de règles de majorité …

Ils sont dissous par décision des organes de direction, par réalisation d’une condition statutaire ou par voie judiciaire.

La tenue d’une comptabilité est obligatoire ainsi que sa publication et sa communication à la Préfecture. Si les ressources du fonds sont supérieures à 10.000 €, il est nécessaire de nommer un commissaire aux comptes.

Fonds de dotation de capitalisation et fonds de dotation de redistribution

Il existe 2 types de fonds de dotation :

- Les fonds dits opérationnels, menant eux-mêmes leur activité d’intérêt général et gérant leurs actifs dans cet objectif.

Le plus souvent, le fonds de dotation n’utilise que les revenus de son patrimoine pour mener à bien son action. Il s’agit de fonds de dotation de capitalisation.

- Les fonds qui aident d’autres personnes morales à but non lucratif à réaliser leur objet en leur fournissant des ressources financières. On parle de fonds de dotation redistributeurs.

Ne pas confondre

Fondations, fonds de dotation et association :

Ces structures poursuivent un objectif d’intérêt général et ont toutes trois la personnalité morale.

Les fondations et fonds de dotation sont créés dans l’objectif de disposer d’un patrimoine pour mener à bien leurs actions. Ils sont gérés par des personnes physiques, souvent celles qui ont affecté une partie de leur patrimoine, mais ne comportent pas de membres. Ils ont vocation à survivre à leurs fondateurs.

Les associations naissent de la réunion de plusieurs membres souhaitant mener une action collective. Elles ne détiennent pas nécessairement de patrimoine. Elles visent à réunir leurs membres autour d’une ou plusieurs actions d’intérêt général. Elles sont gérées en assemblée sur la base d’un processus de décision démocratique dans lequel chaque membre dispose d’une voix. En l’absence de membres, les associations doivent être dissoutes.

Fondations, fonds de dotation et fiducie :

A la différence d’une fondation ou d’un fonds de dotation, la fiducie n’est pas une personne morale mais un contrat. Par ailleurs, son objet est totalement différent.

La fiducie permet à un constituant de transférer tout ou partie de son patrimoine à une personne physique ou moral, le fiduciaire, à charge pour ce dernier de gérer ces actifs au profit d’un ou plusieurs bénéficiaires. Ce bénéficiaire peut être le constituant lui-même, le fiduciaire ou un tiers dans certaines conditions. Pendant la durée du contrat, le constituant ne dispose donc plus du patrimoine affecté à la fiducie.

Reconnue en droit français depuis 2007 (article 2011 du Code civil), la fiducie permet de protéger une personne physique dans la gestion de son patrimoine (enfant handicapé par exemple) ou de garantir un créancier (fiducie-sûreté). Son usage de transmission, fréquent dans les pays anglo-saxons, n’est pas permis en France.

fondation et fonds de dotation : quel avantage fiscal ?

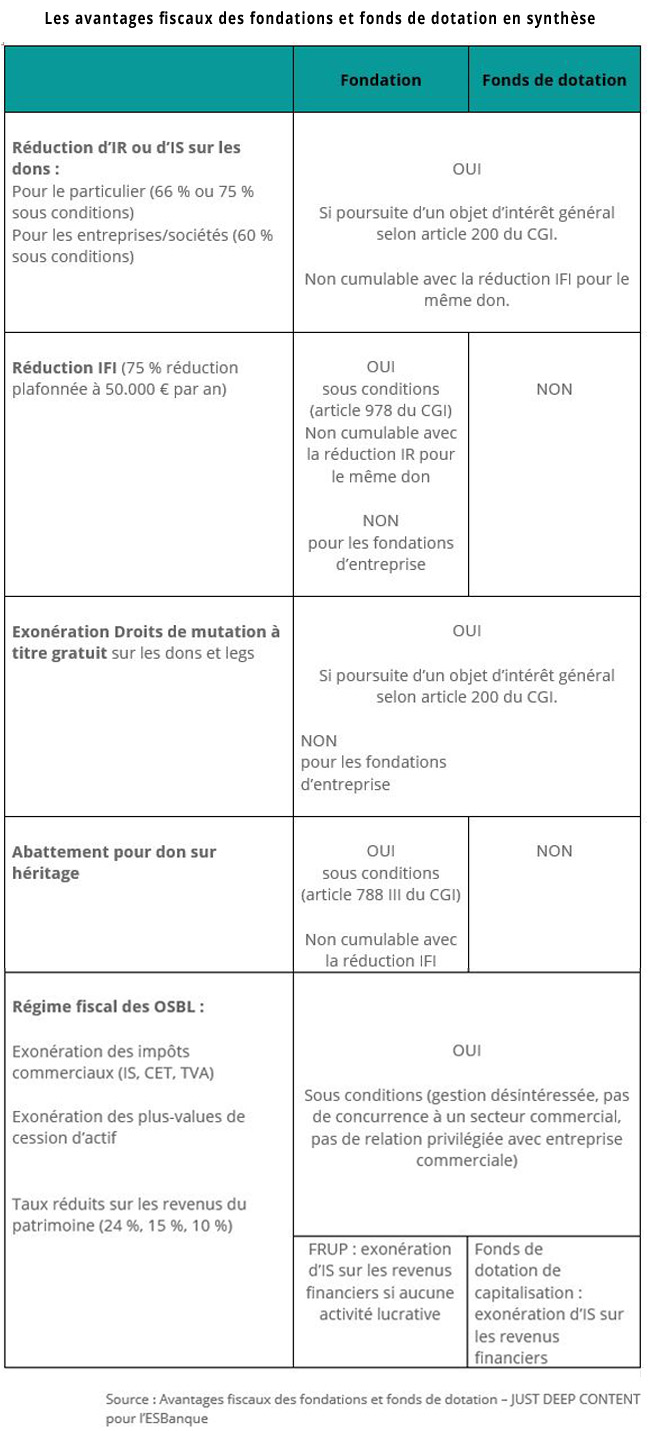

Les fondations et fonds de dotation bénéficient d’une imposition avantageuse, notamment le régime fiscal du mécénat et la fiscalité des organismes sans but lucratif (OSBL).

bénéficier du régime du mécénat

Les fondations et fonds de dotation offrent plusieurs types d’avantages fiscaux aux particuliers ou entreprises bienfaitrices.

Fondations, fonds de dotation : quels avantages fiscaux en termes d’IR, d’IFI et d’IS ?

Les fondations reconnues d’utilité publique (FRUP), les fondations universitaires, les fondations partenariales, les fondations d’entreprise et les fonds de dotation font partie des structures éligibles au régime du mécénat, à conditions de poursuivre un objet d’intérêt général listé aux articles 200 du CGI b) (réduction d’impôt des particuliers) et 238 bis du CGI (réduction d’impôt des entreprises).

La fondation abritante, si elle satisfait les conditions du mécénat, fait bénéficier de ce régime les fondations sous égide qu’elle abrite.

Réduction d’IR et d’IFI pour les particuliers donateurs

Les particuliers donateurs en faveur d’une fondation ou d’un fonds de dotation bénéficient d’une réduction d’impôt sur le revenu de 66 % du montant du don dans la limite de 20 % du revenu imposable (article 200 du CGI). Si le don dépasse ce plafond, l’excédent peut être utilisé sur les 5 années suivantes.

En cas de dons à une fondation d’entreprise, cette réduction ne concerne que les salariés, mandataires sociaux, actionnaires de l’entreprise fondatrice ou de son groupe.

Seuls les dons en numéraire (sommes d’argent), en nature, les dons ou abandons de revenus (mise à disposition de l’usage d’un bien à titre gratuit par exemple), réalisés de manière désintéressée et sans contrepartie, peuvent donner lieu à réduction d’impôt.

Le taux de réduction est porté à 75 % dans la limite de 1.000 € par an en 2020 et 2021 (547 € auparavant) pour les dons réalisés en faveur d’organismes d’aide aux personnes en difficulté. Les dons à ces organismes excédant ce seuil bénéficient de la réduction au taux de 66 %.

Le don à une FRUP, une fondation universitaire ou une fondation partenariale offre également une réduction d’IFI (article 978 du CGI) de 75 % du montant du don plafonné à 50.000 € par an.

Il peut s’agir de don en numéraire ou de don en pleine propriété d’actions cotées.

La réduction à l’IR et la réduction sur l’IFI ne sont pas cumulables pour le même don. Il est néanmoins possible de répartir le don entre les deux dispositifs.

Attention :

Les dons à un fonds de dotation ou à une fondation d’entreprise n’offrent pas de réduction sur l’IFI.

Réduction d’IR ou d’IS pour les entreprises et sociétés donatrices

Les sociétés et entreprises réalisant des dons en faveur de fondation ou fonds de dotation bénéficient d’une réduction sur leurs bénéfices imposables à l’IR (régime réel d’imposition) ou à l’IS.

Il peut s’agir de dons financiers, en nature ou en compétence (mise à disposition de main d’œuvre par exemple), à condition que l’entreprise n’en retire aucune contrepartie directe ou indirecte.

La loi Aillagon de 2003 a quasiment doublé le taux de cette réduction qui s’élève depuis lors à :

- 60 % du montant du don s’il est inférieur à 2 millions d’euros et 40 % sur la fraction du don supérieure à 2 millions d’euros (sauf s’il est réalisé en faveur d’un organisme d’aide aux personnes en difficulté, auquel cas le taux reste de 60 %)

- dans la limite d’un plafond annuel de 20.000 € de réduction d’impôt ou de 0,005 % (5 pour mille) du chiffre d’affaires annuel HT. Si le plafond est dépassé, l’excédent peut être reporté sur les 5 exercices suivants.

Fondation, fonds de dotation : exonération de droits de mutations sur les dons et legs reçus

Lorsqu’un particulier réalise une donation ou un legs en faveur d’un établissement public ou reconnu d’utilité publique, des droits de mutation à titre gratuit sont dus selon le même barème que celui entre frères et sœurs (article 777 du CGI, dernier alinéa) : 35 % pour la part imposable inférieure à 24.430 €, 45 % au-delà.

Pour les autres structures non reconnues d’utilité publique, l’imposition aux droits de mutation est celle du barème entre tiers au taux de 60 % de la valeur du don ou du legs reçu.

Pour encourager le développement des structures philanthropiques et leurs moyens, des régimes d’exonération de droits de mutation à titre gratuit ont été instaurés (articles 794 et 795 du CGI).

Réservé initialement à certaines fondations, ce régime a été élargi par la Loi de Finances pour 2019 à l’ensemble des fondations reconnues d’utilité publique (FRUP) dont l’objet est d’intérêt général (au sens fiscal de l’article 200 du CGI 1 g) ).

Les fonds de dotation en bénéficient de manière élargie depuis la loi LME du 4 août 2008 (article 141).

Les fondations universitaires et les fondations partenariales peuvent également en bénéficier.

Les fondations abritantes qui relèvent de ce régime d’exonération en font bénéficier leurs fondations sous égide.

Cette exonération rend ces fondations et fonds de dotation pertinents dans certaines stratégies de transmission patrimoniale comme nous le verrons dans notre prochain article.

Attention :

Les dons et legs à une fondation d’entreprise ne permettent pas de bénéficier de cette exonération de droits de donation et succession.

Avantage fiscal des dons sur héritage à une fondation

De part la loi du 1er août 2003 relative au mécénat, les personnes venant d’hériter d’un patrimoine et réalisant un don de tout ou partie de cet héritage à une fondation bénéficient d’un avantage fiscal.

Elles peuvent en effet déduire le montant du don consenti de la base imposable aux droits de succession sur l’héritage reçu (article 788 III du CGI).

Ce don doit intervenir dans les 6 mois suivant le décès à l’origine de l’héritage et être réalisé en pleine propriété. Il n’est pas cumulable avec la réduction d’IR sur les dons.

Attention :

Les dons aux fonds de dotation n’offrent pas cet avantage fiscal.

Gestion des fondations et fonds de dotation : la fiscalité avantageuse des OSBL (Organisme sans but lucratif)

Les organismes qui poursuivent un objet à but non lucratif :

- ne sont pas imposables aux différentes impositions sur les bénéfices, dits impôts commerciaux : exonération d’IS, de CET (Contribution Économique Territoriale), de TVA (article 261-7-1° du CGI)

- bénéficient d’un taux réduit d’IS sur leurs revenus patrimoniaux (article 206-5 et 219 bis du CGI) :

- revenus de location d’immeubles, d’exploitation de propriétés forestières ou agricoles : taux de 24 %

- revenus financiers (revenus de capitaux mobiliers) : taux de 10 %, 15 % ou 24 % selon le type de revenus.

Les fondations reconnues d’utilité publique (FRUP) sont exonérées d’IS sur leurs revenus financiers lorsqu’elles n’exercent aucune activité lucrative.

Il en est de même pour les fonds de dotation de capitalisation qui n’ont pas dans leur statut la possibilité de consommer leur capital. - Les plus-values de cession d’actif ne sont pas imposables (sauf cession d’actifs agricoles).

Pour relever du régime des organismes sans but lucratif (OSBL) :

- la gestion doit être désintéressée : les dirigeants et gestionnaires de la structure ne doivent pas avoir un intérêt direct ou indirect dans son activité.

- l’activité menée ne doit pas faire concurrence à une entreprise commerciale.

- Enfin, cette entité ne doit pas avoir des relations privilégiées avec une société commerciale et lui fournir un service qui lui donnerait un avantage concurrentiel.

Si ces conditions sont satisfaites, les fondations et fonds de dotation peuvent bénéficier du régime fiscal des OSBL.

Si les fondations et fonds de dotation mènent également une activité lucrative, celle-ci doit rester accessoire et les recettes annuelles de ces activités doivent être inférieures à un seuil revalorisé annuellement (72.144 € pour 2021).

fondation et fonds de dotation : risques fiscaux et patrimoniaux

Contrepartie de ces avantages fiscaux, les fondations et fonds de dotation encourent un risque de redressement en cas de non-respect des conditions requises.

Dans la mesure où la création d’une fondation ou fonds de dotation nécessite une donation ou un legs, il existe également un risque de remise en cause civile si certaines règles ne sont pas respectées.

remise en cause du régime d’exonération des OSBL

Le bénéfice de ce régime ne dépend pas de la forme juridique de l’entité mais d’une réalité économique : le type d’activité poursuivie et la manière dont elle est menée.

Une fondation ou un fonds de de dotation ne bénéficient donc pas de facto du régime d’exonération des OSBL du fait de leur statut juridique.

L’administration fiscale est particulièrement attentive au respect des conditions permettant de bénéficier du régime favorable des OSBL et mène des vérifications de comptabilité et des contrôles fiscaux à ce sujet.

contrôles et requalification du régime fiscal du mécénat

La loi récente du 24 août 2021 renforce le contrôle du régime du mécénat et le respect de ses conditions. Elle prévoit entre autres :

- de nouvelles obligations déclaratives des organismes bénéficiaires de dons (montant total des dons perçus et reçus délivrés, nécessité de reçu fiscaux pour les entreprise donatrices).

- un élargissement à partir de 2022 du contrôle sur place des reçus délivrés et des contrôles de régularité des conditions que doit satisfaire l’organisme bénéficiaire.

- une extension de la liste des infractions pénales encourues.

Les conditions permettant de bénéficier du régime des OSBL ou du mécénat tenant principalement à l’appréciation de l’activité de la fondation ou du fonds de dotation, il est possible de demander confirmation de l’éligibilité de la structure à ces régimes fiscaux par une procédure de rescrit auprès de l’administration fiscale.

On distingue ainsi :

- le rescrit « fiscalité » permettant d’interroger l’administration sur l’éligibilité au régime des OSBL.

- le rescrit « mécénat » concernant la possibilité de relever du régime fiscal du mécénat.

dons et legs aux fondations et fonds de dotation : risques civils

La dotation initiale nécessaire à la création d’une fondation ou d’un fonds de dotation suppose un acte de donation ou un legs en leur faveur.

Qu’il s’agisse d’un don manuel d’une somme d’argent ou d’un bien meuble, d’une donation de bien immobilier, d’un testament, la dotation n’échappe pas aux règles de la dévolution successorale.

Comme toute donation, la donation faite à une fondation ou fonds de dotation doit être réunie fictivement à la succession du donateur pour le calcul de la masse successorale et de la quotité disponible.

En présence d’héritiers réservataires (descendants, conjoint dans certains cas), cette donation ou legs ne devra pas excéder la quotité disponible (dont la proportion dépend de la qualité et du nombre des héritiers réservataires : ½ du patrimoine en présence d’un enfant, 1/3 en présence de 2 enfants, ¼ au-delà).

Créer une fondation en la dotant d’un patrimoine conséquent dans l’objectif de déshériter un héritier réservataire ou de réduire sa part réservataire serait remise en cause par l’action en réduction dont peut disposer cet héritier (sauf à ce que ce dernier y est volontairement et expressément renoncé par une renonciation anticipée à l’action de réduction (RAAR)).

Enfin, l’acte de donation pourrait être requalifié civilement si le donateur, également fondateur et dirigeant de la fondation ou fonds de dotation, continuait à utiliser le bien à titre personnel ou en percevoir des revenus. L’acte ne serait plus considéré comme une libéralité en l’absence de dessaisissement de l’objet et d’appauvrissement du patrimoine du donateur.

On l’aura compris, créer une fondation ou un fonds de dotation dans l’idée de bénéficier d’un régime de défiscalisation ou de passer outre les règles de l’héritage n’aurait pas de sens et serait source de risques patrimoniaux et fiscaux.

Néanmoins, lorsqu’un véritable objectif philanthropique est recherché, que les conditions de mise en place et de fonctionnement sont respectées, les fondations et fonds de dotations peuvent s’insérer de manière pertinente dans certaines situations patrimoniales et en accroître l’optimisation.

Nous développerons ces stratégies patrimoniales dans notre prochain article.

Auteur

Anne Brouard ![]()

Intervenante-formatrice pour le CESB Expert en Gestion de Patrimoine, diplôme RNCP Niveau 7, Ingénieur patrimonial et fondateur de JUST DEEP CONTENT, agence de contenu spécialisée en gestion de patrimoine

Sources :

- Article 18 de la loi du 23 juillet 1987 relative au développement du mécénat

- Articles L344-11 et suivants du code de la recherche

- Loi n°2006-450 du 18 avril 2006 de programme pour la recherche

- Article 6 de la loi n°90-559 du 4 juillet 1990

- Article 4 de la loi n°90-559 du 4 juillet 1990

- Article L719-12 du code de l’éducation

- Article L719-13 du code de l’éducation

- Loi n°2007-1199 du 10 août 2007 relative aux libertés et responsabilités des universités

- Loi N°2008-776 du 4 août 2008, dite LME, article 140

- Loi N°2008-776 du 4 août 2008, dite LME, article 141

- Loi n°2003-709 du 1er août 2003 relative au mécénat

- Loi de Finances pour 2019

- Article 2011 du Code civil

- Loi 2021-1109 du 24 août 2021 confortant le respect des principes de la République

- Article 200 du Code Général des Impôts

- Article 206-5 du CGI

- Article 219 bis du CGI

- Article 238 bis du CGI

- Article 261-7-1° du CGI

- Article 777 du CGI

- Article 788 III du CGI