Rédaction Web : JUST DEEP CONTENT

Quatre stratégies patrimoniales dans lesquelles les fondations et les fonds de dotation constituent des outils d’optimisation pertinents.

Les fondations et les fonds de dotation permettent de consacrer une partie de son patrimoine à un objectif d’intérêt général et bénéficient, sous conditions, de régimes fiscaux avantageux.

Comme nous l’avons vu dans notre précédent article, il ne serait question d’utiliser ces structures pour leurs seuls avantages fiscaux ou pour contourner les règles civiles de la transmission successorale. L’utilisation des fondations et fonds de dotation, le respect de leur objet et de leurs règles de fonctionnement font l’objet de contrôles croissants et peuvent être requalifiés fiscalement ou civilement.

Pour autant, les fondations et fonds de dotation peuvent constituer des outils d’optimisation patrimoniale judicieux, à une seule condition : respecter de véritables intention et action philanthropiques.

Nous présenterons ici 4 stratégies patrimoniales dans lesquelles ces outils sont particulièrement pertinents.

SOMMAIRE

- Optimiser la transmission successorale en réalisant en famille une œuvre d’intérêt général

- Objectif philanthropique et optimisation de l’IFI : affecter un patrimoine immobilier à une fondation ou fonds de dotation

- Optimiser la cession d’entreprise via une fondation ou fonds de dotation

- Fondation ou fonds de dotation : une alternative à la cession ou à la transmission familiale de l’entreprise

optimiser la transmission successorale en réalisant en famille une œuvre d’intérêt général

Lorsqu’une famille a une motivation commune pour une action d’intérêt générale, qu’il est nécessaire d’y consacrer des actifs patrimoniaux, les fondations et les fonds de dotation sont des outils d’optimisation patrimoniale efficients.

Ces structures permettent d’optimiser la transmission successorale sur les actifs concernés.

Prenons le cas de parents et leurs enfants mobilisés autour d’un objectif d’intérêt général. Les parents créent une fondation ou fonds de dotation à cet effet en y affectant une partie de leur patrimoine.

Cette fondation ou fonds de dotation a vocation à leur survivre et les enfants souhaitent la poursuivre également.

L’action philanthropique menée nécessitera des fonds supplémentaires dans le temps.

Les parents ont alors intérêt à anticiper cette situation et à réaliser de leur vivant des donations ou legs d’actifs patrimoniaux à la fondation ou au fonds de dotation.

Ces donations, ou legs, seront exonérés de droit de mutation à titre gratuit sous certaines conditions, comme nous l’avons vu dans notre précédent article.

L’anticipation des besoins financiers de la fondation ou fonds de dotation dans le temps aura ainsi permis d’optimiser la fiscalité de la transmission familiale.

En effet, en l’absence de donation ou legs complémentaires à la fondation ou fonds de dotation par les parents, les enfants auront à réaliser cette opération eux-mêmes après le décès de leurs parents. Au passage, ils auront payé les droits de succession sur les actifs patrimoniaux reçus en héritage de leurs parents et qu’ils vont ensuite affecter à l’action philanthropique qu’ils souhaitent poursuivre.

L’optimisation de transmission patrimoniale est la même si la motivation d’action philanthropique est davantage celle des enfants que des parents.

Au moment de préparer leur transmission successorale, les parents ont alors intérêt à créer une fondation ou fonds de dotation ayant pour objet l’action d’intérêt général que souhaite poursuivre un ou plusieurs enfants et de réaliser une donation ou legs à cette structure.

Réaliser une donation ou un legs en faveur d’un ou plusieurs enfants et les laisser ensuite créer une structure philanthropique engendrent l’imposition aux droits de mutation à titre gratuit alors que la donation ou legs directement à une fondation ou fonds de dotation sont exonérés de droits.

On pourrait penser également à une structure sociétaire pour mener cette action d’intérêt général en famille. L’objet n’étant pas commercial, on privilégierait la société civile.

Cette société serait nettement moins pertinente : les fonds lui sont affectés par apport et non par dotation (donation ou legs). Les parents reçoivent donc des parts sociales dont la valeur entre dans leur patrimoine imposable aux droits de succession.

La pérennité de l’action menée est beaucoup plus difficile à assurer : il faut prévoir le devenir de la société en cas de décès des parents.

Enfin, lors de sa gestion, la société civile est imposable annuellement à l’IR ou à l’IS selon l’option choisie.

Comparativement, la fondation ou le fonds de dotation bénéficient, sous conditions, du régime fiscal des OSBL (organisme sans but lucratif), leur permettant d’être exonérés d’imposition ou de bénéficier de taux réduits, comme nous l’avons détaillé dans notre précédent article.

Par ailleurs, chaque don à la fondation ou au fonds de dotation permet au membre de la famille qui le réalise de bénéficier d’une réduction d’impôt sur le revenu, sous respect de certaines conditions. Un apport complémentaire en capital à la société n’offre aucun avantage fiscal et est relativement lourd à réaliser (rédaction d’acte d’apport…).

Une association peut également bénéficier du régime fiscal des OSBL ainsi que de la réduction pour don. Néanmoins, elle n’a pas pour objet de détenir et de gérer un patrimoine privé familial. Elle est ouverte à tout membre intéressé par l’action et son objet est d’ailleurs de fédérer le plus grand nombre d’adhérents. Elle ne répondrait donc pas au souhait et au besoin de la famille de mener une action philanthropique familiale et d’y affecter une partie du patrimoine.

objectif philanthropique et optimisation de l’ifi : affecter un patrimoine immobilier à une fondation ou fonds de dotation

Les fondations et les fonds de dotation permettent de réduire l’IFI tout en poursuivant un objectif philanthropique. Ceci de deux manières :

bénéficier d’une réduction d’ifi : uniquement via les fondations

Une personne imposable à l’IFI et qui souhaite poursuivre une action d’intérêt général peut créer une fondation et réaliser annuellement un don en faveur de cette fondation. L’IFI annuel sera réduit voir annulé selon le montant du don et de l’impôt.

Réaliser un don en faveur d’une fondation permet en effet de bénéficier d’une réduction d’IFI de 75 % du montant du don plafonné à 50.000 € par an comme nous l’avons vu dans notre précédent article.

Attention, seuls les dons en faveur d’une fondation permettent cette réduction. Les dons en faveur de fonds de dotation n’y ouvrent pas droit.

réduire la base imposable à l’ifi : donation de bien immobilier en pleine propriété, de droit temporaire d’usufruit ou donation avec réserve d’usufruit à une fondation ou un fonds de dotation

Trois types de donation de biens immobiliers à une fondation ou un fonds de dotation permettent de réduire la base imposable à IFI.

Donation immobilière en pleine propriété à une fondation ou à un fonds de dotation

Lorsqu’un bien est affecté à une fondation ou à un fonds de dotation, il sort du patrimoine du fondateur. Ainsi, s’il s’agit d’un bien immobilier, cet immeuble ne fait plus partie de son patrimoine imposable à l’IFI.

Cette affectation est réalisée par une donation non imposable aux droits de mutation à titre gratuit, sous conditions, comme nous l’avons vu. Elle permet ainsi de réduire l’IFI sans nécessiter d’imposition supplémentaire.

Afin d’éviter toute requalification, il est néanmoins important que ce bien immobilier donné ait une utilité pour la fondation ou le fonds de dotation. L’opération doit avoir avant tout un objectif patrimonial et permettre la poursuite de l’intérêt général de la fondation ou fonds de dotation.

Cette donation doit également être réelle. Le fondateur-donateur ne doit pas se comporter comme propriétaire du bien, continuer à l’occuper ou en percevoir des revenus.

Donation temporaire d’usufruit à une fondation ou fonds de dotation

Il est possible de doter une fondation ou un fonds de dotation de droits réels immobiliers.

Dès lors le fondateur peut également réaliser une donation temporaire d’usufruit à la fondation ou fonds de dotation afin de permettre à cette structure de bénéficier de l’usage d’un bien immobilier ou des revenus de ce bien pendant une période déterminée. Il conserve alors la nue-propriété.

Comme nous l’avons vu, la donation en faveur de la fondation ou du fonds de dotation n’est pas imposable, sous conditions, aux droits de mutation à titre gratuit.

Cette donation temporaire d’usufruit permet d’exclure du patrimoine imposable à l’IFI la totalité de la valeur du bien pendant la durée définie. En cas de démembrement de propriété, sauf cas spécifique, l’usufruitier est le seul redevable de l’IFI sur la valeur totale du bien (article 968 du CGI).

Ici encore, afin de ne pas être considéré comme abusive, cette donation d’usufruit temporaire doit avoir un sens pour la fondation ou le fonds de dotation et lui permettre de poursuivre son objectif d’intérêt général.

Le donateur doit également avoir réellement donné cet usufruit temporaire et ne pas, dans les faits, conserver l’usage ou les revenus du bien.

L’administration fiscale a clairement établi les conditions dans lesquelles les donations temporaires d’usufruit à un organisme caritatif ne seraient pas susceptibles d’une procédure de répression pour abus de droit. Le bulletin officiel des impôts du 6 novembre 2003 (ISF) et du 8 juin 2018 (IFI) précise ainsi que cette donation :

- doit être réalisée par acte notarié.

- en faveur d’une fondation ou association reconnue d’utilité publique, associations cultuelles ou de bienfaisance autorisées à recevoir des dons et legs, établissements d’enseignement supérieur ou artistique à but non lucratif.

La fondation reconnue d’utilité publique est clairement citée dans le texte. Il n’en est pas de même pour le fonds de dotation. Néanmoins l’administration rappelle que l’organisme bénéficiaire doit être d’intérêt général et habilité à recevoir des donations et par ailleurs que « l’intérêt général se caractérise par l’exercice d’une activité sans but lucratif, le caractère désintéressé de la gestion et l’absence de fonctionnement au profit d’un cercle restreint de personnes ».

Dès lors que le fonds de dotation remplit ces conditions, il semble possible qu’il puisse bénéficier de donation temporaire d’usufruit. Certains conseils recommandent néanmoins de réaliser une demande de rescrit auprès de l’administration fiscale à ce sujet. - pour une durée minimale de trois ans, prorogeable sans limite et pour une période qui peut-être plus courte.

- doit porter sur des actifs nécessaires à la réalisation de l’objet de la structure bénéficiaire. Le bien doit donc avoir une utilité pour l’organisme bénéficiaire ou lui procurer des revenus.

- doit préserver les droits de l’usufruitier. Le donateur ne doit pas se réserver l’administration, l’usage du bien ou ses revenus, même partiellement.

L’avantage de la donation temporaire d’usufruit et qu’elle permet au fondateur-donateur de récupérer la pleine propriété du bien au terme de la période définie dans l’acte de donation. Pendant cette période, la fondation ou le fonds de dotation ont de leur côté bénéficié de l’usage ou des revenus du bien.

Ces donations de biens immobiliers en pleine propriété ou en usufruit temporaire permettent également de réduire l’IR puisque les revenus fonciers ne sont plus perçus par le donateur.

donation avec réserve d’usufruit à une fondation ou fonds de dotation

Si le donateur souhaitait au contraire conserver l’usufruit du bien (l’usage et les revenus), il pourrait envisager la donation en nue-propriété à une fondation ou fonds de dotation, autrement dit réaliser une donation avec réserve d’usufruit.

Dans ce cas, il reste redevable de l’IFI sur la valeur en usufruit du bien. La base imposable est réduite uniquement de la valeur de la nue-propriété (Article 968 du CGI et BOI-PAT-IFI-20-20-30-10 n° 220).

optimiser la cession d’entreprise via une fondation ou fonds de dotation

Lorsque le cédant d’entreprise a un projet philanthropique, il est possible de créer une fondation ou un fonds de dotation auquel il serait affecté une partie des parts sociales de la société professionnelle.

Cette affectation de parts sociales se réalise par donation qui, comme nous l’avons vu, est non imposable aux droits de mutation à titre gratuit, sous conditions.

Mais la fondation ou le fonds de dotation peuvent-ils être actionnaires d’une société professionnelle ?

Leur objet est de mener à bien une mission philanthropique, pas de prendre ou détenir des participations et de les gérer telle que le ferait une société Holding. Elle n’a pas non plus pour objectif de gérer une entreprise.

Si la participation dans la société professionnelle est minoritaire, la détention de parts pourrait être considérée comme des titres de placement et n’entre pas en contradiction avec l’objet de la fondation.

Il en est autrement si la participation est majoritaire.

La Loi du 23 juillet 1987 sur le développement du mécénat ayant institué les fondations a établi dans son article 18-3 le principe dit de spécialité : lorsque la fondation a le contrôle de la société, elle ne doit pas s’immiscer dans la gestion de cette dernière.

Par ailleurs, avant 2019, cet article reconnaissait le droit au FRUP (Fondation Reconnue d’Utilité Publique) de détenir des parts sociales de société ayant une activité industrielle ou commerciale mais uniquement dans le cadre d’une opération de cession ou de transmission d’entreprise.

La réponse ministérielle Carayon du 6 juillet 2010, issue de la loi du 2 août 2005 en faveur des petites et moyennes entreprises (loi Jacob-Dutreil) est venue également réaffirmer cette situation.

La loi Pacte de 2019 a élargi cette possibilité de détention de parts sociales en ne le rattachant plus spécifiquement aux situations de transmission.

Les fonds de dotation ne sont pas soumis à ces obligations et peuvent donc détenir librement des parts sociales. Ils sont donc plus fréquemment utilisés dans ces stratégies.

L’acquéreur de l’entreprise va alors acheter les parts sociales au cédant en direct et à la fondation ou fonds de dotation pour la partie du capital détenue par ces derniers.

La fondation ou fonds de dotation ne seront pas imposés sur la plus-value de cession des parts sociales dans la mesure où le prix de cession et le prix des parts lors de la dotation sont proches. Par ailleurs, sous respect de certaines conditions, les fondations et fonds de dotation peuvent bénéficier du régime des OSBL et de l’exonération d’imposition sur plus-values.

Ces actifs professionnels ont ainsi pu être transmis à la fondation ou fonds de dotation puis vendus sans imposition permettant au cédant d’entreprise de réaliser son objectif philanthropique et d’optimiser fiscalement une partie de la cession.

Cette stratégie patrimoniale doit néanmoins être menée avec précaution pour éviter toute requalification pour abus de droit, d’autant plus depuis l’entrée en vigueur le 01/01/2020 de la nouvelle notion dite de mini-abus de droit.

L’affectation des parts sociales à la fondation ou fonds de dotation doit être réelle. Une fois la cession de ses parts réalisée, le cédant ne doit pas se réserver le prix de cession perçu par la fondation ou fonds de dotation, ou se comporter comme propriétaire de ces fonds.

La fondation ou fonds de dotation ne doivent pas avoir une activité fictive et doivent mener réellement des opérations dans l’objectif philanthropique défini.

Les parts sociales affectées doivent avoir une véritable utilité pour la fondation ou fond de dotation : perception de dividendes par exemple pour obtenir des ressources financières nécessaires à l’action philanthropique.

Enfin, il est préférable que la dotation des parts sociales à la fondation ou au fonds de dotation intervienne avant tout projet de cession, afin d’éviter que l’opération puisse être considérée comme réalisée dans un but exclusivement ou principalement fiscal.

Des précautions sont également à prendre d’un point de vue civil. Si les parts sociales transmises à la fondation ou au fonds de dotation excèdent la quotité disponible, les héritiers réservataires pourront mener l’action en réduction à la succession de leur parent entrepreneur, sauf à y avoir renoncé au préalable (par renonciation anticipée à l’action de réduction, RAAR).

fondation ou fonds de dotation : une alternative à la cession ou à la transmission familiale de l’entreprise

Les fondations et fonds de dotation participent également aux stratégies de transmission d’entreprise lorsque ni cession, ni transmission familiale ne sont recherchées ou envisagées.

Transmettre son entreprise passe traditionnellement par une cession à un tiers ou par une transmission familiale. La transmission via une fondation ou un fonds de dotation constitue une autre possibilité, une 3ème voix, dont l’usage est encore rare mais qui témoigne d’une nouvelle vision patrimoniale.

Comme nous l’avons vu, depuis la loi Pacte 2019, une fondation reconnue d’utilité publique peut être durablement et majoritairement actionnaire d’une société à caractère économique, à condition de respecter le principe de spécialité et ne pas s’immiscer dans la gestion.

Dès lors, un chef d’entreprise peut créer une fondation dans un objectif d’intérêt général et affecter une partie de ses parts sociales à cette fondation.

La dotation s’effectue par une donation des parts sociales à la fondation, non imposable aux droits de mutation à titre gratuit sous respect de certaines conditions.

La fondation devient alors actionnaire de la société d’exploitation. Elle doit néanmoins respecter le principe de spécialité, se consacrer principalement à son objet philanthropique, utiliser les dividendes des parts sociales à l’exercice de cet objectif et ne pas s’immiscer dans la gestion de la société d’exploitation.

Pour éviter ces contraintes, il est souvent interposé une société Holding détenant les parts de la société d’exploitation. Ce sont les parts de la Holding qui feront l’objet d’une dotation à la fondation.

Particulièrement répandu en Allemagne ou au Danemark, ce schéma est encore peu utilisé en France. En 2017, seuls 4 groupes français connus l’ont adopté : le laboratoire pharmaceutique Pierre Fabre, le groupe agro-industriel Avril (huiles Puget et Lesieur), le groupe de presse La Montagne et l’Institut Mérieux.

Ce schéma permet de stabiliser le capital et le devenir de la société :

- en cas de décès du chef d’entreprise

La fondation n’est pas dissoute puisqu’elle est totalement indépendante de ces fondateurs et a vocation à leur survivre. La fondation restera actionnaire, éventuellement majoritaire de la société si l’essentiel du capital lui avait été affectée.

La question de la transmission ne concernera que le capital que le chef d’entreprise a conservé. Il faudra bien sûr avoir pris soin de ne pas léser la réserve héréditaire des héritiers réservataires en affectant une valeur de capital trop importante à la fondation.

Par l’interposition d’une Holding détenant la majorité du capital de la société d’exploitation, la fondation peut être dans les faits actionnaire majoritaire en ne détenant elle-même que 51 % de la société Holding, soit 25 % de la valeur de la société.

Cette stratégie peut éviter une vente forcée de toute l’entreprise après le décès du chef d’entreprise, si aucun héritier ne souhaite rester actionnaire ou reprendre l’activité.

Il sera bien sûr nécessaire d’organiser le pouvoir de décision et de gestion de la société. L’organisation de la gouvernance sous forme de directoire et conseil de surveillance peut être pertinente et surtout le recrutement d’une équipe de direction solide.

- en cas de risque de rachat « hostile » du capital de la société

De la même manière, du vivant du chef d’entreprise, la fondation actionnaire permet de stabiliser la répartition actionnariale et éviter un rachat non souhaité par un fonds ou une entreprise tierce souhaitant devenir majoritaires.

Ces stratégies de dotation de capital à une fondation supposent néanmoins une décision mûrement réfléchie puisqu’elle est réalisée de manière irrévocable. Par ailleurs, elles privent les héritiers de percevoir ces actifs par succession et d’en disposer librement.

Le législateur encourage depuis quelques années la détention de capital de société d’exploitation par des fondations ou fonds de dotation lorsqu’ils permettent de stabiliser et pérenniser l’actionnariat.

En plus de donner la possibilité au FRUP de devenir fondation actionnaire, la loi Pacte de 2019 a également institué une nouvelle structure de détention, les fonds de pérennité.

Les fondations actionnaires

Depuis la loi Pacte de 2019, les fondations peuvent détenir des parts sociales de manière continue et non plus uniquement lors d’opération de transmission. Elles peuvent ainsi devenir de véritables fondations actionnaires. L’article 18-3 précité a été modifié en ce sens.

Néanmoins, le principe de spécialité demeure et les fondations actionnaires doivent conserver un but d’intérêt général et ne doivent pas s’immiscer dans la gestion des sociétés dont elles détiennent une participation au capital.

Les statuts de la fondation doivent également prévoir les conditions d’exercice par cette dernière des décisions concernant l’approbation des comptes, la distribution de dividendes, l’augmentation ou réduction de capital, ou encore les modifications statutaires de la société.

Les fonds de pérennité

La Loi Pacte de 2019 a également créé les fonds de pérennité.

Ces fonds ont vocation à recevoir en dotation, de manière irrévocable, des parts sociales d’une société d’exploitation. Il est donc dans leur nature même d’être fonds actionnaire.

Leur objet doit néanmoins rester philanthropique et ils doivent donc avoir pour objectif une action d’intérêt général. Mais ils doivent également gérer les parts sociales qu’ils détiennent et exercer les droits afférents à cette participation au capital. En cela, ils se comportent comme de véritables actionnaires de la société d’exploitation.

Ils doivent utiliser les revenus des parts sociales pour assurer la pérennité économique de la société d’exploitation et également pour mener à bien leur objet d’intérêt général.

Tout comme les fonds de dotation, leur procédure de création est allégée par rapport à celle d’une fondation. Une déclaration en préfecture suffit.

Ne pas confondre

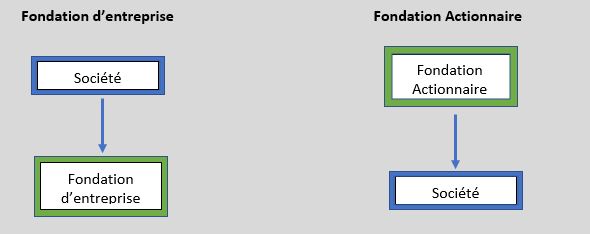

Fondation actionnaire et fondation d’entreprise

La fondation d’entreprise est créée par une dotation de l’entreprise elle-même en numéraire ou en nature (affectation de biens ou de droits sur ces biens) afin de mener une action d’intérêt général. Elle ne possède donc pas de parts au capital de l’entreprise.

La fondation actionnaire est créée par les actionnaires qui affectent tout ou partie de leurs parts sociales à la fondation. Cette fondation détient donc une participation capitalistique dans la société et perçoit des dividendes.

Source : JUST DEEP CONTENT pour l’ESBanque

Les fondations et les fonds de dotation sont avant tout des structures à but philanthropique. Oublier cet aspect et les utiliser dans un seul objectif d’optimisation fiscale serait s’exposer à des déconvenues et des risques patrimoniaux conséquents, comme nous en avons pu le voir dans notre précédent article.

Ce n’est que si cet objectif philanthropique est réel, que ces structures peuvent devenir des outils pertinents d’optimisation patrimoniale.

Dans tous les cas, leur développement témoigne d’un besoin croissant de sens patrimonial et d’une vision philanthropique du patrimoine.

Le patrimoine n’est pas seulement une richesse monétaire ou monétisable, cela peut également être un outil permettant d’agir selon des valeurs personnelles ou familiales communes, dans la poursuite d’un intérêt général.

Auteur

Anne Brouard ![]()

Intervenante-formatrice pour le CESB Expert en Gestion de Patrimoine, diplôme RNCP Niveau 7, Ingénieur patrimonial et fondateur de JUST DEEP CONTENT, agence de contenu spécialisée en gestion de patrimoine

Sources :

- Article 968 du CGI

- Bulletin officiel des impôts N° 176 du 6 novembre 2003

- BOI-PAT-IFI-20-20-30-10 du 8 juin 2018

- Article 18-3 Loi n° 87-571 du 23 juillet 1987 sur le développement du mécénat

- Réponse ministérielle Carayon du 6 juillet 2010

- Loi n° 2005-882 du 2 août 2005 en faveur des petites et moyennes entreprises

- Loi n° 2019-486 du 22 mai 2019 relative à la croissance et la transformation des entreprises (loi Pacte)