Rédaction Web : JUST DEEP CONTENT

Trois décisions récentes du Conseil d’État revoient le traitement fiscal des Management Packages : salaires et non plus-values. Explications

Les contrats de management package permettent d’associer au capital de l’entreprise, de motiver et de fidéliser les dirigeants et cadres stratégiques.

Ressemblant par le principe à l’intéressement des salariés au capital (stock-option, plan d’épargne d’entreprise), les management packages s’en distinguent par une plus grande diversité de fonctionnement (BSA (Bon de souscription d’actions), AGA (Attribution gratuite d’actions) …) et par leur attribution spécifique aux seuls dirigeants et cadres stratégiques constituant l’équipe de direction.

Ces contrats de management package sont le plus souvent utilisés lors d’une opération de LBO (Leverage Buy out) par laquelle un fonds d’investissement reprend une société via une Holding et un financement externe. L’équipe dirigeante est alors fidélisée et motivée au développement de l’entreprise par l’attribution de droits lui permettant d’entrer au capital de la Holding de reprise au côté du fonds d’investissement.

La multiplication des opérations de LBO a conduit à une évolution de l’interprétation de la fiscalité des gains associés au management package. La doctrine semblait avoir établi un certain principe, relativement clair, sur lequel les professionnels de la fusion-acquisition et les conseils des dirigeants pouvaient se baser.

Trois décisions récentes du Conseil d’État viennent bouleverser cette interprétation.

Le point sur les nouveaux critères retenus par ces décisions et leurs impacts sur ces opérations.

lbo (leverage buy out) et fonctionnement des management package

Les contrats de management package permettent d’intéresser l’équipe dirigeante au développement de l’entreprise. Leur traitement fiscal reposait jusqu’ici sur une doctrine établie.

le management package : un mode d’intéressement des managers

Le management package est un outil d’intéressement au capital réservé aux managers et à certains cadres de l’entreprise.

Ce concept consiste à associer le cadre ou le dirigeant à une stratégie de performance financière, dans le cadre d’un rachat, du lancement d’une nouvelle activité, du redressement d’une filiale …

Il est le plus souvent utilisé dans le cadre d’une opération de LBO (Leverage Buy Out). Il permet au cadre ou au dirigeant de profiter d’une partie de la plus-value de sortie qui sera réalisée par les investisseurs lors de la cession de la société émettrice. Les cadres et/ou dirigeants sont alors motivés et associés à la logique de développement de l’entreprise.

Le Management Package peut être construit de différentes manières :

- actions de préférence

- attributions gratuites d’actions

- bon de souscription d’actions

- plan de stock-option…

Dans tous les cas, il s’agit de titres financiers ou de montages contractuels spécifiques, distincts des méthodes d’intéressement réservés aux membres du personnel.

Ces outils permettent aux dirigeants et aux cadres de participer au capital de l’entreprise, moyennant un investissement de départ plus ou moins important. La participation au capital peut en effet être attribuée à titre onéreux ou gratuit.

Lorsque le Management Package est mis en place en même temps qu’une opération de LBO (Leverage Buy Out), les dirigeants et cadres concernés détiennent une partie du capital de la Holding de reprise avec le fonds d’investissement, le plus souvent majoritaire.

Les cadres et dirigeants sont ainsi motivés au développement de l’entreprise puisqu’ils peuvent espérer une part de la plus-value de cession lors du débouclement du LBO. Parallèlement, le fonds d’investissement fidélise l’équipe de cadres et dirigeants qui assurera le développement économique de la société reprise.

L’opération de LBO faisant appel au crédit, les cadres et dirigeants concernés par le Management Package vont également bénéficier de l’effet de levier induit.

LBO (Leverage Buy Out) et effet de levier

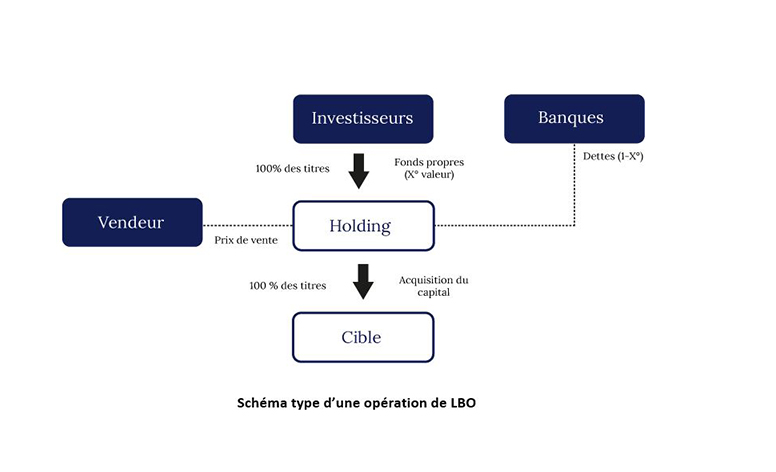

Les opérations de LBO consistent à utiliser le financement externe (crédit) pour la reprise d’une entreprise (« Leverage Buy Out » signifie « effet levier par apport externe »).

Le schéma consiste à créer une société Holding au capital de laquelle sont associés les repreneurs, c’est-à-dire en pratique le fonds d’investissement et les managers associés.

Cette holding est financée par une dette qui engage l’ensemble des associés.

L’effet de levier du LBO repose sur la différence entre la rentabilité attendue (ou réelle) de la société reprise et le coût généré par l’investissement.

La dette de financement d’acquisition est remboursée par le flux de trésorerie de l’entreprise (distribution de dividendes).

L’investisseur se rémunère sur la plus-value réalisée lors de la revente de la société, quelques années plus tard.

Source : Nicolas Bérard pour l’ESBanque

Tout comme les opérations de LBO, ces contrats de Management Package ont connu un très fort développement ces dernières années.

Parallèlement, la question de son traitement fiscal est devenue plus délicate.

La difficulté est en effet de déterminer la nature du revenu généré et sa catégorie d’imposition : s’agit-il de traitements et salaires OU de plus-values de cession des valeurs mobilières des particuliers ?

Traditionnellement, les sociétés cotées et les sociétés familiales ont recours aux instruments d’épargne salariale spécifiquement encadrés par la loi :

- plans d’épargne,

- stock-options,

- plan d’attribution d’actions gratuites

afin de motiver les dirigeants à maintenir la valeur du titre de la société.

Ces mécanismes ont la particularité de ne comporter aucun risque de perte et ont un régime fiscal stable défini par le CGI (Code Général des Impôts).

Certains opérateurs estimant le cadre juridique de ces divers outils trop contraignant et la fiscalité trop lourde dans la catégorie des traitements et salaires, le recours à d’autres mécanismes s’est développé : BSA (Bon de Souscription d’Actions), Options d’achat d’Actions, OCA (obligations convertibles en Actions) … S’agissant de participation au capital, le gain serait alors susceptible de relever des plus-values de cession si une véritable prise de risque est prise lors de l’investissement.

quels sont les critères de qualification du gain dégagés par la doctrine?

Le déroulement d’une opération de Management Package comporte deux périodes :

- dans un premier temps, le management achète ou est attributaire de droits qui lui permettront, s’il le souhaite, de détenir à une date donnée des actions de la Holding de reprise et donc d’entrer à son capital. Pour cela, il doit lever l’option d’achat d’actions associée à ses droits. Il acquiert alors l’action au prix prévu au contrat initial et non à sa valeur au jour de la levée de l’option, réalisant alors un gain dit d’exercice des bons.

Si initialement, les droits acquis ou attribués l’ont été à un prix inférieur à leur valeur réelle de marché, on constate également un gain dit d’acquisition.

- une fois la levée d’option réalisée, le dirigeant ou le cadre concerné devient actionnaire de la Holding de reprise. Il le restera le plus souvent jusqu’au jour où le fonds cèdera sa participation, profitant de la cession globale pour constater une plus-value ou gain de cession.

En pratique, les gains de management package suivent ces deux étapes et se composent de deux parties :

- une « plus-value d’acquisition » égale à la différence entre la valeur de l’action à la date de levée de l’option et le prix de souscription initial de l’option d’achat d’actions ou d’acquisition de BSA,

- et une « plus-value de cession » égale à la différence entre le prix de cession et la valeur de l’action au moment de la levée de l’option.

La jurisprudence a évolué ces dernières années afin de déterminer le régime fiscal applicable à ces gains.

Ainsi, dans l’hypothèse où celui-ci traduit une prise de risque, le juge a pu retenir que ce gain suivait le régime fiscal des plus-values sur valeurs mobilières des particuliers.

La question récurrente de la prise de risque capitalistique

Jusqu’alors, à la lecture des décisions du juge administratif, la reconnaissance d’un véritable aléa économique permettait de considérer une opération comme purement capitalistique et susceptible de relever du régime des plus-values sur valeurs mobilières des particuliers.

Cet aléa résulte d’un investissement financier significatif des contribuables par rapport à leurs revenus.

Néanmoins, dans certains cas, le dirigeant procède à une mise de fonds quasiment nulle ou totalement disproportionnée par rapport aux gains qu’il retire de l’opération de LBO. Il est alors dans une situation différente de celle d’un investisseur qui achète des actions et qui prend un vrai risque.

Lorsque l’opération ne présente aucun risque pour le cédant, la plus-value de cession de titres a ainsi pu être requalifiée en revenu d’activité, imposable dans la catégorie des traitements et salaires.

Le Conseil d’État s’est prononcé sur la nature fiscale du gain résultant de l’exercice d’options d’achat d’actions en dehors du cadre légal des stock-options (CE 26 septembre 2014, n° 365573).

Dans cette affaire, le juge a retenu que le contribuable n’avait supporté, en raison de la possibilité qu’il avait de renoncer à lever l’option, aucun risque en capital compte tenu du caractère modique de l’indemnité d’immobilisation qui était due, y compris en l’absence de levée de l’option par l’intéressé.

En outre, ce revenu trouvait sa source dans le contrat de travail du contribuable, la levée de l’option étant soumise à une condition d’exercice des fonctions de direction pendant au moins 5 ans.

Il a donc été considéré qu’il avait le caractère d’un avantage en numéraire, imposable en traitements et salaires.

Ainsi, au fil des années, la standardisation des bonnes pratiques et les échanges nourris avec l’administration fiscale ont laissé penser aux opérateurs de management packages que le risque pour les dirigeants de requalification des gains en salaires était modéré, si les recommandations étaient suivies à la lettre.

dernières décisions du conseil d’état : une nouvelle grille de lecture de la fiscalité des management package

Trois décisions récentes du Conseil d’État revoient totalement les critères de qualification fiscale des gains issus de management package. Leur impact est considérable sur les opérations de LBO et management package en cours mais aussi sur les schémas à venir.

management package : les nouveaux critères retenus par les décisions du conseil d’état

Par trois décisions de plénière fiscale rendues le 13 juillet 2021 (n°435452, n°437498 et n°428506), le Conseil d’Etat s’est prononcé sur le traitement fiscal de gain réalisés dans le cadre de management packages mis en place au profit de certains dirigeants et managers, sous la forme d’attribution de bons de souscription d’actions (BSA) et d’options d’achat d’actions.

Par ces trois décisions, le Conseil d’Etat a souhaité clarifier sa doctrine en jugeant que les gains tirés d’instruments souscrits ou reçus « hors du cadre de mécanismes légaux d’intéressement » doivent être imposés dans la catégorie des traitements et salaires, dès lors qu’ils trouvent essentiellement leur source dans l’exercice, par l’intéressé, « de ses fonctions de dirigeant ou salarié ».

Bien que ces décisions concernent au premier rang des instruments optionnels de management packages mis en place dans le cadre d’opérations de LBO anciennes (par utilisation de BSA ou de contrats de souscription d’options), leur portée va bien au-delà et concerne l’ensemble des gains réalisés par des dirigeants ou salariés sur des instruments émis par leur groupe.

Le Conseil d’Etat identifie 3 gains distincts susceptibles d’être imposés dans la catégorie des traitements et salaires :

- Le gain d’acquisition initial

Le Conseil d’Etat isole un premier gain consistant en la différence entre la valeur réelle de l’instrument reçu (le droit à acquérir des actions tels les BSA) et le prix effectivement payé pour cela à l’origine du contrat de management package. Ce gain d’acquisition est considéré comme imposable en salaires l’année de la réception de l’instrument, s’il existe un lien entre cet avantage et les fonctions de dirigeant ou salarié du bénéficiaire.

Cette analyse, à l’opposé des positions historiquement tenues par l’administration, induit certes un éventuel impôt dû sans que le bénéficiaire ne dispose de liquidités, mais permet surtout de confirmer que l’avantage imposable ne « pollue pas » l’éventuelle plus-value réalisée sur l’instrument sous-payé.

En outre, la prescription pourrait dans les faits être acquise sur ce gain réalisé souvent plusieurs années avant le débouclage des management packages.

- Le gain d’exercice des bons

Pour les instruments optionnels (BSA, contrats de souscription d’options), le Conseil d’Etat juge que le gain de levée d’option (différence entre la valeur réelle de ces actions à la date de la levée et le prix d’exercice) est imposable en salaires l’année de la levée ou de l’exercice de l’option, lorsqu’il trouve essentiellement sa source dans l’exercice de fonctions de dirigeant ou salarié par l’intéressé.

- Le gain de cession

Le Conseil d’Etat rappelle la règle selon laquelle le gain de cession (différence entre le prix d’acquisition des actions et leur prix de cession) est en principe imposable en tant que plus-value de cession de valeurs mobilières.

Toutefois, il ajoute que ce gain peut constituer ” exceptionnellement ” un salaire lorsqu’il est acquis à raison des fonctions de salariés ou de dirigeant.

Peu importe alors que le titre n’ait pas été acquis à un prix préférentiel ou que le manager soit à risque de perdre un capital sur cet investissement.

Pour le Conseil d’Etat, si le dirigeant « a déjà été imposé au titre des traitements et salaires sur l’avantage de prix initial, la plus-value de cession est calculée sur la base du prix d’acquisition corrigé, fixé à la valeur réelle des titres lors de leur acquisition, c’est-à-dire sur la seule prise de valeur de marché du titre pendant sa détention, afin d’éviter la double taxation juridique du même revenu entre les mains du contribuable ».

Le Conseil d’Etat établit ainsi une distinction entre le gain provenant du prix préférentiel auquel ont été souscrits l’option d’achat des actions ou les BSA et le gain provenant de l’exercice de l’option ou des BSA et de leur cession.

Au travers de ces trois arrêts, l’attention est portée sur les liens entre les fonctions de direction exercées et la possibilité de bénéficier de l’avantage.

Ce lien est analysé par les juges au travers d’un faisceau d’indices illustré par les faits des trois décisions.

conséquences sur les contrats de management package en cours et à venir

Au-delà des interrogations techniques, il convient désormais de s’interroger sur la portée qu’il convient d’attribuer à ces décisions en présence de management packages structurés de façon différente de ceux exposés dans ces trois arrêts.

Le Conseil d’Etat reconnaît désormais qu’un mécanisme d’investissement générant chez les managers un risque réel de perte financière peut malgré tout revêtir un caractère salarial s’il se dénoue favorablement.

Cette position, qu’il faut vraisemblablement considérer comme acquise, ne peut qu’obliger à la réflexion sur la structuration des management packages.

Pour tenter de sécuriser le traitement fiscal de ces opérations, deux choix peuvent trouver à s’appliquer :

- supprimer l’essentiel des liens contractuels entre les instruments transférés aux managers et l’exercice de leurs fonctions (clauses dites de “leavers “, d’incessibilité, de non-concurrence, d’indexations sur les performances…). Cette approche sera souvent inapplicable puisque le management package vise justement à motiver et fidéliser le cadre ou dirigeant en l’associant à la réussite de l’entreprise. Dans tous les cas, elle n’offrira qu’une sécurité partielle aux dirigeants concernés.

- s’insérer dans le cadre d’un mécanisme légal d’intéressement (actions gratuites, BSPCE (Bon de Souscription de Parts de Créateurs d’Entreprise)…), puisque le régime fiscal de ces instruments est clairement défini et intègre déjà la nature ” salariale ” d’une partie des gains réalisés. Néanmoins, les conditions d’émission de ces instruments empêchent leur généralisation et ne les rendent pas adaptés à toutes les sociétés.

L’ensemble des acteurs du monde de la Fusion-Acquisition est actuellement dans l’attente d’une intervention du législateur qui permettrait de définir les règles claires de fonctionnement et d’imposition des management packages et apporterait davantage de stabilité à ces mécanismes.

Les conseils en gestion de patrimoine se doivent également d’être prudents sur ces sujets dans l’accompagnement de leurs clients, dirigeants ou cadres stratégiques.

Auteur

Nicolas Berard ![]()

Ingénieur Patrimonial – Intervenant-Formateur pour le CESB Expert en Gestion de Patrimoine, diplôme RNCP Niveau 7

Sources :

- Conseil d’État, 3 ème/ 8 ème SSR, 26/09/2014, n° 365573

- Conseil d’État, 3 ème, 8 ème, 9 ème et 10 ème= chambres réunies, 13/07/2021, n° 435452

- Conseil d’État, 3 ème, 8 ème, 9 ème et 10 ème chambres réunies, 13/07/2021, n° 437498

- Conseil d’État, 3 ème, 8 ème, 9 ème et 10 ème chambres réunies, 13/07/2021, n° 428506