Rédaction Web : JUST DEEP CONTENT

Comment est imposée la vente d’une SA, SAS, SARL ou autre société à l’IS ? Explications.

Qu’elles soient des PME, des ETI ou des grandes entreprises, les sociétés de capitaux à l’IS relèvent d’un fonctionnement et d’un régime bien différent de celui des sociétés de personnes à l’IR ou de l’entreprise individuelle.

Aussi la fiscalité de la cession de la société à l’IS (SARL, SA, SAS …) est totalement distincte de celle de la transmission de l’entreprise individuelle ou de la société à l’IR.

La plus-value peut être imposée au choix au PFU (Prélèvement forfaitaire unique) ou au barème de l’IR, avec dans ce dernier cas le bénéfice éventuel d’abattement pour durée de détention. Un autre dispositif d’abattement pour dirigeant partant à la retraite peut également être applicable.

Quels sont ces différents régimes et lequel choisir ?

SOMMAIRE

- Cession de titres de société à l’IS : PFU ou barème de l’IR sur option

- Barème de l’IR : les régimes d’abattement pour durée de détention

- Abattement pour dirigeant partant à la retraite : un régime commun au PFU et au barème de l’IR

Cession de titres de société à l’IS : PFU ou barème de l’IR sur option

La loi de finance de 2018 a introduit un nouveau principe d’imposition pour les cessions de titres de société à l’IS.

La plus-value de cession de titres de société à l’IS peut être imposée à un taux fixe (Prélèvement forfaitaire unique) ou sur option au barème de l’IR. Plusieurs types d’abattements sont également applicables.

Depuis le 01/01/2028, les plus-values sont soumises de plein droit au Prélèvement forfaitaire unique (PFU) de 30 % correspondant à un taux forfaitaire d’imposition sur le revenu de 12,8%, auquel s’ajoutent les prélèvements sociaux (PS) de 17,2%.

A cette imposition peut s’ajouter la contribution exceptionnelle sur les hauts revenus (CEHR) au taux de 3 % si le revenu fiscal de référence du foyer fiscal est compris entre 250.000 € et 500.000 € pour un célibataire, veuf ou divorcé (respectivement 500.000 € et 1.000.000 € pour un couple marié ou pacsé) et à un taux de 4 % au-delà de 500.000 € pour une personne seule (1.000.000 € pour des contribuables mariés ou pacsés).

Le taux global d’imposition peut donc atteindre 34% du montant de la plus-value.

Si le PFU est l’imposition de droit, il est néanmoins possible d’opter pour l’imposition de la plus-value au barème de l’IR. La plus-value est alors imposée au taux progressif de 11 % à 45 % (au-delà de 168.994 € de revenu par part de quotient familial pour 2023).

Attention :

L’option pour le barème de l’IR est globale et entraîne l’imposition au barème également de l’ensemble des autres revenus de capitaux mobiliers (dividendes, coupons …).

Les prélèvements sociaux au taux de 17,2 % sont également dus. Néanmoins, dans le cas de l’option pour le barème de l’IR, un taux de CSG de 6,8 % est déductible des revenus imposables de l’année du paiement des PS. Cette déduction de CSG n’est pas applicable si la plus-value est imposée au PFU.

La CEHR au taux de 3 % ou 4 % reste également due en cas d’option pour le barème de l’IR.

A noter :

Dans tous les cas (PFU ou choix du barème de l’IR), l’impôt sur plus-value est payé l’année suivant la cession, après établissement de la déclaration d’impôt sur le revenu de l’année de cession.

Il n’y a pas de prélèvement libératoire de l’imposition sur plus-value comme cela est le cas pour l’imposition des dividendes.

La première question qui se pose pour le cédant est donc le choix entre le PFU et le barème de l’IR.

La réponse peut paraître assez évidente et repose sur la comparaison entre le taux forfaitaire d’imposition de 12,8 % et la tranche marginale atteinte par le cédant dans le barème de l’IR.

En cas de cession de société à l’IS, les montants de plus-values concernées ainsi que les autres revenus du foyer fiscal atteignent le plus souvent des valeurs supérieures à la première tranche du barème de l’IR (taux de 11 % jusqu’à 27.478 € de revenu imposable par part) et sont rapidement imposés au taux 41 % ou 45 %. Le choix du PFU est alors préférable.

Pour être juste, la comparaison doit néanmoins tenir compte de la CSG déductible en cas d’option pour le barème de l’IR. Si le cédant dispose de revenus imposables suffisants en année N+1 (N étant l’année de la cession), il peut effacer l’imposition de tout ou partie de ces revenus grâce à la déduction de la CSG au taux de 6,8 %. Il est nécessaire de tenir compte de cette économie d’imposition.

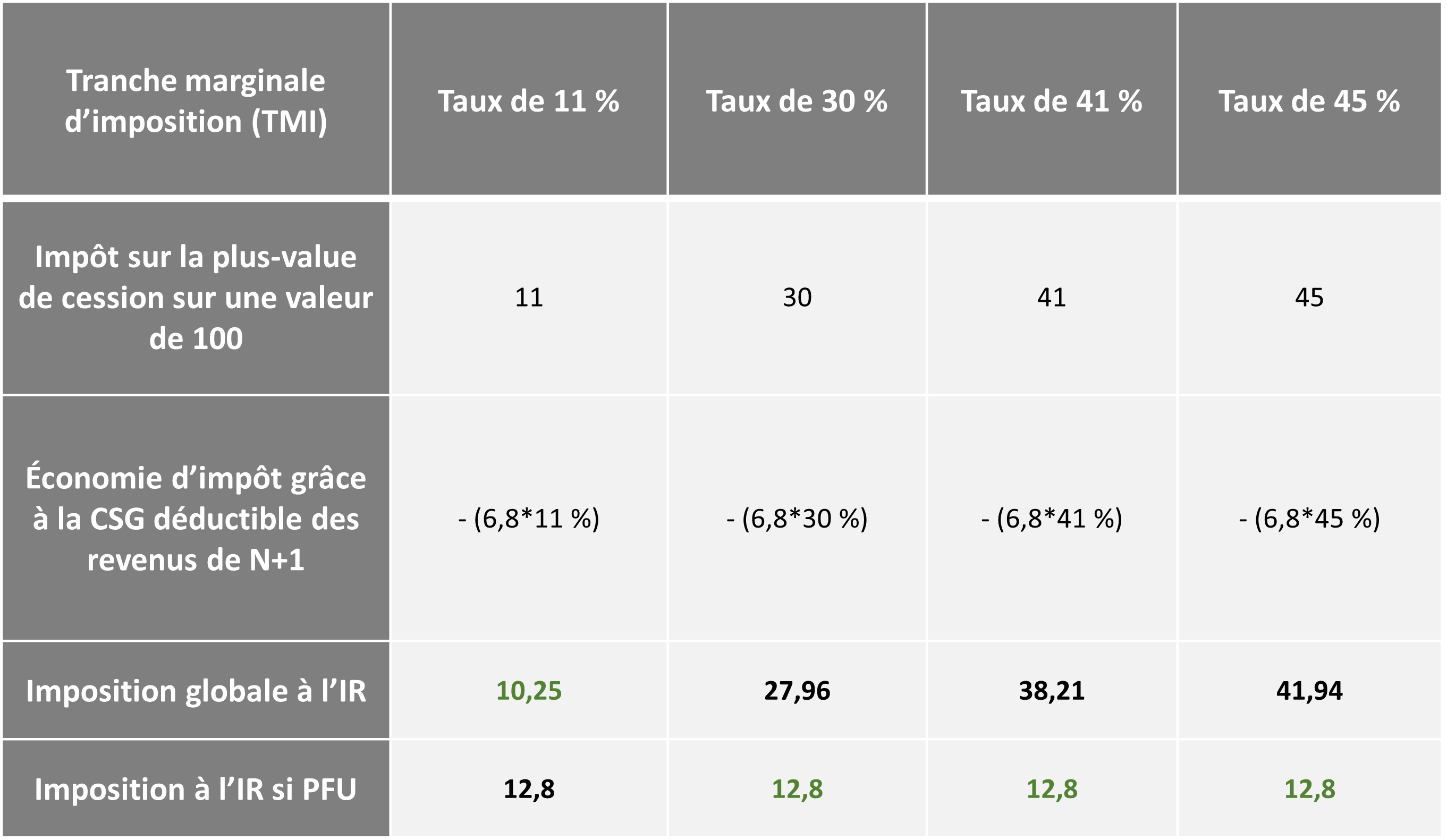

Comparaison entre le PFU et le barème de l’IR en cas de possibilité de déduction de la CSG en N+1 :

Source : JUST DEEP CONTENT

N.B : nous n’incluons pas les PS ni la CEHR car ces impositions restent les mêmes au PFU ou au barème de l’IR.

Ainsi, dès que la tranche marginale d’imposition (TMI) atteint 30 %, le choix du PFU reste préférable malgré la possibilité de déduction de CSG au barème de l’IR.

Ce choix se complique néanmoins lors de la cession de titres de société à l’IS acquis avant le 01/01/2018. Il est en effet possible dans ce cas de bénéficier d’abattement pour durée de détention en cas d’option pour le barème de l’IR.

Barème de l’IR : les régimes d’abattement pour durée de détention

Lorsque les titres ont été souscrits ou acquis avant le 01/01/2018, il est possible de bénéficier, au titre de l’IR, de deux types d’abattement pour durée de détention dans le cas d’une option d’imposition au barème de l’IR.

Les abattements pour durée de détention de droit commun

L’abattement s’applique, après compensation avec les moins-values, à partir d’une durée de détention minimale de 2 ans, décomptés de date à date, à partir de la date de souscription ou d’acquisition des titres cédés.

Les taux d’abattement sont de :

- 50 % du montant de la plus-value réalisée lorsque les actions, parts, droits ou titres sont détenus depuis au moins 2 ans et moins de 8 ans à la date de la cession

- 65 % du montant de la plus-value réalisée lorsque les titres sont détenus depuis au moins 8 ans à la date de la cession.

Application des abattements pour durée de détention et imputation des moins-values :

En cas de réalisation de plus-values sur certains titres et de moins-values sur d’autres, depuis la décision du Conseil d’État de 2015 (CE 12-11-2015 n° 390265), il y a lieu de calculer la plus-value nette (plus-value – moins-value) et d’appliquer l’abattement sur le montant de ce gain net. La durée de détention est calculée à partir de la date de souscription ou d’acquisition des titres ayant généré la plus-value.

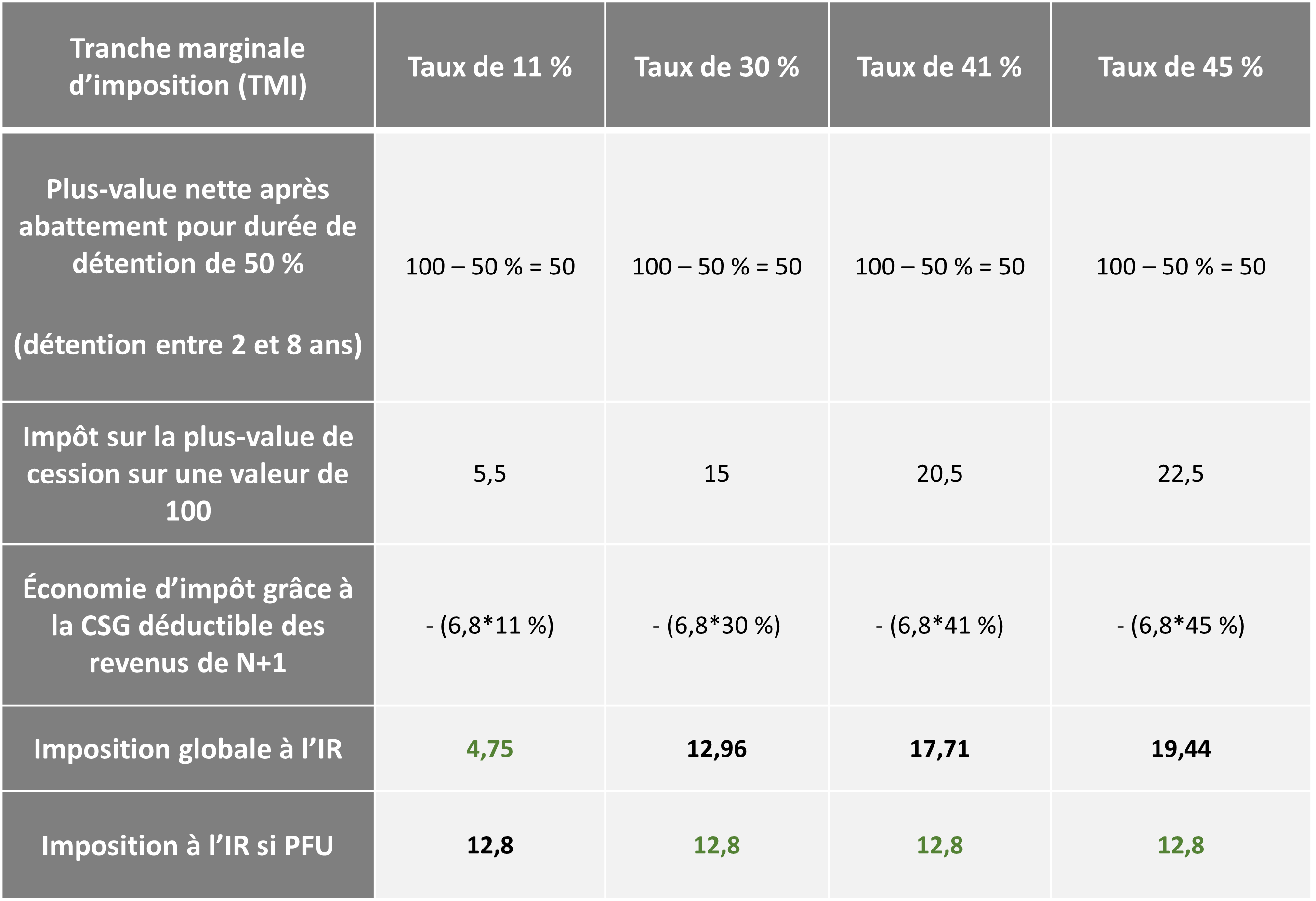

Comparaison entre le PFU et le barème de l’IR en cas d’abattement pour durée de détention de 50 % et de possibilité de déduction de la CSG en N+1 :

Source : JUST DEEP CONTENT

N.B : nous n’incluons pas les PS ni la CEHR car ces impositions restent les mêmes au PFU ou au barème de l’IR.

On constate que même avec le bénéfice de l’abattement pour durée de détention de 50 %, le choix du PFU reste préférable dès lors que la TMI atteint 30 %.

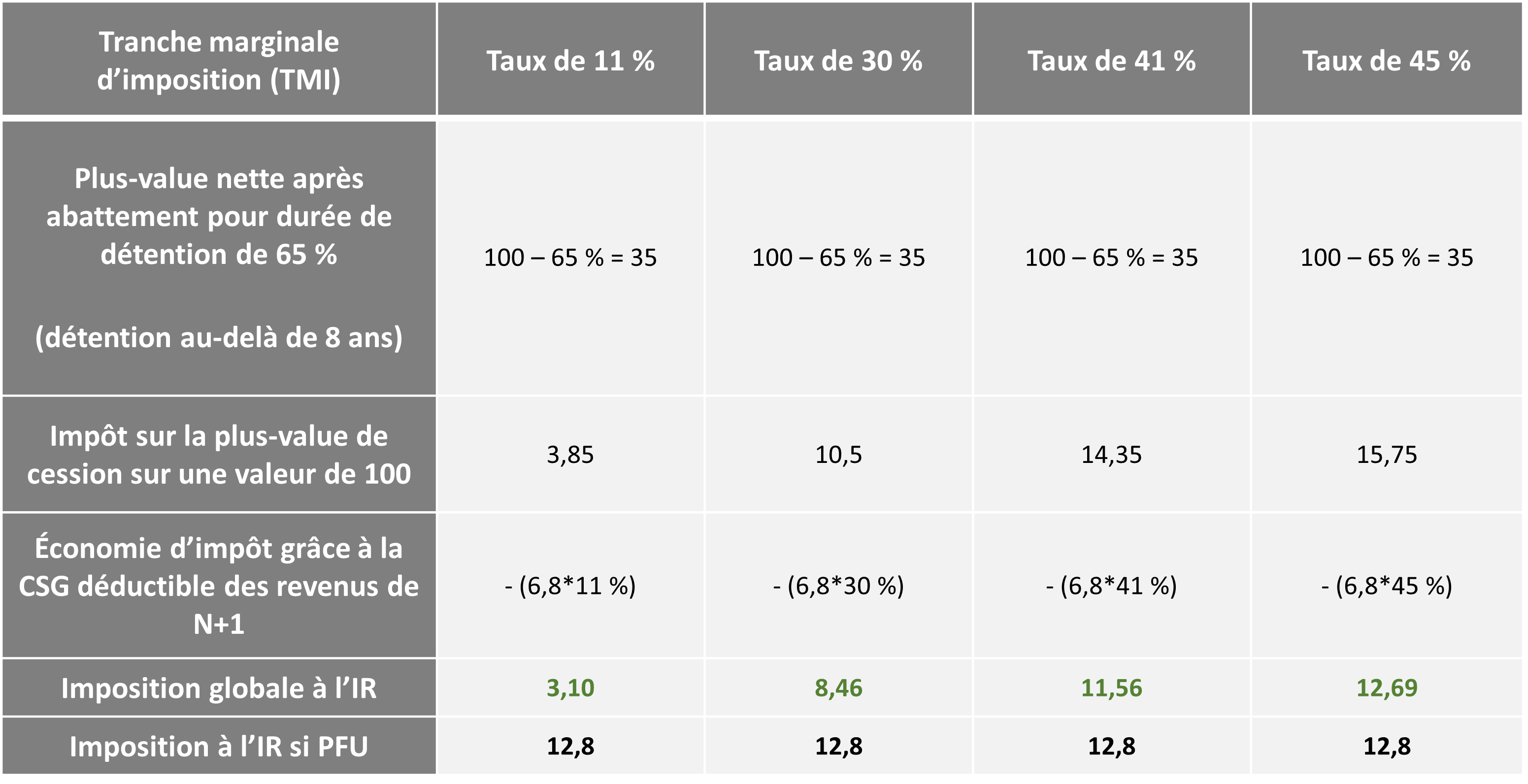

Comparaison entre le PFU et le barème de l’IR en cas d’abattement pour durée de détention de 65 % et de possibilité de déduction de la CSG en N+1 :

Source : JUST DEEP CONTENT

N.B : nous n’incluons pas les PS ni la CEHR car ces impositions restent les mêmes au PFU ou au barème de l’IR.

Dans le cas d’un abattement de 65 % (titres acquis depuis plus de 8 ans) et de possibilité de déduction de la CSG au taux de 6,8 % en N+1, l’option pour le barème de l’IR est préférable quel que soit le taux d’imposition à l’IR.

Les abattements pour durée de détention renforcés

Sous certaines conditions, les abattements pour durée de détention peuvent être majorés. Ils sont alors de :

- 50 % pour les titres détenus depuis au moins 1 an et moins de 4 ans ;

- 65 % pour les titres détenus depuis au moins 4 ans et moins de 8 ans ;

- 85 % au-delà.

Pour cela, il est nécessaire que la société dont les titres sont cédés :

- soit considérée comme une PME au sens communautaire (c’est-à-dire réaliser moins de 50 millions d’euros de chiffre d’affaires ou avoir un total de bilan inférieur à 43 millions d’euros, avoir un effectif de moins de 250 salariés, exerçant une activité commerciale, artisanale, industrielle, libérale, agricole ou financière et dont le capital n’est pas détenu à plus de 25 % par une ou plusieurs sociétés ne répondant pas aux critères précédents, de manière continue durant le dernier exercice).

- soit créée depuis moins de 10 ans à la date de souscription ou d’acquisition des titres

- soit nouvelle, c’est-à-dire non issue d’une restructuration ou d’une reprise d’activité préexistante

- soit imposée à l’IS

- ait son siège social dans un État membre de l’Union européenne ou dans un État ayant conclu avec la France une convention d’assistance administrative de lutte contre la fraude et l’évasion fiscale.

- n’ait pas pour objet la gestion de son propre patrimoine mobilier ou immobilier.

- et n’accorde aucune garantie en capital à ses actionnaires ou associés en contrepartie de leurs souscriptions.

En cas de possibilité d’application de l’abattement renforcé (et de possibilité de déduction de la CSG au taux de 6,8 % en N+1), l’option pour le barème de l’IR devient opportune dès lors que les titres sont acquis ou souscrits depuis plus de 4 ans (abattement de 65 % ou de 85 % au-delà de 8 ans).

Entre 2 et 4 ans (abattement de 50 %), le PFU reste préférable, dès lors que la TMI dépasse 30 % comme nous l’avons vu précédemment.

Attention :

Les abattements pour durée de détention ne s’appliquent pas au calcul des prélèvements sociaux, ni de la CEHR.

Abattement pour dirigeant partant à la retraite : un régime commun au PFU et au barème de l’IR

Les dirigeants partant à la retraite peuvent bénéficier, sous certaines conditions, d’un abattement spécifique de 500.000 € sur le montant de la plus-value de cession de leurs titres de société à l’IS (article 150-0 D ter du CGI).

Cet abattement est applicable jusqu’au 31/12/2024 (prorogation par la loi de finances 2022) et s’applique quel que soit le choix d’imposition de la plus-value, PFU ou option pour le barème de l’IR.

En cas d’option pour le barème de l’IR, l’application de l’abattement fixe de 500.000 € pour dirigeant partant à la retraite, fait perdre le bénéfice des abattements pour durée de détention. Il n’est donc pas possible de cumuler les deux types d’abattement.

Cet abattement fixe de 500.000 € est réservé :

- aux sociétés répondant aux critères de la PME communautaires (que nous avons vu précédemment).

- aux dirigeants :

- ayant exercé leur fonction de manière continue pendant les 5 ans précédents la cession à des conditions normales de rémunération

- détenant les titres cédés depuis au moins 1 an

- et cédant l’intégralité de leurs titres dans la société à l’IS ou plus de 50 % s’il détient plus de 50 % des droits de vote ou droits aux bénéfices

- ne détenant pas de titres dans la société acquéreuse

- cessant toutes ses fonctions dans la société concernée

- et faisant valoir ses droits à la retraite dans les 2 ans qui suivent ou précèdent la cession (La loi de Finances pour 2022 a allongé ce délai de 24 mois avant ou après la cession à 36 mois pour les dirigeants de PME faisant valoir leur droit à la retraite entre le 01/01/2019 et le 31/12/2021, sous réserve que le départ en retraite et la cessation des fonctions de direction ait eu lieu avant la cession).

Le choix du régime d’imposition de la plus-value lors de la cession de titres de société à l’IS requiert donc une analyse fiscale préalable.

Il est également possible de rechercher à optimiser l’impôt sur plus-value de cession par des schémas patrimoniaux spécifiques. Il conviendra néanmoins que les opérations envisagées correspondent aux objectifs patrimoniaux de l’actionnaire cédant et de rester vigilants aux risques d’abus de droit. Nous aborderons ce sujet dans un prochain article.

Auteurs

Anne Brouard ![]() et Sébastien Bucher

et Sébastien Bucher ![]()

Anne Brouard est Ingénieur patrimonial et fondateur de JUST DEEP CONTENT, agence de contenu spécialisée en gestion de patrimoine, Intervenante-formatrice pour le CESB Expert en Gestion de Patrimoine, diplôme RNCP Niveau 7

Sébastien Bucher est Directeur de succursale Entreprise et Banque privé, diplômé du CESB-CGP