Rédaction WEB : JUST DEEP CONTENT

Le statut social du dirigeant, travailleur indépendant, gérant de société ou assimilé salarié, conditionne le coût des cotisations mais aussi le niveau de protection sociale. Le point sur les stratégies et optimisations possibles.

Dans nos systèmes économiques, les cotisations sociales représentent des éléments essentiels de la protection sociale, créant un lien fondamental entre les individus et les structures économiques.

Cet article explore l’interaction entre le statut social, les stratégies de cotisations, et l’impact sur la retraite en comparant notamment le statut de salarié ou assimilé salarié à celui de chef d’entreprise ou dirigeant non salarié.

- Quels sont les différents statuts sociaux ?

- Quelles charges sociales selon les différents statuts ?

- Arbitrage Salaires / Dividendes : quelle stratégie ?

Quels sont les différents statuts sociaux ?

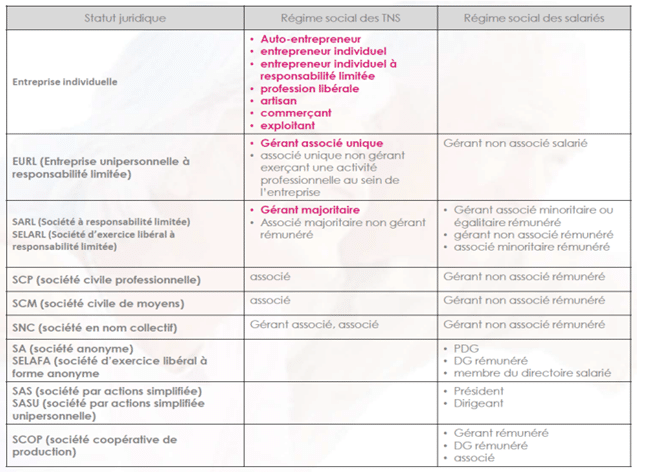

Les statuts juridiques pour les entreprises en France varient en fonction de la taille de l’entreprise, de son activité, du nombre d’associés, et d’autres critères. On distingue deux choix possibles pour le dirigeant, assimilé salarié ou TNS (Travailleur Non Salarié) :

Qui a le statut « assimilé salarié » ?

Ont le statut d’« assimilé salarié » :

• les gérants minoritaires ou égalitaires de SARL (Société à Responsabilité Limitée)

• les présidents et directeurs généraux de SA (Société Anonyme)

• les présidents de SAS (Société par Action Simplifié).

A la différence du dirigeant salarié, le dirigeant assimilé salarié ne dispose pas du droit au chômage, ni de contrat de travail, et peut ne pas être éligible aux contrats de prévoyance, décès, mutuelle de l’entreprise.

Dans certaines situations et sous conditions, le dirigeant peut bénéficier d’un contrat de travail pour certaines fonctions spécifiques, en plus de son statut de mandataire social. Dans le cadre de ce contrat de travail, il bénéficie alors du statut de salarié.

Qui a le statut de TNS (travailleurs non-salariés) ?

Ont le statut de TNS :

- Les entrepreneurs individuels (parmi lesquels figurent les auto-entrepreneurs)

- Les associés uniques d’EURL (Entreprise Unipersonnelle à Responsabilité Limitée)

- Les gérants majoritaires de SARL ou les dirigeants appartenant à un collège de gérance majoritaire.

A noter :

Un gérant est majoritaire s’il détient, avec son conjoint, son partenaire de PACS (Pacte Civil de Solidarité) et ses enfants mineurs, plus de 50% du capital de la société.

S’il y a plusieurs gérants, on parle de collège de gérance, et chaque gérant est considéré comme majoritaire dès lors qu’il détient avec les autres co-gérants plus de 50% du capital de la société.

Source : Qualiretraite

Quelles charges sociales selon les différents statuts ?

La sécurité sociale couvre les risques liés à la maladie, à l’invalidité, à la maternité, à la vieillesse et au décès. Les cotisations de retraite garantissent un revenu stable après la cessation de l’activité professionnelle. Les cotisations de chômage offrent une protection en cas de perte d’emploi.

Le chef d’entreprise cherche ainsi à adopter des stratégies optimisant ses cotisations sociales, la fiscalité sur ses revenus, selon le choix du statut juridique.

Cotisations et bases de cotisation du chef d’entreprise :

Les bases de cotisations sont différentes selon le statut du dirigeant :

Le gérant majoritaire cotise sur la base de sa rémunération brute (majorée des contrats complémentaires).

Dans certaines situations et sous conditions, le dirigeant peut bénéficier d’un contrat de travail pour certaines fonctions spécifiques, en plus de son statut de mandataire social. Dans le cadre de ce contrat de travail, il bénéficie alors du statut de salarié.

Attention :

Il cotise également sur les dividendes que lui ou son conjoint perçoivent au-delà de 10% du capital social.

L’entrepreneur individuel cotise sur la base de son résultat avant charges sociales :

CA – Achat de matière – Charges externes – impôts – amortissement = Résultat = Base de cotisation

Comparatif : salarié versus TNS

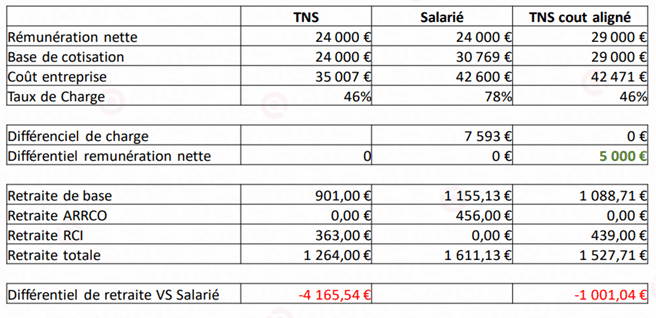

Exemple 1 :

Prenons l’exemple d’une personne entrant sur le marché du travail et ayant le choix de s’installer avec un statut TNS ou salarié. Pour l’exercice nous considérerons une rémunération linéaire sur toute la carrière de 24 000 € net annuel.

Quels impacts sur les cotisations et la retraite ?

Source : Qualiretraite

NB : Coût aligné = à coût équivalent pour l’entreprise.

Le montant de retraite est mensuel. Le différentiel de retraite VS Salarié est annuel.

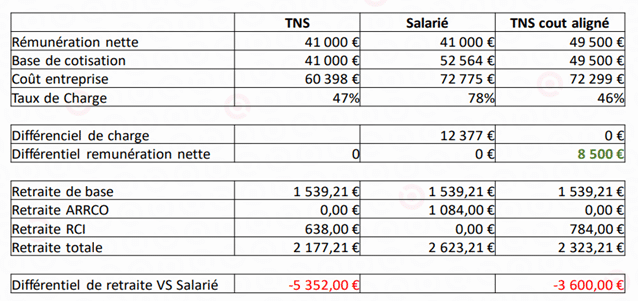

Exemple 2 :

Prenons maintenant l’exemple comparatif d’une personne entrant sur le marché du travail et ayant le choix de s’installer avec un statut TNS où salarié. Pour l’exercice nous considérerons une rémunération linéaire sur toute la carrière de 41 000 € net annuel.

Quels impacts sur les cotisations et la retraite ?

Source : Qualiretraite

NB : Coût aligné = à coût équivalent pour l’entreprise.

Le montant de retraite est mensuel. Le différentiel de retraite VS Salarié est annuel.

Arbitrage Salaires / Dividendes : quelle stratégie ?

Afin élaborer une stratégie de rémunération du chef d’entreprise en prenant en compte la répartition entre dividendes et rémunération directe, ainsi que le coût des charges sociales, il est important de considérer les éléments suivants :

- La situation financière de l’entreprise, c’est à dire évaluer la capacité de l’entreprise à générer des bénéfices et à les distribuer sous forme de dividendes.

- Le coût des charges sociales sur la rémunération directe qui est souvent soumise à des charges sociales (cotisations patronales et salariales) qui peuvent être significatives.

- La fiscalité des dividendes, moins taxés que la rémunération directe, du fait d’un régime fiscal plus favorable. Cependant, ils ne sont versés qu’en cas de bénéfice, après approbation par l’Assemblée Générale des actionnaires, et ne génèrent pas d’avantages sociaux.

Exemple de répartition

Nous pouvons distinguons deux choix :

Option A: Privilégier la rémunération directe

Avantages : Stabilité des revenus pour le chef d’entreprise, couverture sociale.

Inconvénients : Coût élevé en charges sociales pour l’entreprise.

Option B: Privilégier les dividendes

Avantages : Moindre fiscalité, flexibilité dans la distribution.

Inconvénients : Moins de protection sociale, dépendance aux bénéfices de l’entreprise.

Imaginons une entreprise avec une capacité de rémunération totale de 100 000 € pour le chef d’entreprise :

Option A : 70% en rémunération directe (70 000 €, avec un coût en charges sociales élevé) et 30% en dividendes (30 000 €, fiscalité plus faible).

Option B : 40% en rémunération directe (40 000 €) pour garantir une base de protection sociale, et 60% en dividendes (60 000 €) pour optimiser la fiscalité.

La décision finale dépendra de plusieurs facteurs, dont les besoins personnels du chef d’entreprise, la stratégie de croissance de l’entreprise, et les considérations fiscales et sociales actuelles. Il est fortement conseillé de consulter un expert en stratégie d’entreprise ou un comptable pour personnaliser cette stratégie.

Exemples de stratégies de cotisations

Les charges sociales diffèrent significativement entre les TNS et les assimilés salariés.

Les TNS bénéficient généralement de charges sociales plus basses, mais avec une couverture moindre, en particulier pour la retraite.

Les assimilés salariés, quant à eux, sont soumis à des charges plus élevées mais bénéficient d’une meilleure protection sociale.

Charges sociales comparatives :

| STATUT | BASE DE COTISATION | TAUX MOYEN DE COTISATION |

| TNS | Bénéfice ou Rémunération | Environ 45 % |

| Assimilé salarié | Rémunération | Environ 65% |

Source : Qualiretraite

La rémunération du dirigeant a un impact direct sur ses charges sociales et sa future pension de retraite.

Pour les TNS exerçant en société, une stratégie consiste à optimiser le versement de dividendes, qui ne sont pas soumis aux cotisations sociales (dans certaines limites), plutôt qu’une augmentation de la rémunération.

Pour les assimilés salariés, il est souvent avantageux de maximiser la rémunération, afin d’augmenter les droits à la retraite, malgré les charges sociales plus élevées.

Exemple de stratégie de rémunération :

| STRATEGIE | REMUNERATION | DIVIDENDES | CHARGES SOCIALES | DROITS A LA RETRAITE |

| TNS | 40.000 € | 20.000 € | 18.000 € | Bas |

| Assimile salarie | 60.000 € | 0 | 39.000 € | Elevés |

Source : Qualiretraite

N.B : ces chiffres sont à titre d’exemple et varieront selon la situation spécifique de chaque dirigeant, les réglementations en vigueur et les évolutions du marché. Il est conseillé de consulter un expert en stratégie d’entreprise ou un comptable pour des conseils personnalisés.

Impact sur la retraite

L’impact de ces stratégies sur la retraite du dirigeant est significatif.

Les dirigeants TNS doivent souvent recourir à des solutions de retraite complémentaire pour compenser leur couverture de base plus faible.

Les assimilés salariés, malgré des cotisations plus élevées, bénéficient d’une meilleure couverture retraite.

Impacts sur la retraite :

| STATUTS | CHARGES SOCIALES | ESTIMATION PENSION RETRAITE |

| TNS | 18.000 € | 1.500 € /Mois |

| Assimilé salarié | 39.000 € | 2.500 € /Mois |

Source : Qualiretraite

N.B : ces chiffres sont à titre d’exemple et varieront selon la situation spécifique de chaque dirigeant, les réglementations en vigueur et les évolutions du marché. Il est conseillé de consulter un expert en stratégie d’entreprise ou un comptable pour des conseils personnalisés.

La stratégie de charges sociales et de rémunération pour un dirigeant doit être soigneusement planifiée pour optimiser à la fois les coûts immédiats et les bénéfices à long terme, en particulier en ce qui concerne la retraite. Il est crucial pour les dirigeants de se faire accompagner par des experts pour naviguer dans ces choix complexes.

Auteur

Experte Retraite – Gérante Société Athena Stratégie Gestion – Diplômée du CESB Expert en Gestion de Patrimoine, diplôme RNCP Niveau 7