La principale nouveauté de ces dispositions, fortement attendue, est la possibilité de sortie en capital pour tout ou partie du plan à l’âge de la retraite. Restait à définir la fiscalité de ces retraits.

C’est chose faite depuis la parution de l’ordonnance du 24 juillet et décret du 30 juillet. Même si des précisions restent encore à venir, ce régime fiscal ne se présente pas nécessairement à l’avantage du PER …

rappel des principes du per

La loi PACTE a créé trois compartiments distincts pour le nouveau Plan d’Epargne Retraite :

- le PER individuel, dit PERIN, remplaçant les actuels plans d’épargne-retraite souscrits à titre individuel (PERP, Contrat Madelin);

- le PER collectif d’entreprise, dit PERCOL, succédant à l’actuel PERCO;

- le PER d’entreprise catégoriel, dit PERCAT, à versements obligatoires prenant la suite des anciens contrats Article 83 avec versements obligatoires de l’employeur.

Les incitations fiscales aux versements volontaires et les règles de sortie anticipée et de déblocage en capital à l’âge de la retraite ont été assouplies et harmonisées.

En savoir plus :

L’ordonnance du 24 juillet et le décret du 30 juillet viennent de préciser le cadre fiscal des sorties du PER.

fiscalité des sorties en capital

Base imposable des retraits

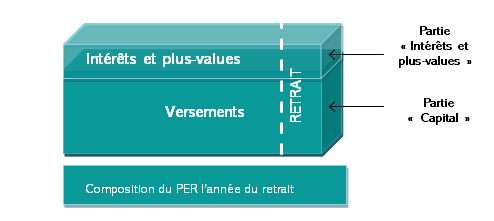

Le retrait du PER comprend une partie de capital et une partie d’intérêt ou plus-values, de manière analogue aux retraits partiels des contrats d’assurance-vie.

Retrait et base imposable

Selon les cas de retraits, les deux parties « Intérêts ou plus-values » et « Capital » seront imposées ou seulement l’une d’entre elles.

Régime d’imposition des sorties en capital

L’imposition des sorties en capital dépendra à la fois :

Du type de versements réalisés

Lorsque l’épargne retirée provient de versements volontaires ayant bénéficié de la déduction à l’impôt sur le revenu l’année de leur réalisation (cas des PERIN et des PER collectifs pour la part des versements volontaires réalisés), les retraits seront imposés :

- au barème de l’IR (Tranche maximale d’imposition 45 %) pour la partie « Capital » du retrait (sauf en cas de déblocage anticipé pour « Accidents de la vie », voir tableau);

- au PFU (prélèvement forfaitaire unique au taux de 30 % ; 12,8 % au titre de l’IR et 17,2 % pour les prélèvement sociaux) pour la partie « Intérêts ou plus-values » du retrait (sauf en cas de déblocage anticipé pour « Accidents de la vie », voir tableau).

Lorsque l’épargne provient de versements volontaires pour lesquels le souscripteur a renoncé à la déduction à l’IR :

- la partie « Capital » sera exonérée d’IR.

- la partie « Intérêt ou plus-values » sera imposée au PFU (prélèvement forfaitaire unique au taux de 30 % ; 12,8 % au titre de l’IR et 17,2 % pour les prélèvement sociaux) sauf dans les cas de déblocages anticipés pour « Accidents de la vie » (voir tableau).

Lorsque l’épargne retirée provient de versements d’épargne salariale (intéressement, participation) dans le cas des PER collectifs d’entreprise, les retraits seront :

- exonérés d’IR pour la partie « Capital »

- imposés aux prélèvements sociaux (taux de 17,2 %) pour la partie « Intérêts ou plus-value ».

Dans le cas de versements obligatoires de l’employeur (PER d’entreprise catégoriels), la sortie en capital à l’âge de la retraite ou les sorties en capital anticipées pour acquisition de la résidence principale ne sont pas possibles. La sortie se réalise donc en rente viagère (sauf cas de sortie anticipée pour « Accidents de la vie », voir tableau).

Du type de retraits réalisés

Pour les retraits anticipés en capital et correspondant aux cas précisément définis dits « accidents de la vie » (décès du conjoint ou partenaire lié par un PACS ; Invalidité du titulaire, de ses enfants, du conjoint ou partenaire lié par un PACS ; Surendettement du titulaire ; Expiration des droits à l’assurance chômage du titulaire ou cessation du mandat social pendant au moins 2 ans sans contrat de travail ; Cessation d’activité non salariée suite à une liquidation judiciaire), la fiscalité sera la suivante :

- exonération d’IR pour la partie « Capital »,

- imposition aux prélèvements sociaux (taux de 17,2 %) pour la partie « Intérêt ou plus-values ».

Les retraits anticipés en capital pour acquisition de la résidence principale (nouveau cas de retrait anticipé prévu par la loi PACTE) seront :

Pour leur partie « Capital » :

- imposés au barème de l’IR dans le cas de versements volontaires ayant bénéficié de la déduction d’IR lors de leur réalisation,

- exonérés d’IR dans les autres cas.

Pour leur partie « Intérêt et plus-value » :

- imposés au PFU (taux global de 30%) dans le cas de versements volontaires,

- imposés aux seuls prélèvement sociaux (taux de 17,2 %) dans les autres cas.

Concernant les retraits à l’âge de la retraite :

- la partie « Capital » sera imposée au barème d’IR dans le cas de versements volontaires ayant bénéficié de la déduction d’IR ou exonérés dans las autres cas;

- la partie « Intérêt ou plus-value » sera imposée au PFU (taux global de 30%) dans le cas de versements volontaires, que ces versements aient bénéficié de la déduction d’IR ou pas, ou aux seuls prélèvements sociaux (taux de 17,2 %) dans le cas de versements d’épargne salariale (intéressement, participation).

fiscalité des sorties en rente viagère

L’imposition des sorties en rentes viagères dépendra du type de versements réalisés :

- dans le cas de versements volontaires ayant bénéficié de la déduction fiscale et dans le cas de versements obligatoires (PER collectifs), la rente relève du régime des « rentes viagères à titre gratuit ». Elle sera imposée selon le régime des pensions et retraites au barème de l’IR (avec bénéfice de l’abattement de 10 %) et aux prélèvements sociaux;

- dans le cas de versements volontaires n’ayant pas bénéficié de la déduction d’IR et dans le cas de versements d’épargne salariale (intéressement, participation), la rente viagère est considérée comme « à titre onéreux ». Seule une part de la rente viagère sera imposable à l’IR et aux prélèvements sociaux, cette part dépendant de l’âge du souscripteur (dit « crédit rentier ») lors de la mise en place de la rente (article 158-6 du CGI).

En savoir plus :

Régime fiscal du PER (dans l’état actuel des textes)

| Versements volontaires (PERIN, PERCOL, PERCAT) | Versements d'épargne salariale (PERCOL) | Versements obligatoires de l'employeur (PERCAT) |

||

|---|---|---|---|---|

| Fiscalité du versement | Bénéfice de la déduction fiscale à l'IR(1) | Renonciation au bénéfice de la déduction fiscale à l'IR | Epargne salariale versée exonérée d'IR Prélèvements sociaux à 9,7%(2) | Epargne salariale versée exonérée d'IR Prélèvements sociaux à 9,7% |

| Sorties du PER : | ||||

| Retraits anticipés 5 cas « Accidents de la vie » | Capital : Exonéré d'IR Intérêt ou PV(3) : PS(4) à 17,2 % | Capital : Exonéré d'IR Intérêt ou PV : PS à 17,2 % | Capital : Exonéré d'IR Intérêt ou PV : PS à 17,2 % | Capital : Exonéré d'IR Intérêt ou PV : PS à 17,2 % |

| Retrait anticipé Achat de la résidence principale | Capital : imposition au barème de l'IR Intérêt ou PV : PFU à 30 %(5) | Capital : Exonéré d'IR Intérêt ou PV : PFU à 30 % | Capital : Exonéré d'IR Intérêt ou PV : PS à 17,2 % | Non applicable |

| Retraits à l'âge de la retraite | Capital : imposition au barème de l'IR Intérêt ou PV : PFU à 30 % | Capital : Exonéré d'IR Intérêt ou PV : PFU à 30 % | Capital : Exonéré d'IR Intérêt ou PV : PS à 17,2 % | Non applicable |

| Sorties en rente viagère | Rentes viagères à titre gratuit IR et PS : imposition dans la catégorie des Pensions et Retraites(6) | Rentes viagères à titre onéreux IR et PS : Imposition sur une partie de la rente(7) | Rentes viagères à titre onéreux IR et PS : Imposition sur une partie de la rente | Rentes viagères à titre gratuit IR et PS : imposition dans la catégorie des Pensions et Retraites |

(2) CSG 9,2 % + CRDS 0,5 %.

(3) PV = Plus-value.

(4) PS = prélèvements sociaux.

(5) PFU à 30 % = prélèvement forfaitaire unique au taux de 12,8 % au titre de l’IR et 17,2 % au titre des prélèvements sociaux soit 30 %.

(6) Avec bénéfice d’un abattement de 10 % à l’IR (plafonné à 3 812 € pour les revenus déclarés en 2018).

(7) Part imposable dépendant de l’âge du crédit-rentier lors de la mise en place de la rente ; Barème de l’article 158–6 du CGI.

Si le PER apporte un assouplissement important à l’épargne-retraite par ses nouvelles possibilités de sorties en capital, le régime d’imposition de ces retraits s’avère, dans l’état actuel des textes, complexe et dans certains cas particulièrement onéreux.

Certes, les retraits provenant de versements d’épargne salariale (intéressement, participation) restent moins imposés que dans le cas de versements volontaires. Mais ces derniers, lorsqu’ils ont bénéficié de la déduction fiscale, cas les plus fréquents, seront lourdement fiscalisés lors de la sortie en capital.

Le PER sera commercialisable à partir du 1er octobre 2019. Sa fiscalité pourrait néanmoins en freiner le développement, plus particulièrement dans sa forme individuelle (PERIN) et en réduire également l’intérêt par rapport à des supports plus traditionnels tels que l’assurance-vie. Reste à espérer que la loi de Finances pour 2020, qui apportera les dernières précisions fiscales à ce sujet, en tienne compte.

Sources :

Auteur

Formateur intervenant au CFPB pour le CESB CGP, diplôme RNCP Niveau 7, spécialisé en gestion de patrimoine.

Rétroliens/Pings