Rédaction Web : JUST DEEP CONTENT

L’art fait partie intégrante du patrimoine. Anticiper sa transmission à titre gratuit est crucial pour éviter tout risque civil et/ou fiscal.

Bien que l’intérêt de la détention et de la transmission d’un patrimoine artistique ne date pas des dernières années, ce dernier est sujet à renouveau. Force est de constater que les enjeux financiers liés à la détention du patrimoine artistique et la place des œuvres d’art dans le patrimoine des clients ne cesse de croître. Aujourd’hui encore, en période inflationniste, l’art apparaît comme une valeur refuge.

Il apparaît à ce jour indispensable de prendre en compte cet actif dans la stratégie patrimoniale de nos clients afin d’assurer la sécurité juridique, financière et économique de cet investissement.

La question de sa transmission est primordiale. Ne pas l’anticiper peut engendrer des risques civils et fiscaux. Assurer la transmission anticipée de l’œuvre d’art nécessite de prendre certaines précautions juridiques, financières et fiscales, tenant notamment à sa singularité.

SOMMAIRE

- Transmission d’œuvre d’art : quels risques en cas d’absence d’anticipation ?

- Transmission sécurisée de l’œuvre d’art : quel est l’outil le plus adapté ?

Transmission d’œuvre d’art : quels risques en cas d’absence d’anticipation ?

L’absence d’anticipation expose à des risques civils et fiscaux.

Les risques civils liés à l’absence d’anticipation

Pour bien appréhender ces risques, il est nécessaire de comprendre quelle serait la dévolution successorale du patrimoine artistique en cas de décès de son détenteur et quels seraient les pouvoirs respectifs des héritiers.

Quelle transmission du patrimoine artistique en cas de décès ?

Prenons l’hypothèse du décès d’un collectionneur laissant pour lui succéder un conjoint et deux enfants communs.

L’actif successoral (hors assurance-vie) se compose des biens personnels du défunt et donc notamment, de ses œuvres d’art.

Sur ce patrimoine successoral, le conjoint survivant recueille, en présence d’enfants communs, selon son choix exclusif :

- la totalité en usufruit de l’actif successoral,

- ou un quart (1/4) en pleine propriété de l’actif successoral.

En présence d’enfants non communs, le conjoint survivant se verrait attribuer uniquement le quart (1/4) en pleine propriété de l’actif successoral.

En réalité, peu importe les droits recueillis par le conjoint survivant, l’ouverture de la succession crée nécessairement une situation de dépendance entre lui et les enfants, soit sous forme de démembrement, soit sous forme d’indivision.

Aussi, cela provoquera un éclatement de la propriété du patrimoine artistique entre le conjoint et les enfants, de façon totalement indifférenciée, les œuvres d’art n’étant pas réparties entre eux de façon individualisée, à savoir :

- En cas d’option pour l’usufruit, les enfants seraient en indivision sur la nue-propriété restante.

En cas d’option pour le quart en pleine propriété, les enfants seraient en indivision sur la pleine propriété des 75% restants.

Quels pouvoirs sur les œuvres d’art en cas d’indivision ou de démembrement ?

Prenons l’hypothèse du décès d’un collectionneur laissant pour lui succéder un conjoint et deux enfants communs.

L’actif successoral (hors assurance-vie) se compose des biens personnels du défunt et donc notamment, de ses œuvres d’art.

Sur ce patrimoine successoral, le conjoint survivant recueille, en présence d’enfants communs, selon son choix exclusif :

- la totalité en usufruit de l’actif successoral,

- ou un quart (1/4) en pleine propriété de l’actif successoral.

En présence d’enfants non communs, le conjoint survivant se verrait attribuer uniquement le quart (1/4) en pleine propriété de l’actif successoral.

En réalité, peu importe les droits recueillis par le conjoint survivant, l’ouverture de la succession crée nécessairement une situation de dépendance entre lui et les enfants, soit sous forme de démembrement, soit sous forme d’indivision.

Aussi, cela provoquera un éclatement de la propriété du patrimoine artistique entre le conjoint et les enfants, de façon totalement indifférenciée, les œuvres d’art n’étant pas réparties entre eux de façon individualisée, à savoir :

- En cas d’option pour l’usufruit, les enfants seraient en indivision sur la nue-propriété restante.

En cas d’option pour le quart en pleine propriété, les enfants seraient en indivision sur la pleine propriété des 75% restants.

Œuvre d’art et indivision

L’indivision successorale est très fréquente et représente une situation peu confortable. Incluant ou non le conjoint survivant, les héritiers ne sont pas tous dans la même situation et gérer une indivision ensemble peut créer beaucoup de désaccords entre eux.

En effet, les décisions les plus importantes (notamment la mise en vente de l’œuvre) nécessitent soit l’unanimité, soit une majorité des deux tiers. Seuls les actes conservatoires (par exemple la restauration de l’œuvre), peuvent être décidés par un seul indivisaire.

Par ailleurs, l’indivision est marquée par sa précarité, un indivisaire pouvant seul décider de provoquer le partage afin de sortir de l’indivision (article 815 du Code civil).

Œuvre d’art et démembrement de propriété

En cas d’option pour l’usufruit, les conditions de vie du conjoint survivant sont inchangées car il continue à user et jouir des œuvres d’art. En contrepartie de cette jouissance, il doit acquitter les frais, notamment en cas de travaux de réparation et rénovation.

Mais ce mode de détention est également générateur de conflits. En effet, le conjoint survivant et les enfants ne peuvent pas aliéner les œuvres d’art, sans l’autorisation des uns et des autres (article 621 alinéa 1 du Code civil).

De plus, un risque de blocage par les nus-propriétaires existe : demande de mesures conservatoires, demande d’un inventaire ou demande de caution si l’usufruitier n’en n’a pas été dispensé.

Cette situation de co-détention est génératrice de conflits, le conjoint survivant et les enfants n’ayant pas forcément les mêmes souhaits à l’égard des œuvres d’art : Vendre ? Conserver ? Exposer ? Prêter ? Les intentions divergentes de chacun des héritiers peuvent donc engendrer des situations de blocage et risquent de mettre à mal la collection.

Ces risques découlant d’une situation de co-détention pourraient justement être évités par une anticipation de la transmission de son patrimoine artistique.

Les risques fiscaux liés à l’absence d’anticipation

Les risques fiscaux portent sur deux aspects : la qualification et la valorisation du patrimoine artistique.

Fiscalement, quelle qualification retenir : meuble meublant ou œuvre d’art ?

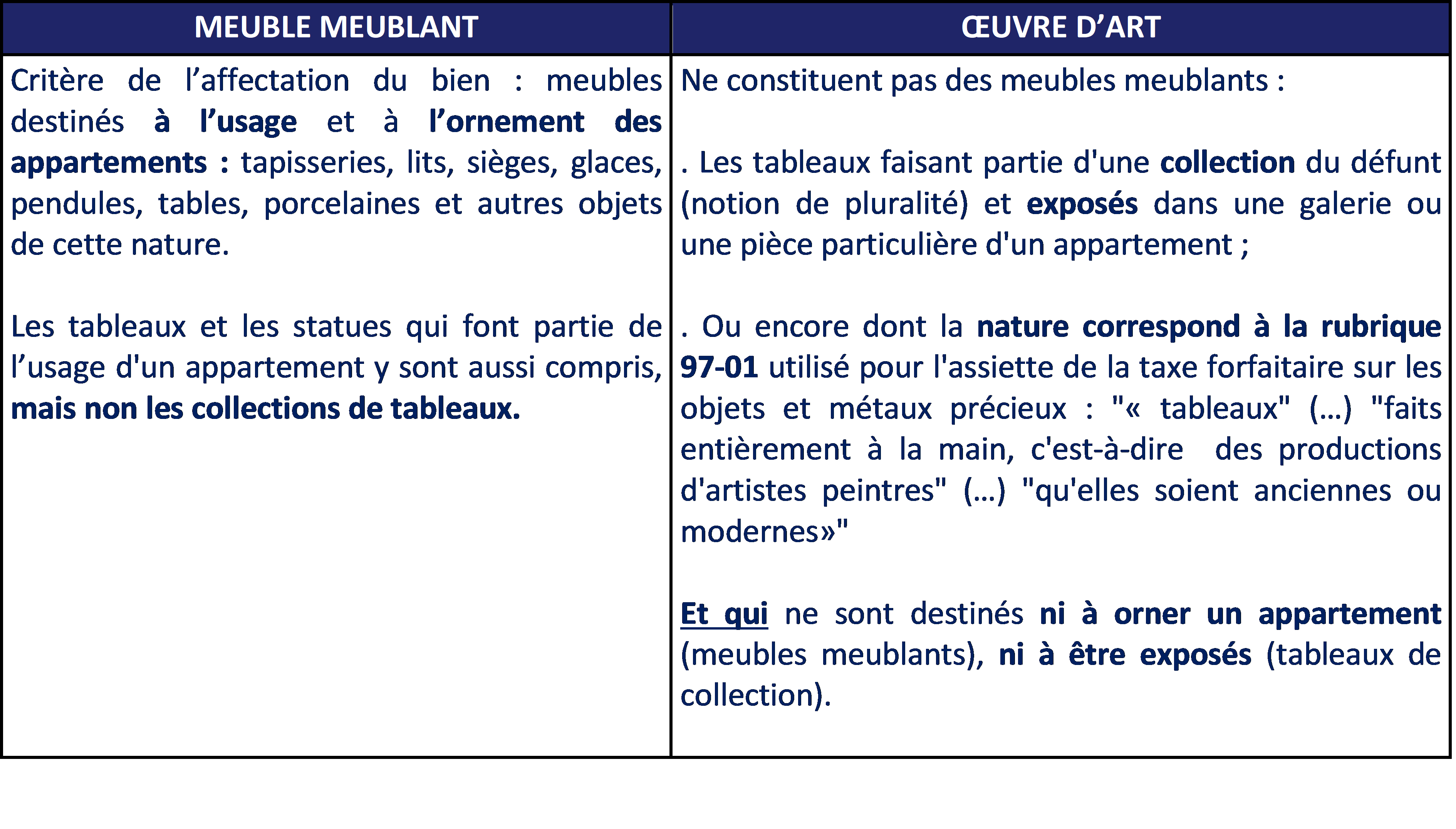

L’enjeu principal est celui de la qualification juridique d’une œuvre : s’agit-il d’un meuble meublant au sens de l’article 534 du Code civil ou d’une œuvre d’art ? De cette qualification dépendra la valorisation de l’œuvre.

La distinction à faire ne peut résulter que des circonstances de fait. Il est impossible de poser une règle générale permettant d’établir à quel moment un objet cesse d’être un meuble meublant pour devenir un objet d’art. Ni la valeur, ni l’utilisation ne sont pleinement déterminantes.

Meubles meublant ou œuvre d’art : critères distinctifs

Source : Alice Guittet et Myleen Heudre pour l’ESBanque

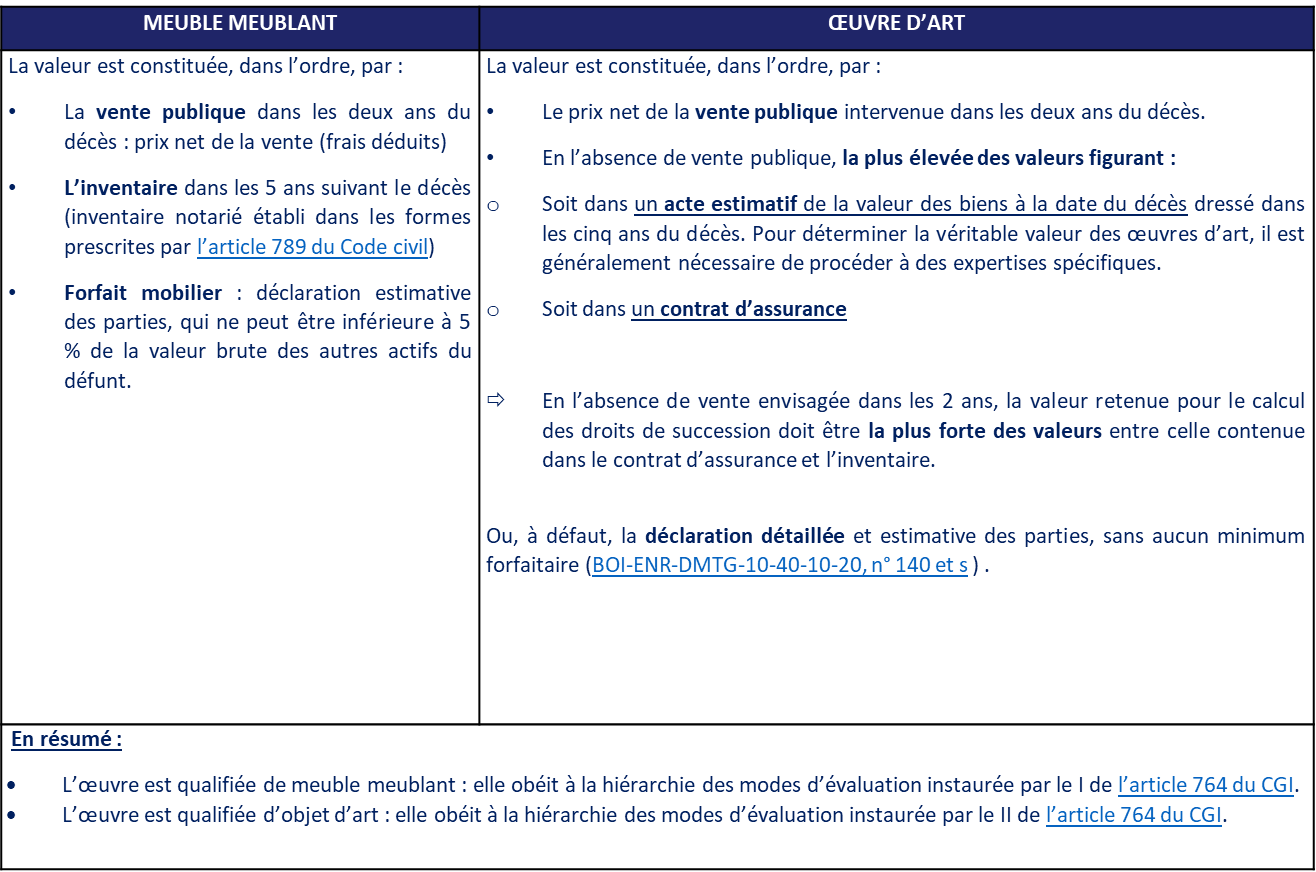

Œuvre d’art : quelle valorisation fiscale retenir ?

L’article 764 du Code Général des Impôts détermine le mode d’évaluation à retenir, par ordre de préférence, en fonction de la catégorie dont relèvent les biens à qualifier.

Valorisation selon la distinction : meuble meublant ou œuvre d’art

Source : Alice Guittet et Myleen Heudre pour l’ESBanque

Une incertitude réside donc au décès du collectionneur sur la qualification de l’œuvre d’art et les modalités d’évaluation qui en découleront.

L’anticipation de la transmission des œuvres d’art permet de contourner cette incertitude lors de l’ouverture de la succession. En effet, l’œuvre ayant été transmise de manière anticipée, elle ne se retrouvera pas dans la succession du défunt, échappant ainsi à toute question relative à la qualification et à la valorisation de cet actif.

Transmission sécurisée de l’œuvre d’art : quel est l’outil le plus adapté ?

Certains outils de transmission s’avèrent plus efficaces que d’autres pour la transmission d’œuvre d’art.

Présent d’usage et don manuel : des outils insatisfaisants pour la transmission du patrimoine artistique

Présent d’usage et transmission d’œuvre d’art

Les collectionneurs pourraient transmettre leurs œuvres d’art par le biais de présents d’usage, à savoir de cadeaux remis à l’occasion d’un événement particulier (naissance, mariage …).

Cet outil présente l’avantage de permettre une transmission d’un bien meuble corporel :

- sans être soumis au rapport successoral ni à réduction

- sans que les cadeaux transmis ne soient intégrés à la masse de calcul de la réserve et de la quotité disponible

- sans aucune fiscalité.

Toutefois, une incertitude pèse sur les parties jusqu’au décès du collectionneur, dès lors qu’il peut y avoir un risque de requalification en don manuel (CA de Lyon, 23 octobre 2012, n° 11-03538), avec toutes les conséquences qui s’en suivent comme nous allons le voir.

Don manuel et transmission d’œuvre d’art

En présence d’un bien meuble corporel, le don manuel pourrait apparaître comme l’outil de transmission le plus simple. En effet, il suffit, pour le donateur, de remplir le formulaire Cerfa, puis remettre entre les mains du donataire, l’œuvre d’art, avec l’intention de la lui transmettre.

Toutefois, le don manuel reste à éviter. En effet, il peut présenter de nombreux dangers pour les donataires au moment de l’ouverture de la succession du donateur, notamment en cas de don manuel non révélé à l’administration fiscale, pour les raisons suivantes :

- Le don manuel est soumis au rapport et à la réduction avec une réévaluation au jour du décès, source de difficultés en raison de la volatilité du marché de l’art.

- Il ne permet pas de stipuler des charges et conditions.

- La date du fait générateur de l’impôt est la date de révélation du don à l’administration fiscale, et non la date du don (Décision 2021-926 QPC, 9 décembre 2022).

La donation-partage : un outil sécurisant pour la transmission d’œuvre d’art

La donation-partage offre de nombreux avantages particulièrement adaptés à la transmission d’œuvre d’art.

Les atouts de la donation-partage pour la transmission du patrimoine artistique

Cet outil de transmission présente de nombreux avantages, contrairement aux autres modes de transmission. En effet, la donation-partage permet de :

- réaliser une donation et un partage : elle favorise ainsi la constitution de lots en équité entre chacun des présomptifs héritiers puisqu’en plus de transmettre, l’ascendant réalise un véritable partage.

Elle permet ainsi au collectionneur de transmettre et de répartir son patrimoine artistique de son vivant, comme bon lui semble, soit en pleine propriété soit en nue-propriété avec réserve d’usufruit.

- assurer la preuve de la propriété du bien : Cet acte notarié permet ainsi d’éviter toute revendication ultérieure de la part des cohéritiers. En effet, l’acte devra établir l’origine de propriété de l’œuvre qui aura été vérifiée par le notaire en vertu des règles applicables en la matière et constituera le titre de propriété du donataire.

- permettre le gel des valeurs et éviter le rapport : la donation-partage permet de figer la valeur des actifs transmis au jour de la donation et de se soustraire aux règles du rapport civil quelle que soit l’évolution ultérieure de la valorisation des biens donnés (article 1078 du Code civil). Il en résulte qu’à l’ouverture de la succession, les donataires-copartagés ne seront pas tenus de réunir à la masse à partager les biens qu’ils avaient reçus du défunt.

Ainsi, chacun des donataires sera libre du sort à réserver à l’œuvre reçue sauf dispositions conventionnelles contraires prévues à l’acte par le donateur.

L’exclusion des règles du rapport et la dérogation aux règles de réévaluation sont deux atouts incontestables de la donation-partage qui permettent d’éviter les situations conflictuelles lors de l’ouverture de la succession du donateur, notamment face à la volatilité du marché de l’art révélant parfois des variations très fortes et rapides de la cote de certains artistes.

- inclure des charges et conditions: les charges et conditions de la donation d’œuvre d’art constituent très certainement l’un des éléments le plus important de la libéralité, et le plus souvent, négligé.

Le donateur pourrait ainsi encadrer la transmission des œuvres d’art en y insérant des charges, comme celles par exemple de l’interdiction d’aliéner l’œuvre sans l’autorisation du donateur, conserver l’œuvre dans un endroit précis, d’éditer un catalogue, d’organiser des prêts ou de l’exposer largement au public.

La donation-partage sur plusieurs générations de l’œuvre d’art

Réaliser la donation-partage sur plusieurs générations est une stratégie particulièrement adaptée à la transmission d’œuvre d’art. Il peut s’agir :

- d’une donation transgénérationnelle : le donateur peut s’assurer de la présence pérenne de l’œuvre ou de la collection dans le patrimoine familial sur plusieurs générations via une transmission aux enfants et aux petits-enfants.

- d’une donation graduelle : elle oblige le premier gratifié à conserver l’œuvre sa vie durant à charge de la transmettre à son propre décès au second gratifié. Cette clause est peu pratiquée, en raison de l’impact qu’elle représente pour le donataire. Elle impose en effet au premier donataire, le grevé, la double charge de conserver les biens donnés et de les transmettre à son décès au second donataire, l’appelé. Les biens donnés deviennent par conséquent indisponibles entre les mains du premier gratifié, lequel ne peut en disposer ni entre vifs, ni à cause de mort.

Toutefois, dans le domaine de l’art, marqué par une volonté de conservation de la collection au sein du cercle familial, cette donation peut présenter au contraire un grand intérêt.

- d’une donation résiduelle : cette libéralité n’oblige pas le premier gratifié à conserver les biens reçus mais à transmettre les biens subsistants. Le premier donataire ne peut en revanche disposer des biens donnés à cause de mort, faute de quoi la donation résiduelle serait vidée de toute substance.

Pour veiller à l’efficacité de ces charges, il est prudent d’assortir la donation d’une action révocatoire. Si les conditions et charges ne sont pas respectées, la donation pourrait être remise en cause. Toutefois, si la charge prévue vient à nuire à la conservation ou à la restauration de l’œuvre elle-même, elle pourra être remise en cause par le juge. L’ensemble de ces contraintes ne peut toutefois pas nuire à la réserve héréditaire.

La donation-partage permet donc au donateur d’encadrer la transmission anticipée de son patrimoine et d’assurer la pérennité de l’entente familiale lors de l’ouverture de la succession, les charges et conditions étant arrêtées au moment de la transmission. Ceci en fait un outil particulièrement adapté à la transmission d’œuvre d’art.

Source :